Rủi ro nợ xấu tiềm ẩn vì Covid-19

Ảnh hưởng dịch Covid-19, nợ xấu gia tăng

Tại Hội thảo “Cần Luật hóa Nghị quyết 42 để giải bài toán xử lý nợ xấu ngân hàng” Báo Lao Động phối hợp với Hiệp hội Ngân hàng tổ chức sáng 19/2, chỉ ra, số liệu cuối năm 2021 tỉ lệ nợ xấu nội bảng là 1,9% (tăng 0,21 điểm % so với cuối năm 2020), nếu tính thêm nợ bán cho công ty quản lý tài sản (VAMC) thì con số này là 3,9%.

Tỉ lệ nợ xấu gộp (bao gồm nợ xấu nội bảng, nợ xấu bán cho VAMC chưa được xử lý và nợ xấu tiềm ẩn từ các khoản cơ cấu lại) tăng mạnh lên mức 7,31% cuối năm 2021 từ mức 5,1% cuối năm 2020 và gần tương đương với con số cuối năm 2017 (7,4%) - cũng là năm mà Nghị quyết 42 bắt đầu có hiệu lực. Nợ xấu trong hệ thống tổ chức tín dụng (TCTD) có xu hướng giảm dần từ năm 2016 - 2019, có thể đạt mục tiêu theo QĐ 1058/QĐ-TTg (2017). Dù vậy, nợ xấu tăng trở lại từ năm 2020 do sự bùng nổ của đại dịch Covid-19.

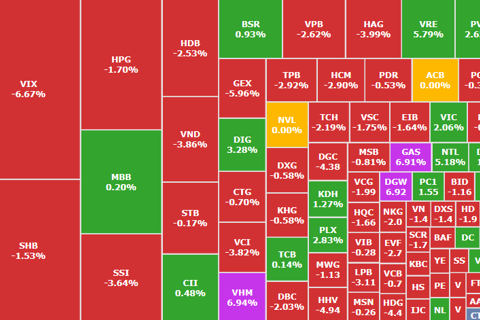

Dịch bệnh Covid-19 bùng phát mạnh trong 2 năm qua dẫn đến khả năng trả nợ của khách hàng vay suy giảm, nợ xấu của các TCTD có khả năng tiếp tục tăng mạnh trong thời gian tới, việc kiểm soát tỉ lệ nợ xấu nội bảng của hệ thống các TCTD ở mức dưới 2% trong thời gian tới được coi là thách thức không nhỏ đối với ngành Ngân hàng. Theo báo cáo tài chính năm 2021 mới được các ngân hàng công bố, nợ xấu có xu hướng gia tăng rõ rệt tại một số ngân hàng, thí dụ như VPBank (tăng 60% so với 2020), Vietinbank (49%), VIB (58%), HDB (43%)…. Bình quân số dư nợ xấu 28 NHTM niêm yết và Agribank tăng 17,3% so với năm 2020. Dù vậy, theo chuyên gia kinh tế TS Cấn Văn Lực, đây là xu thế tất yếu trong bối cảnh kinh tế khó khăn, sản xuất đình trệ và thu nhập của người dân giảm.

Theo Phó Tổng Giám đốc BIDV Phan Thanh Hải, bên cạnh những kết quả đạt được, cũng nêu một số khó khăn trong quá trình xử lý nợ xấu và vướng mắc trong thực hiện Nghị quyết 42, như dịch bệnh Covid-19 bùng phát trong khoảng 2 năm trở lại đây đã ảnh hưởng, tác động tiêu cực đến hoạt động xử lý thu hồi nợ của các ngân hàng.

Đại diện BIDV cho biết, kinh tế chịu thiệt hại nặng nề từ đại dịch Covid-19 dẫn tới suy giảm khả năng tài chính, giảm nhu cầu mua tài sản, mua khoản nợ của các đối tác, đồng thời nhiều nhà đầu tư có tâm lý e ngại, không dám mua tài sản vì sợ rủi ro do ảnh hưởng của tình hình dịch bệnh. Các dịch vụ liên quan đến hoạt động xử lý nợ tại một số địa bàn bị tạm dừng hoạt động trong nhiều tháng, như bán đấu giá, thẩm định giá, thừa phát lại… đã ảnh hưởng rất lớn đến hoạt động, khả năng thu hồi nợ của ngân hàng.

Ngoài ra, còn khó khăn trong công tác thi hành án. Bởi hiện nay, đối với các khoản nợ có nhiều tài sản thế chấp tọa lạc tại các huyện, tỉnh khác nhau, theo quy định của pháp luật về thi hành án thì không được phát mại đồng thời các tài sản mà phải thực hiện cuốn chiếu từng tài sản theo từng địa bàn, dẫn tới thời gian thu hồi nợ kéo dài, không xử lý tổng thể, dứt điểm được toàn bộ tài sản bảo đảm (TSBĐ) tại cùng thời điểm, gây thiệt hại cho ngân hàng.

“Triển khai Nghị quyết 42 được gần 2 năm thì Covid-19 lại xuất hiện, đó là cái không may cho ngành ngân hàng. Covid-19 khiến bản chất của nợ xấu có sự thay đổi. Câu chuyện xử lý nợ của các ngân hàng trong bối cảnh đại dịch thực sự là rất khó, ảnh hưởng lớn đến chất lượng tín dụng và công tác xử lý nợ xấu” - Phó Tổng Giám đốc MB Bank đồng chia sẻ.

Không ngạc nhiên khi tỉ lệ nợ xấu toàn ngành ngân hàng tăng mạnh kể từ năm 2020, và dự kiến sẽ còn tăng trong giai đoạn tới. Trên thực tế, để ứng phó với diễn biến tiêu cực của nợ xấu, các TCTD đã chủ động phân loại nợ, trích lập dự phòng rủi ro (tỷ lệ bao phủ nợ xấu bình quân của 28 NHTM niêm yết và Agribank (chiếm khoảng 80% thị phần tổng tài sản) đã tăng lên mức 150% cuối năm 2021, là mức cao nhất từ trước tới nay), song không thể phủ nhận nợ xấu vẫn còn tiềm ẩn rất nhiều rủi ro, gánh nặng đối với hệ thống TCTD là không nhỏ. "Trong điều kiện Nghị quyết 42 sắp hết hiệu lực (tháng 8/2022), áp lực nợ xấu đang ngày một hiện hữu, việc gia hạn Nghị quyết 42 và tiến tới là luật hóa Nghị quyết 42 là những bước đi cần thiết", ông nói.

Luật hoá để xử lý nợ xấu

Trong bối cảnh nợ xấu gia tăng, NHNN đã cho ra đời 3 thông tư chưa có tiền lệ cho phép cơ cấu lại nợ, không phải chuyển nhóm nhưng vẫn phải phân nhóm ngầm trong ngân hàng và trích lập dự phòng rủi ro trong một số năm xác định. Song, rủi ro nợ xấu luôn tiềm ẩn. Trong khi đó, Nghị quyết 42 và Thông tư 14 sẽ hết hiệu lực trong vài tháng tới, khiến áp lực xử lý nợ xấu của hệ thống các TCTD kể từ quý 3/2022 là rất lớn. Theo Tổng Thư ký Hiệp hội Ngân hàng Nguyễn Quốc Hùng Nghị quyết 42 hết hiệu lực chỉ trong vài tháng nữa sẽ khiến áp lực xử lý nợ xấu của hệ thống các TCTD trong thời gian tới là rất lớn. Vì vậy, việc luật hóa xử lý nợ xấu cũng là làm tăng hiệu lực, hiệu quả của công tác thể chế.

“Các giải pháp mạnh mẽ để xử lý triệt để nợ xấu, đặc biệt các giải pháp liên quan đến khung pháp lý, cần phải được đặc biệt chú trọng trong năm 2022 để nâng cao hiệu quả xử lý nợ xấu, tránh tình trạng nợ xấu cũ chưa được xử lý, nợ xấu mới gia tăng nhanh hơn nhằm tháo gỡ rủi ro tiềm tàng cho nền kinh tế. Qua đây, Chính phủ nên xem xét đề xuất Quốc Hội sớm tổng kết Nghị quyết 42, tiến tới luật hóa Nghị quyết 42 trên cơ sở rà soát, hoàn thiện và hệ thống hóa các quy định pháp luật liên quan” - TS Cấn Văn Lực bày tỏ.

Đại diện BIDV kiến nghị việc các cơ quan Nhà nước có thẩm quyền nghiên cứu, luật hóa Nghị quyết 42 để ban hành Luật Xử lý nợ xấu trong giai đoạn hiện nay là rất cần thiết, bởi các lý do sau: Thứ nhất, giải quyết xung đột pháp luật; bổ sung cơ chế, chính sách pháp luật cần thiết. Bởi các quy định trong Nghị quyết 42 được điều chỉnh hoặc liên quan đến nhiều văn bản quy phạm pháp luật chuyên ngành khác, như: Bộ Luật Dân sự, Luật Đất đai, Luật Đầu tư, Luật Quản lý thuế,… Trong đó, một số văn bản pháp luật được ban hành sau thời điểm Nghị quyết 42 có hiệu lực. Thứ hai, cần đồng bộ hệ thống luật và các văn bản dưới luật về xử lý nợ xấu.

Chuyên gia kinh tế kiến nghị hướng luật hóa Nghị quyết 42 có thể được tiến hành theo 2 bước. Bước 1, gia hạn điều chỉnh, cập nhật phù hợp Nghị quyết 42 với thời gian gia hạn khoảng 3 năm để có thêm thời gian rà soát, chuẩn bị cho dự thảo luật, kịp thời tháo gỡ ngay những vướng mắc đã được chỉ ra; Bước 2, tiến hành xây dựng Luật xử lý nợ xấu theo hướng phù hợp với thị trường và thông lệ quốc tế hơn.

Ông Cấn Văn Lực lưu ý rằng, gia hạn thêm Nghị định 42 cần song hành với giải quyết 5 vướng mắc chính: Thứ nhất là sự vào cuộc, phối kết hợp chưa đồng bộ của các cơ quan chức năng, địa phương còn chưa kịp thời, chưa đồng bộ và nhất quán. Thứ hai là những vướng mắc trong xử lý TSBĐ liên quan đến quyền thu giữ tài sản bảo đảm của TCTD và khó khăn, vướng mắc liên quan đến việc hoàn trả TSBĐ là vật chứng trong vụ án hình sự. Thứ ba là khó khăn trong khâu định giá, thẩm định giá khoản nợ và TSBĐ. Thứ tư là sự hạn chế trong số lượng hồ sơ được áp dụng theo thủ tục rút gọn. Trên thực tế, chỉ cần bên vay không thống nhất với TCTD về dư nợ hoặc người có quyền lợi, nghĩa vụ liên quan vắng mặt hay từ chối thực hiện nghĩa vụ bảo đảm…thì Tòa án sẽ không áp dụng thủ tục rút gọn. Thứ năm là sự thiếu vắng một thị trường mua bán nợ chính thức thực sự tại Việt Nam.

Không nới lỏng tín dụng, hạn chế nợ xấu mới phát sinh

Kinhtedothi - Thống đốc Ngân hàng Nhà nước (NHNN) vừa ban hành Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành Ngân hàng trong năm 2022 với nhiều nội dung quan trọng.

Cẩn trọng với rủi ro nợ xấu ngân hàng

Kinhtedothi - Bất chấp nhiều dự báo lợi nhuận toàn ngành tăng trưởng chậm lại, lợi nhuận của các ngân hàng vẫn tăng so với cùng kỳ.