Siết chặt quản lý việc lách quy định bằng mở tài khoản doanh nghiệp

Ngày 29/10/2024, dưới sự chủ trì của Ngân hàng Nhà nước (NHNN), Hiệp hội Ngân hàng Việt Nam (VNBA), và Tập đoàn IEC phối hợp tổ chức Hội thảo và Triển lãm Smart Banking 2024.

Với chủ đề “Định hình tương lai số cho ngành Ngân hàng: chiến lược vận hành an toàn và bền vững”, sự kiện Smart Banking năm nay nhấn mạnh tầm quan trọng của các biện pháp bảo vệ an toàn và chiến lược phát triển bền vững ngành Ngân hàng trên không gian số.

Đến năm 2030 đầu tư tới 85 tỷ USD cho AI

Báo cáo từ VNBA, sự gia tăng của các dịch vụ ngân hàng trực tuyến, ứng dụng di động và các giải pháp thanh toán điện tử; hoạt động thanh toán không dùng tiền mặt và chuyển đổi số ngân hàng tiếp tục đạt kết quả tích cực, các hệ thống thanh toán quan trọng hoạt động thông suốt, an toàn. Đến nay, có hơn 87% người trưởng thành đã có tài khoản thanh toán tại ngân hàng và nhiều ngân hàng đã có trên 95% số lượng giao dịch được xử lý trên kênh số.

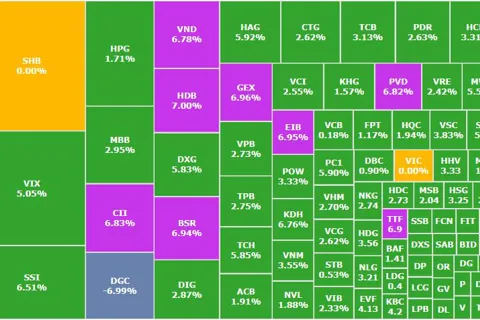

7 tháng năm 2024 so với cùng kỳ năm 2023, giao dịch thanh toán không dùng tiền mặt tăng 58,44% về số lượng và 35,13% về giá trị; qua kênh Internet tăng tương ứng 49,83% và 33,72%; qua kênh điện thoại di động tăng tương ứng 59,09% và 37,97%, giao dịch qua QR Code tăng 106,83% về số lượng và 105,51% về giá trị. Giao dịch qua ATM giảm 13,35% về số lượng và giảm 6,13% về giá trị so với cùng kỳ năm 2023. “Điều đó cho thấy xu hướng dịch chuyển của người dân sang thanh toán không tiền mặt” - Phó Chủ tịch kiêm Tổng Thư ký VNBA Nguyễn Quốc Hùng nói.

Ngành Ngân hàng đã và đang chuyển mình mạnh mẽ, từ việc áp dụng các công nghệ mới như trí tuệ nhân tạo (AI), blockchain, đến việc phát triển các sản phẩm dịch vụ tài chính số hóa. Từ việc mở tài khoản bằng eKYC từ năm 2021, cho đến việc từ ngày 1/10/2024 chỉ cho phép mở tài khoản bằng căn cước công dân có gắn chip, triển khai bảo lãnh cũng như cho vay trực tuyến hoàn toàn… Những thay đổi này không chỉ giúp cải thiện hiệu quả hoạt động mà còn tạo ra nhiều cơ hội mới cho các ngân hàng trong việc phục vụ khách hàng và nâng cao trải nghiệm người dùng.

Các ngân hàng dự kiến sẽ đầu tư tới 85 tỷ USD vào năm 2030 cho AI tạo sinh (GenAI), tăng mạnh so với mức 6 tỷ USD năm 2024, đánh dấu mức đầu tư tăng hơn 1.400%.

Phó Thống đốc NHNN Phạm Tiến Dũng khẳng định, hành lanh pháp lý của ngành Ngân hàng đã và đang mở đường cho việc áp dụng công nghệ.

Xuất hiện chiêu lách xác thực sinh trắc học để mở tài khoản ngân hàng

Một điểm rất quan trọng là ngành ngân hàng có sự kết nối và tích hợp rất mạnh với các lĩnh vực khác. Chẳng hạn như khi vào ứng dụng ngân hàng sẽ biết phải trả bao nhiều tiền điện và khi thanh toán xong thì lập tức ghi nhận ở hệ thống cho thấy sự kết hợp giữa 2 ngành ở mức độ rất cao.

Dù những lợi ích và xu hướng bắt buộc áp dụng AI trong ngành ngân hàng đã thấy rõ, tuy nhiên, việc triển khai AI trong ngân hàng không dễ dàng. Vấn đề bảo mật dữ liệu và quyền riêng tư luôn là mối quan tâm hàng đầu của tất cả các tổ chức tín dụng. Đơn cử như nhiều đối tượng lách quy định, lách xác thực sinh trắc học bằng cách mở tài khoản ngân hàng dành cho doanh nghiệp để phục vụ mục đích gian lận.

Phó Thống đốc Ngân hàng Nhà nước Phạm Tiến Dũng cho biết, sau khi triển khai Quyết định 2345/QĐ-NHNN, Thông tư 17/2024/TT-NHNN, số tài khoản lừa đảo đã giảm rõ rệt. Dù vậy, không có biện pháp nào triệt để và hoàn hảo. Quyết định 2345/QĐ-NHNN, Thông tư 17/2024/TT-NHNN đã siết chặt việc mở tài khoản chính chủ khách hàng cá nhân. Tuy nhiên từ đây xảy ra tình trạng lách quy định bằng mở tài khoản doanh nghiệp, lách xác thực sinh trắc học để phục vụ mục đích gian lận.

Phó Thống đốc cho biết trong thời gian tới, ngành Ngân hàng sẽ chú trọng hơn hoạt động mở tài khoản của doanh nghiệp, để đảm bảo xác thực được người đại diện hợp pháp của doanh nghiệp. “Khi thực hiện giao dịch doanh nghiệp, nếu giao dịch lớn thì cần chữ ký để xác định người chịu trách nhiệm, đảm bảo khi xảy ra vấn đề thì chúng ta truy vết được người ký”- ông nhấn mạnh.

Đồng thời, Phó Thống đốc Phạm Tiến Dũng cũng đề nghị có sự phối hợp với các cơ quan bộ ngành khác. Vì các doanh nghiệp được cấp phép kinh doanh bởi cơ quan thẩm quyền của Nhà nước. Nếu chúng ta để tình trạng không xác định được chủ doanh nghiệp là ai thì không chỉ ngành ngân hàng, mà tình trạng lừa đảo sẽ vẫn còn trên mọi lĩnh vực. Chứng khoán, nhà đất, du học, tuyển dụng... Do đó đề nghị các cơ quan chức năng phối hợp với ngân hàng để đảm bảo được nguồn gốc, người đại diện pháp luật có CCCD để truy xuất được.

Cục trưởng Cục An toàn thông tin, Bộ TT&TT Lê Văn Tuấn cho hay, để đảm bảo an toàn thông tin trong lĩnh vực ngân hàng, sẽ tăng cường thanh tra, kiểm tra việc thực hiện các quy định về an toàn thông tin trong lĩnh vực tài chính - ngân hàng. Theo Cục trưởng Cục An toàn thông tin, từng đơn vị trong ngành ngân hàng cần có kế hoạch, chiến lược toàn diện để giám sát, phát hiện, bảo vệ, phản ứng nhanh, phục hồi sau sự cố cho chính đơn vị của mình; cần đầu tư công nghệ hiện đại và tăng cường khả năng phòng ngừa....

Quy định chặt chẽ hơn về thu thập, chia sẻ dữ liệu sinh trắc học

Kinhtedothi - Chiều 24/10, thảo luận tại tổ về Dự án Luật Dữ liệu, đại biểu Đoàn đại biểu Quốc hội TP Hà Nội đề xuất, cơ quan soạn thảo cần quy định chi tiết hơn về thu thập, chia sẻ các loại dữ liệu sinh trắc học, bởi công nghệ nhận diện khuôn mặt hiện nay rất phổ biến.

Mở tài khoản ngân hàng điện tử phải có căn cước công dân gắn chip

Kinhtedothị - Phó Thống đốc Ngân hàng Nhà nước (NHNN) Phạm Tiến Dũng cho biết, tới đây NHNN sẽ sửa thông tư quy định về mở và sử dụng tài khoản ngân hàng, bổ sung nhiều điểm mới.

Chuyển đổi số ngân hàng gắn với bảo vệ quyền lợi hợp pháp khách hàng

Kinhtedothi- Sáng 8/5, Thủ tướng Phạm Minh Chính đến dự Chuyển đổi số ngành ngân hàng năm 2024. Thủ tướng nhấn mạnh: thúc đẩy hoạt động chuyển đổi số của ngành gắn chặt với bảo vệ quyền và lợi ích hợp pháp của khách hàng.