Chứng khoán hôm nay 3/7: Hai kịch bản cho thị trường, kế hoạch giải ngân

Hai kịch bản của thị trường hiện tại

Hồi giữa tháng 5, thị trường chứng khoán (TTCK) đã rơi vào trạng thái thị trường "con gấu". Theo đó, thị trường "con gấu" là thị trường trải qua sụt giảm kéo dài, chỉ số chung VN-Index đã giảm hơn 20% so với mức đỉnh trước đó trong bối cảnh tâm lý nhà đầu tư (NĐT) bi quan và tiêu cực lan rộng. Hiện tại, có những cổ phiếu đã giảm trên 50% giá trị so với mức đỉnh trước đó.

Trong một vài tuần trở lại đây, thị trường đã có những phiên hồi phục trở lại. Tuy nhiên, thanh khoản vẫn đang ở mức thấp. Nhìn tổng thể, thị trường cũng đã hồi phục thật sự nhờ lực kéo đến từ các nhóm cổ phiếu đã có mức giảm sâu trước đây như nhóm chứng khoán, thép, bất động sản.

Tuy vậy, câu hỏi mà nhiều NĐT vẫn đang đặt ra lúc này là “Mua bán gì và như thế nào?”. Bởi lẽ tâm lý chung của NĐT lúc này vừa muốn bắt đáy cổ phiếu, nhưng lại vừa sợ bị “úp bô”.

Theo nhận định của chuyên gia Công ty Chứng khoán SSI (SSI Research), tín hiệu tạo đáy ngắn hạn từ thị trường phái sinh, chỉ số VN-Index đã có mức hồi phục gần 5% từ vùng hỗ trợ 1.160 điểm được xác nhận vào tháng 5 rồi.

Mặc dù thị trường tăng điểm mạnh nhờ lực kéo của nhóm ngân hàng là chính, nhưng sự phân hóa lại diễn ra mạnh. Mỗi khi ngân hàng tăng, các cổ phiếu mang tính chu kỳ khác lại chịu lực cung mạnh. Mặt khác, thanh khoản trên thị trường vẫn đang ở mức thấp, cho thấy dòng tiền vẫn chưa thật sự quay trở lại, mặc dù rất nhiều cổ phiếu đang ở vùng giá tương đương với đợt bùng phát dịch bệnh Covid-19 năm 2020.

Vì vậy, VN-Index có thể tiếp tục tăng lên đến những điểm kháng cự 1.300 điểm. Cũng có thể điều chỉnh trở lại về các vùng hỗ trợ 1.160 điểm, phần nhiều phụ thuộc vào những điểm đến của dòng tiền ít ỏi còn lại.

SSI Research nhận định, TTCK có thể đi theo 2 kịch bản trong thời gian tới. Kịch bản thứ nhất đó là: Thị trường tiếp tục tăng điểm và vượt lên khỏi mốc kháng cự 1.300 điểm để vươn lên các vùng mục tiêu tiếp theo. Muốn vậy, một ngày “Bùng nổ theo đà” sẽ phải xuất hiện. Ngày “Bùng nổ theo đà”, VN-Index tăng điểm mạnh trên 2%, đi kèm với đó là khối lượng giao dịch cao hơn phiên liền trước, dòng tiền lan tỏa đều hầu hết các nhóm ngành, nằm trong thời gian từ ngày 4 – ngày 9 của đợt nỗ lực hồi phục tính từ lúc thị trường tạo đáy.

Kịch bản thứ hai: Thị trường điều chỉnh trở lại về vùng hỗ trợ 1.200 điểm. Với xu hướng trung hạn, vùng hỗ trợ gần 1.160 - 1.200 điểm được thiết lập trong thời gian gần đây là một vùng giá tốt để NĐT xem xét tích lũy cổ phiếu về cả phân tích kỹ thuật lẫn định giá.

Dòng tiền sẽ đổ vào lĩnh vực nào?

Đây là câu hỏi quan trọng lúc này, nếu thị trường có những tiến triển ổn định hơn. Trong giai đoạn này, thị trường đang kéo các nhóm ngành đã giảm sâu trước đó như ngân hàng, chứng khoán, bất động sản, thép,… có những mốc tăng giá trở lại, các nhóm này rất dễ tác động mạnh đến chỉ số. Tuy nhiên, đây lại là những nhóm đang ở vùng giá rất thấp, một số cổ phiếu đều phá đáy 52 tuần.

Theo đánh gái của SSI Research, lợi nhuận của các công ty chứng khoán đang bị ảnh hưởng nặng bởi thị trường giảm điểm, thanh khoản thấp. Nhóm ngành bất động sản bị kiểm soát rủi ro tín dụng từ phía Ngân hàng Nhà nước. Ngành thép đang chịu chi phí đầu vào cao, trong khi giá thành bán ra lại giảm.

Còn lại nhóm ngân hàng tương đối khả quan do tăng trưởng tín dụng và thu lãi tín dụng ở mức tốt. Tuy nhiên, các cổ phiếu ngân hàng khi tăng trở lại sau một thời gian giảm sâu sẽ phải chịu lực cung phía trên, cản trở quá trình hồi phục. Vì vậy, nhóm cổ phiếu ngân hàng cũng khó mà trở thành nhóm dẫn dắt.

Thị trường con gấu chưa bao giờ là dễ kiếm lợi nhuận dành cho NĐT. Ít có cổ phiếu tăng giá kéo dài, chủ yếu là nhanh chóng trả điểm sau một hoặc 2 phiên tăng mạnh trước đó. Vì sự phân hóa của thị trường chung, hoặc vì sự xoay tua của các nhóm ngành.

Dù vậy, SSI cũng đưa ra những nhận định tích cực khi TTCK đang ở trong giai đoạn quý 2/2022, đó là các DN chuẩn bị công bố báo cáo. Chắc chắn sẽ có cổ phiếu tăng trưởng tốt để đầu tư.

SSI Research khuyến nghị, NĐT nên ưu tiên phương pháp CAN SLIM – tức là chọn mua cổ phiếu nổi bật dựa trên dòng tiền và tiềm năng tăng trưởng lợi nhuận của các doanh nghiệp đó. Hiện tại đó là các cổ phiếu được hưởng lợi từ câu chuyện lạm phát đó là: Dầu khí, thủy sản, điện, bán lẻ, bất động sản khu công nghiệp, công nghệ thông tin.

Một số công ty đã công bố kết quả kinh doanh ước tính trong 5 tháng đầu năm và điều này giúp dự phòng dần bức tranh lợi nhuận quý 2. Cụ thể như: FRT dự báo có mức tăng trưởng lợi nhuận quý 2 ở mức cao, với động lực tăng trưởng đến từ chuỗi nhà thuốc Long Châu.

Theo dự báo của Công ty Cổ phần Chứng khoán Agribank (Agriseco), khả năng FRT có tăng trưởng lợi nhuận 657% trong quý 2, so với cùng kỳ năm trước.

Mã FPT cũng dự báo mảng công nghệ thông tin tăng trưởng mạnh nhờ ký kết các hợp đồng mới cả trong và ngoài nước cùng xu hướng bùng nổ chuyển đổi số tiếp tục duy trì. FPT được ước tính tăng trưởng lợi nhuận sau thuế 27% trong quý 2 so với cùng kỳ.

Cổ phiếu PNJ cũng được dự báo có kết quả kinh doanh tích cực trở lại vì nhu cầu nhóm bán lẻ hồi phục, thu nhập người dân gia tăng nhanh. Do đó, PNJ tiếp tục nâng cao năng lực sản xuất tại các nhà máy ở Long An, ước tính tăng trưởng lợi nhuận sau thuế 88,6% so với cùng kỳ.

Cả FPT, PNJ là những cổ phiếu có giá trị cao thực chất, là cổ phiếu bluechip có chất lượng cao do thị trường ảnh hưởng trong ngắn hạn. Tại các mức đáy thấp hơn của thị trường thì những cổ phiếu này mạnh lên đáng kể.

Ngoài ra, một số doanh nghiệp đã có ước tính kết quả kinh doanh tăng trưởng tích cực. Trong đó, nhóm cổ phiếu có lợi nhuận tăng trưởng mạnh là thủy sản (VHC), dầu khí (GAS, BSR), cảng biển (GMD)…

Phân bổ vốn ra sao?

Thông thường, một sai lầm mà có đến 80% nhà đầu tư mắc phải trong trường hợp trading cổ phiếu trong thị trường "con gấu" đó chính là “Mua nhanh quá dẫn đến chưa đến chợ thì đã hết tiền”. Do đó, việc phân bổ vốn phải có kế hoạch hợp lý. Phân bổ tỷ trọng giải ngân là cách để lựa chọn rủi ro thấp nhất thị trường và luôn có thể chủ động trong mọi vấn đề.

Kế hoạch giải ngân NĐT nên chú ý 3 giai đoạn, đó là: Giai đoạn 1 và 2 mỗi lần mua 25% giá trị tiền hiện có. Giai đoạn 3 mua 50% sức mua. Giải ngân bước 1 và 2 khi cổ phiếu phá vỡ khỏi nền giá hoặc vượt đỉnh thanh khoản cao. Bước 3 có thể chờ điểm cân bằng mới hoặc phá vỡ nền giá mới.

Dù đặt kế hoạch giải ngân nhưng với mỗi cổ phiếu NĐT phải vạch ra một “lằn ranh đỏ”. Nếu cổ phiếu không đi đúng như kỳ vọng theo kế hoạch vạch sẵn thì thực hiện nguyên tắc cắt rủi ro. Bởi, TTCK vẫn đang ở trong thị trường “con gấu” và nguyên tắc là điều cần được ưu tiên nhiều nhất.

Chứng khoán hôm nay 10/5: Nhóm VN30 kéo thị trường tăng điểm mạnh

Kinhtedothi - Phiên giao dịch hôm nay 10/5, nhà đầu tư thận trong trong buổi sáng, nhưng chiều đã quay lại bắt đáy mạnh nhóm bluechip. Nhờ đó, chỉ số VN30-Index thêm gần 32 điểm, kéo VN-Index tăng tốt.

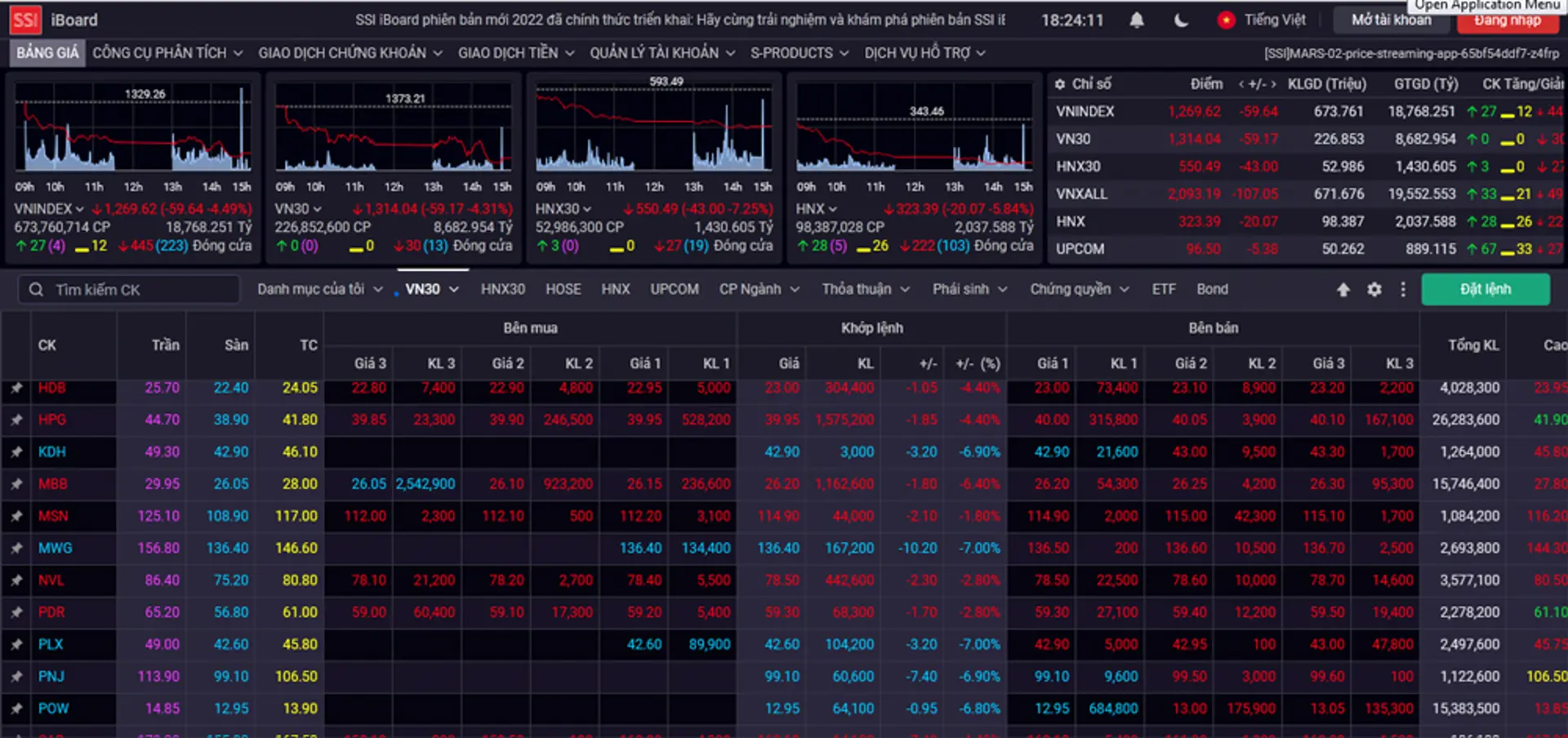

Chứng khoán hôm nay 9/5: Bán tháo diện rộng, VN-Index rơi gần 60 điểm

Kinhtedothi – Phiên giao dịch hôm nay 9/5, dù thị trường chứng khoán tăng cả về khối lượng và giá trị giao dịch, nhưng VN-Index lại là phiên giảm điểm sâu thứ 2 trong vòng 1 tháng qua.

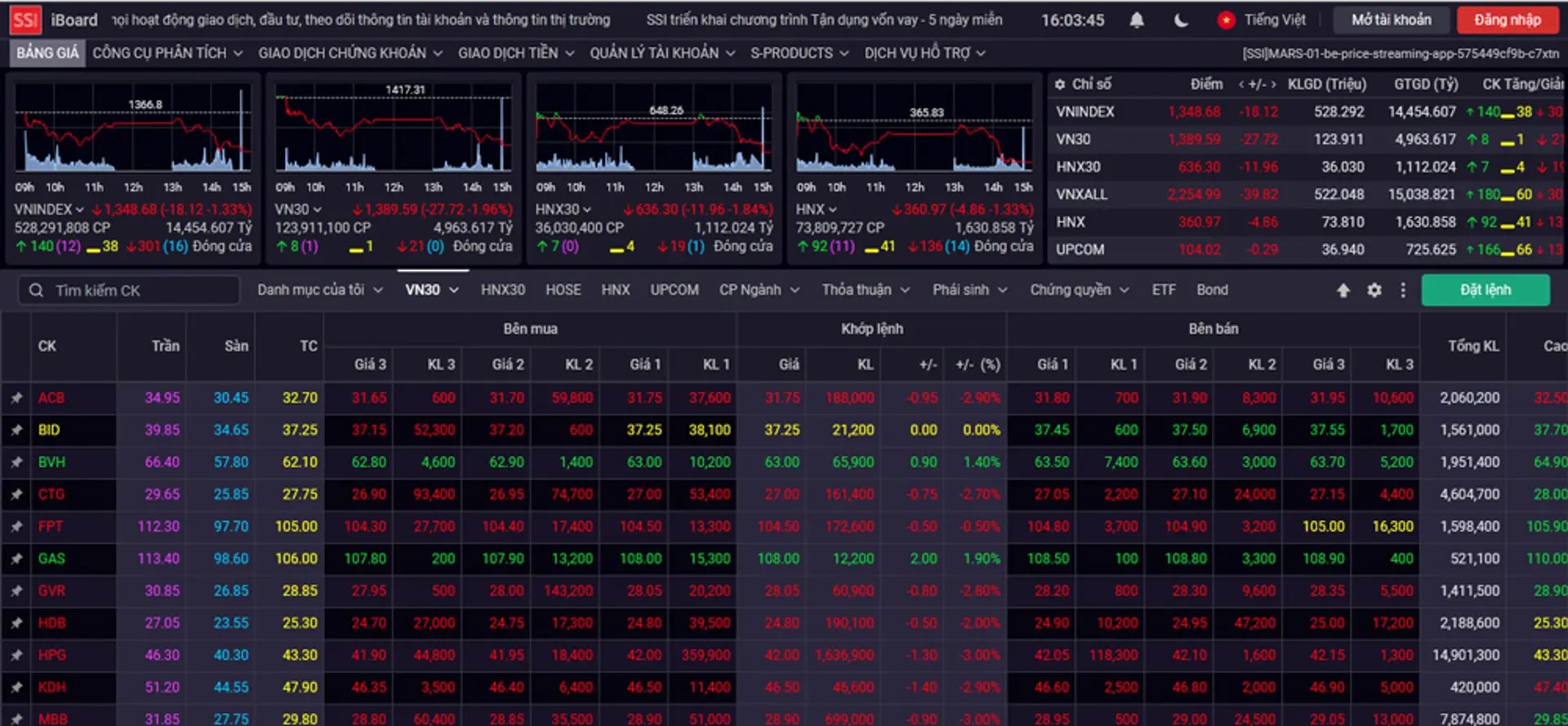

Chứng khoán hôm nay 4/5: VN-Index mất hơn 18 điểm ngay phiên đầu tháng mới

Kinhtedothi – Sau nhiều phiên giảm điểm cùng thanh khoản đi xuống, thị trường chứng khoán khởi động phiên đầu tháng 5 tiếp tục đi xuống, mặc dù khá nhiều yếu tố hỗ trợ.