FED tăng lãi suất ảnh hưởng thế nào đến thị trường chứng khoán Việt Nam?

Fed tăng lãi suất sẽ tác động thế nào đến thị trường chứng khoán Việt Nam ra sao?

Với vai trò là ngân hàng Trung ương lớn nhất thế giới và đồng USD đang là đồng tiền thanh toán rộng rãi trên toàn cầu, quyết định tăng lãi suất đồng USD của Fed chắc chắn sẽ có tác động đến sự tăng trưởng của các nền kinh tế, thị trường chứng khoán (TTCK) thế giới, cũng như ở Việt Nam. Fed quyết định tăng lãi suất thêm 0,25% lên 0,5%. Đây là lần tăng lãi suất đầu tiên của Fed kể từ tháng 12/2018.

Trải qua một giai đoạn dài giữ lãi suất ở mức 0% để hỗ trợ nền kinh tế trong và sau đại dịch Covid-19, hành động nâng lãi suất lần này là cần thiết để kiềm chế lạm phát trong bối cảnh Mỹ đang có tốc độ tăng trưởng mạnh mẽ, thị trường lao động phục hồi ổn định và lạm phát cao.

Kể từ năm 2014 đến nay, Fed đã có 10 lần thực hiện thu hẹp chính sách tiền tệ, bao gồm 1 lần dừng gói nới lỏng định lượng (QE) năm 2014 và 9 lần nâng lãi suất trong giai đoạn 2015 - 2018.

Theo BSC, trong 10 lần thu hẹp chính sách tiền tệ trước, trung bình VN-Index điều chỉnh nhẹ 0,12% trong vòng 1 tuần trước thềm cuộc họp của Fed. Sau khi thông tin tiêu cực đã phản ánh vào giá, thị trường nhanh chóng phục hồi trở lại. Xét về dòng vốn ngoại, tương tự như các TTCK mới nổi khác, về lý thuyết, Việt Nam cũng sẽ chịu áp lực về dòng vốn nước ngoài rút khỏi thị trường khi lãi suất đồng USD tăng lên.

Tuy nhiên theo SSI, trong giai đoạn 2013 - 2014, khi Fed thắt chặt chính sách tiền tệ, TTCK Việt Nam vẫn đạt được mức tăng trưởng đáng kể. Bên cạnh đó, khối nhà đầu tư ngoại liên tục bán ròng trên TTCK Việt Nam trong 2 năm trở lại đây nên tác động của việc dòng vốn ngoại rút ra, (nếu có) sẽ ở mức vừa phải do thị trường đã có sự chuẩn bị từ trước.

Trong đợt này, chỉ số VN-Index đã điều chỉnh nhiều nhất là 60 điểm kể từ đầu tháng 3, thanh khoản giao dịch ở mức thấp đã phản ánh hầu hết những lo ngại từ chính sách lãi suất này. Và thị trường vẫn sẽ vận động trong xu hướng đi ngang trong một biên độ tương đối ổn định như giai đoạn vừa qua.

Mối lo ngại lạm phát

Với diễn biến bất ngờ từ căng thẳng Nga - Ukraina, TTCK Việt Nam đã không tránh khỏi khoảng thời gian biến động. Mặc dù tác động trực tiếp của tình hình xung đột Nga - Ukraine hiện không phải quá lớn với tỷ trọng tổng kim ngạch xuất nhập khẩu của hai nước đều chiếm tỷ trọng nhỏ trong tổng kim ngạch xuất nhập khẩu của Việt Nam, rủi ro ngắn hạn đối với Việt Nam khi xung đột kéo dài là áp lực lạm phát có thể tăng mạnh và sớm hơn so với dự kiến.

Tuy nhiên, nhìn chung Việt Nam vẫn luôn có lợi thế nhất định trong việc kiểm soát lạm phát. Chính phủ có thể thực hiện các biện pháp kiểm soát giá nhằm giữ cho lạm phát ở mức thấp hơn. Đối với giá xăng dầu, việc điều hành giá có thể còn các công cụ như giảm thuế nhập khẩu/thuế bảo vệ môi trường cũng như thực hiện bán một phần dự trữ xăng chiến lược.

Niềm tin vào nội tại

Thực chất, việc Fed tăng lãi suất, hay lo ngại lạm phát có thể không gây tác động quá tiêu cực tới TTCK Việt Nam. Công ty Cổ phần chứng khoán SSI đưa ra một số yếu tố hỗ trợ sau đây:

Thứ nhất, sự phát triển của TTCK Việt Nam được thúc đẩy bởi tăng trưởng lợi nhuận từ các doanh nghiệp và sự gia nhập mạnh mẽ từ cộng đồng nhà đầu tư cá nhân. Việc Fed tăng lãi suất và tác động tới dòng vốn ngoại rút khỏi thị trường Việt Nam sẽ không đủ mạnh để tác động tiêu cực tới thị trường. Thay vào đó, nhóm nhà đầu tư nhỏ lẻ hiện đang chiếm tỷ lệ lớn trong khối lượng giao dịch hàng ngày trên TTCK Việt Nam sẽ giúp thị trường tăng trưởng tốt.

Thứ hai, nhờ các chính sách kinh tế có hiệu quả, tỷ lệ lạm phát ở Việt Nam được kiểm soát ở mức thấp, cán cân thương mại thặng dư, mức dự trữ ngoại hối cao, nhờ đó không tạo ra áp lực để Ngân hàng Nhà nước ra quyết định tăng lãi suất.

Thứ ba, lãi suất USD tăng không tạo ra áp lực đối với nghĩa vụ trả nợ của Việt Nam nhờ các biện pháp giảm tỷ lệ nợ vay nước ngoài của Chính phủ trong thời gian gần đây.

Thứ tư, một số thông tin chào bán cổ phần của các doanh nghiệp lớn giàu tiềm năng, hoặc các thương vụ thoái vốn nhà nước hấp dẫn, thậm chí sẽ thu hút sự chú ý của các nhà đầu tư nước ngoài đến thị trường Việt Nam.

Bên cạnh đó, nhiều khả năng Việt Nam sẽ được xem xét nâng hạng lên TTCK mới nổi của FTSE trong kỳ đánh giá tháng 9 năm nay. Điều này cũng củng cố thêm uy tín của TTCK Việt Nam khi dòng vốn nước ngoài lựa chọn đầu tư vào các thị trường mới nổi.

Trong một tháng gần đây, TTCK chủ yếu giằng co ở biên độ hẹp từ 1.450 - 1.510 điểm với nhiều phiên tăng/giảm đan xen nhau. Điều này ảnh hưởng bởi các yếu tố tích cực và tiêu cực cả trong lẫn ngoài nước.

Tiêu cực có nhiều như: Căng thẳng Ukraine - Nga, Trung Quốc tiếp tục chính sách khắt khe với Covid-19, Fed tăng lãi suất, chủng Omicron vẫn còn phát tán mạnh, lo ngại lạm phát… Khi những yếu tố tiêu cực ngắn hạn này được giảm bớt, các điểm tích cực của nội tại Việt Nam vẫn còn đó. Chính sự vận động của thị trường đã cho thấy Việt Nam không chịu ảnh hưởng quá nhiều đến từ lãi suất hay sự kiện địa chính trị.

Những yếu tố hỗ trợ nói trên, kinh tế nước ta sẽ vẫn vững mạnh phục hồi, đầu tư trực tiếp nước ngoài vẫn mạnh mẽ vì Việt Nam vẫn là lựa chọn hàng đầu đối với nhiều nhà sản xuất trên thế giới khi theo đuổi chiến lược Trung Quốc + 1, dòng vốn trong nước sẽ tiếp tục đổ mạnh vào TTCK.

Theo ông Đỗ Anh Tú - Phó Chủ tịch TPBank: “Khi mà cả đại dương chỗ nào cũng có bão thì nơi nào ít bão nhất thuyền sẽ ghé vào. Trên thế giới, nơi nào cũng lạm phát, nơi nào cũng rủi ro thì Việt Nam có thể là bến đỗ tốt cho dòng tiền ngoại”.

Việc của chúng ta là tiếp tục tìm kiếm các cơ hội đầu tư dựa trên những câu chuyện hỗ trợ của từng nhóm cổ phiếu.

Nhóm Ngân hàng được đánh giá khả quan trong năm nay khi đã tích lũy trong thời gian dài, hồi phục kinh tế trở lại là câu chuyện hỗ trợ chính cho nhóm các ngân hàng có nền tảng cơ bản tốt gồm: MBB, STB, TPB, MSB.

Nhóm hưởng lợi từ đầu tư công vẫn là câu chuyện dài hơn trong chu trình thúc đẩy tăng trưởng kinh tế của Chính phủ, vì vậy nhóm các cổ phiếu xây dựng vật liệu được hưởng lợi như: DPG, PC1, KSB, PLC.

Nhóm bất động sản (BĐS) sẽ là sự chuyển dịch dòng tiền đầu tư sang nhà đất vẫn đang nóng sốt, bên cạnh những dự án BĐS khu công nghiệp vẫn hút vốn FDI, cho thấy nhóm này vẫn còn nhiều tiềm năng. Các cổ phiếu tiêu biểu như: HDG, NLG, KDH, DXG.

Nhóm thủy sản, dệt may, khi Việt Nam có nền kinh tế định hướng xuất khẩu, cộng với việc mở cửa thương mại thời kỳ hậu Covid-19, đồng USD mạnh lên cũng là một yếu tố hỗ trợ cho nhóm này. Các doanh nghiệp niêm yết tiêu biểu như: VHC, ANV, TNG, GIL. Nhóm các cổ phiếu có câu chuyện riêng lẻ khác như: HAX, HAH, BCG, FPT, PET, FRT.

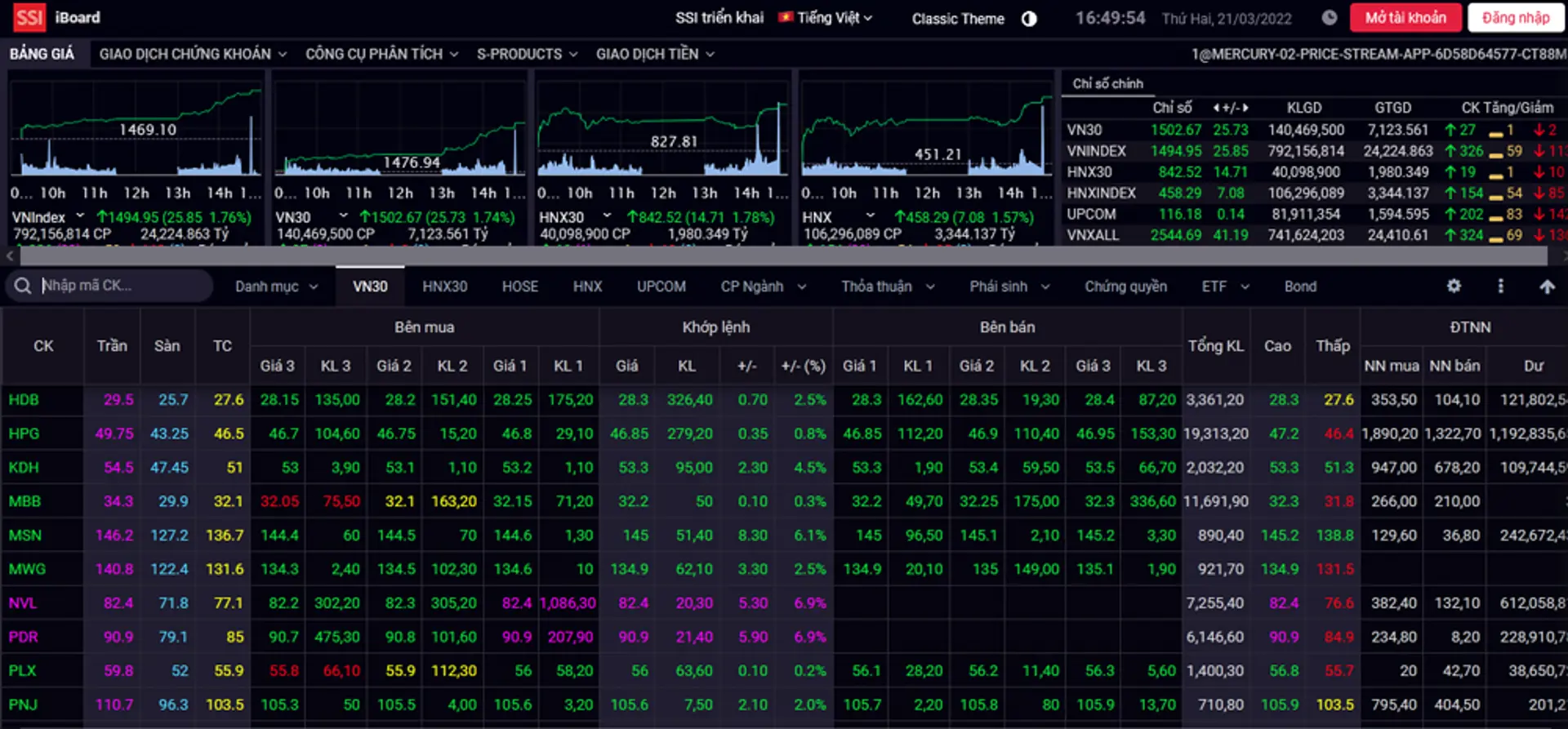

Chứng khoán hôm nay 21/3: Nhóm bất động sản dậy sóng, VN-Index vọt tăng

Kinhtedothi – Phiên giao dịch hôm nay (21/3), thị trường chứng khoán chứng kiến sự khởi sắc của các nhóm cổ phiếu. Tăng mạnh nhất và thanh khoản tích cực trên thị trường là nhóm bất động sản cả mã lớn, nhỏ và vừa.

Chứng khoán hôm nay (10/1): Bất ngờ phiên chiều, nhiều cổ phiếu từ giá trần rơi xuống sàn

Kinhtedothi - Phiên giao dịch hôm nay (10/1), thị trường chứng khoán (TTCK) tiếp tục chứng kiến sự rung lắc mạnh của của chỉ số VN-Index. Trong khi phiên sáng nhóm cổ phiếu nhỏ và vừa vẫn tăng giá tích cực hỗ trợ chỉ số thì cuối phiên chiều lại đảo chiều bất ngờ VN-Index giảm mạnh.

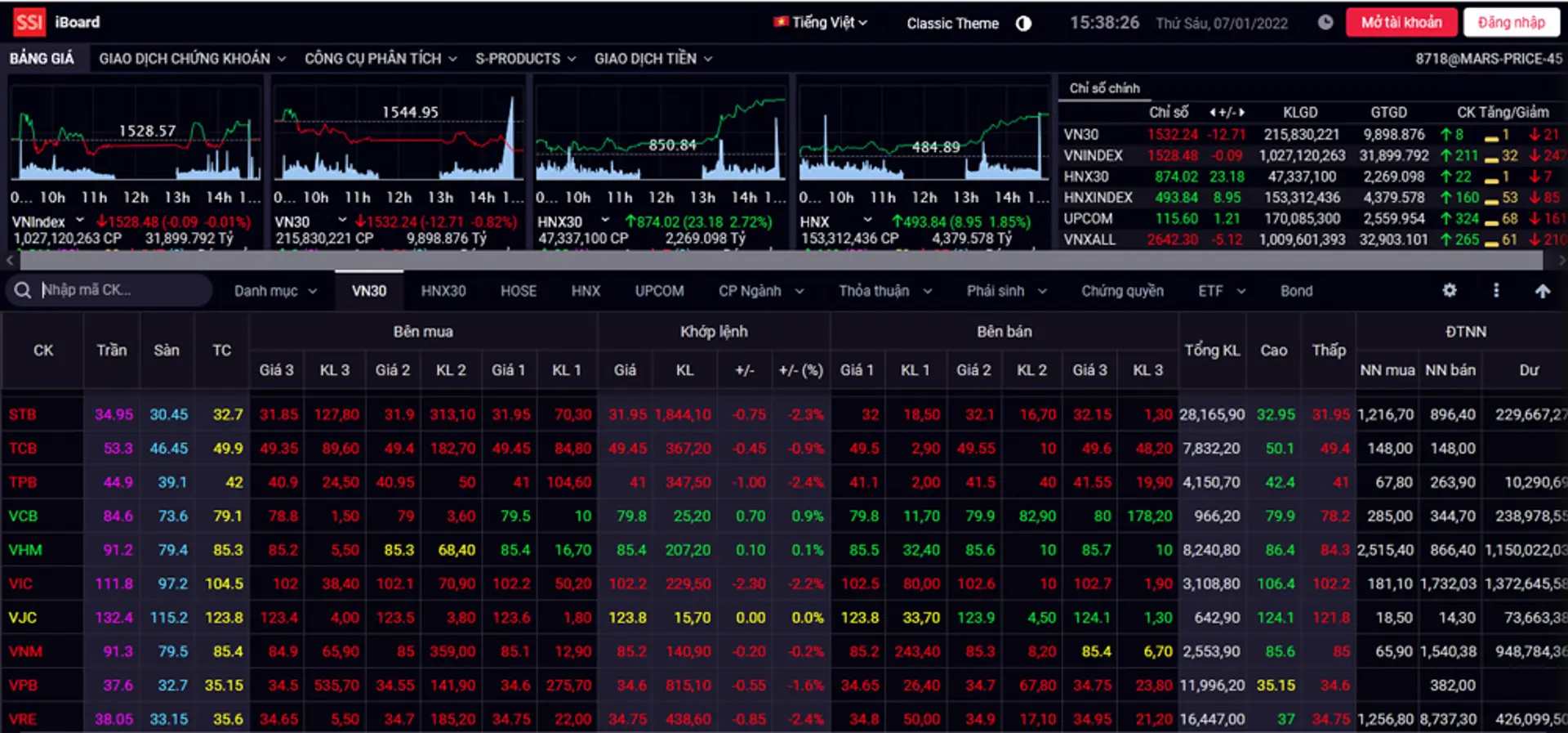

Chứng khoán hôm nay (7/1): HNX-Index lập đỉnh mới còn VN-Index chịu áp lực đi xuống

Kinhtedothi - Phiên giao dịch hôm nay (7/1), thị trường chứng khoán (TTCK) chứng kiến sự diễn biến trái chiều của 2 sàn HNX và HOSE. Trong khi HNX-Index tiếp tục lập đỉnh mới nhờ sự hậu thuẫn của nhóm bluechip thì VN-Index lại đánh rơi điểm cũng bởi bluechip.