Hé lộ nợ xấu trái phiếu bất động sản

“Ông lớn” duy nhất phát hành trái phiếu riêng lẻ tháng 2

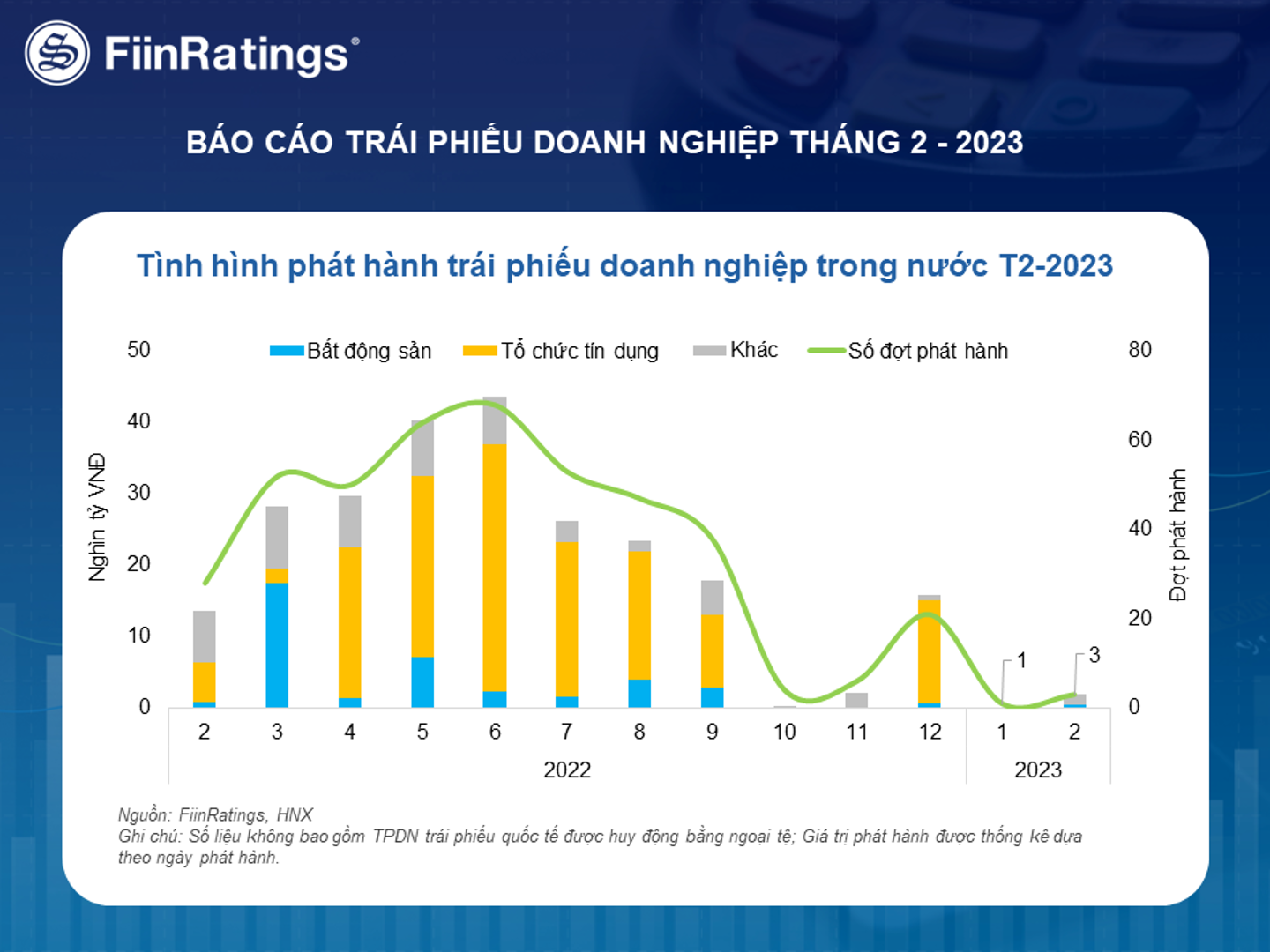

Báo cáo mới phát hành của FiinRatings cho biết, tháng 2 ghi nhận tổng cộng 3 lô trái phiếu phát hành thành công trị giá 2.000 tỷ VNĐ, trong đó có một lô riêng lẻ của Công ty CP Đầu tư Bất động sản Sơn Kim và 2 lô trái phiếu phát hành ra công chúng thuộc Công ty CP Tập đoàn Masan.

Lô trái phiếu riêng lẻ của Sơn Kim trị giá 500 tỷ VNĐ và lãi suất danh nghĩa 13,5%/năm cho kỳ hạn 2 năm, trong khi 2 lô phát hành của Masan có tổng giá trị 1.500 tỷ VNĐ với lãi suất cố định của hai kỳ đầu tiên là 9,5%. Cả 3 lô trái phiếu đều không chuyển đổi và không kèm chứng quyền.

Như vậy, khối lượng phát hành riêng lẻ trong tháng 2 chỉ tương đương 17,4% so với tháng liền kề, nhưng tổng giá trị phát hành đã tăng đáng kể trên nền phát hành thấp của tháng trước.

Theo chúng tôi, đây là một chiều hướng đáng chú ý và có thể tiếp tục tiếp diễn trong thời gian tới, đặc biệt khi Nghị định 08/2023/NĐ-CP đã ra đời với mục tiêu tháo gỡ khó khăn, nhất là trong giai đoạn đáo hạn cao điểm của trái phiếu doanh nghiệp trong năm 2023 và 2024.

Về tình hình thực hiện mua lại trái phiếu trước hạn, quy mô trái phiếu mua lại trước đáo hạn trong tháng 2 đạt gần 6.000 tỷ VNĐ, tương đương 65,9% so với tháng trước và tăng gần 36% so với cùng kỳ năm 2022. Mặc dù hoạt động mua lại thường có xu hướng tăng vọt vào thời điểm cuối các kỳ báo cáo bán niên hoặc cuối năm và giảm mạnh vào đầu năm, hoạt động mua lại cũng phụ thuộc lớn vào mức độ sẵn có nguồn tiền hiện tại, hoặc khả năng thu xếp nguồn vốn khác ngoài tín dụng trái phiếu.

Trước bối cảnh kiểm soát tín dụng bất động sản, hoạt động mua lại cũng gặp nhiều thách thức trong thời gian tới.

Hơn 89.000 tỷ đồng trái phiếu ghi nhận chậm thanh toán

Cập nhật tình hình chậm trả nghĩa vụ nợ trái phiếu, báo cáo của FiinRatings thông tin, ngày 21/2/2023, HNX đã công bố danh sách 54 tổ chức phát hành chậm thực hiện nghĩa vụ nợ trái phiếu. Mặc dù một số doanh nghiệp đã thực hiện thanh toán sau đó, tính đến ngày 08/03/2023, số liệu của FiinRatings cho thấy số lượng doanh nghiệp chậm thanh toán nghĩa vụ nợ trái phiếu đã lên đến 67, trong đó có 63 doanh nghiệp vi phạm nghĩa vụ nợ và 4 doanh nghiệp đã thực hiện tái cơ cấu nợ thông qua việc giãn kỳ hạn. Hầu hết các doanh nghiệp đưa ra lãi suất nhằm đền bù cho nhà đầu tư, từ đó phản ánh lên mức lãi suất mới cao hơn của toàn thị trường.

Tổng giá trị các lô TPDN được ghi nhận chậm thanh toán đạt 89.300 tỷ VNĐ, chiếm gần 55% lượng trái phiếu đang lưu hành của các doanh nghiệp trên. Khả năng đáp ứng nghĩa vụ nợ cho các lô trái phiếu này phụ thuộc vào phân kỳ đáo hạn sắp tới, khả năng huy động nguồn vốn khác của doanh nghiệp cũng như kỳ vọng vào dòng tiền từ hoạt động kinh doanh.

Tính trên tổng giá trị TPDN phi tài chính đang lưu hành, tỷ lệ nợ xấu từ các lô trái phiếu được FiinRatings tính toán ở mức 11,3%. Riêng đối với các tổ chức phát hành là doanh nghiệp bất động sản, tỷ lệ nợ xấu ở mức cao hơn là 18,7%. Các doanh nghiệp này cũng có dư nợ vay ngân hàng và các nguồn vốn vay khác. FiinRatings sẽ thực hiện phân tích chi tiết về khả năng gia tăng tỷ lệ nợ xấu TPDN này trong các báo cáo tiếp theo nhằm xem xét khả năng đáp ứng nghĩa vụ nợ TPDN và tín dụng nói chung trước môi trường kinh doanh hiện nay.

Ngoài ra, hiệu quả của các chính sách và quy định mới bao gồm Nghị định 08 về trái phiếu riêng lẻ vừa ban hành vào ngày 5/3/2023 và Nghị quyết của Chính phủ về một số giải pháp tháo gỡ khó khăn để thị trường bất động sản vừa ban hành vào ngày 11/3/2023 sẽ được đánh giá kĩ lưỡng.

Tổng giá trị TPDN riêng lẻ đáo hạn trong năm 2023 được ước tính ở mức 235.000 tỷ VNĐ, trong đó các doanh nghiệp bất động sản có số dư trái phiếu sẽ đến hạn ở mức 100 nghìn tỷ VNĐ. Tổng dư nợ trái phiếu riêng lẻ đáo hạn trong hai quý sắp tới lần lượt ở mức 36,2 nghìn tỷ VNĐ vào quý 2 và 35,4 nghìn tỷ VNĐ vào quý 3. “Chúng tôi kỳ vọng các chính sách mới hiện nay, bao gồm Nghị định 08 về trái phiếu riêng lẻ và Nghị quyết 33 vừa ban hành của Chính phủ, sẽ là nền tảng tạo điều kiện cho các thành viên thị trường thực hiện hoạt động tái cấu trúc nợ, cũng như hỗ trợ chủ đầu tư tiếp cận nguồn tín dụng mới khi các biện pháp cho vấn đề pháp lý bất động sản được triển khai”- các chuyên gia FiinRatings nhận định.

Nghị định mới: Trái phiếu doanh nghiệp đến hạn được thanh toán bằng tài sản khác

Kinhtedothi - Chính phủ vừa ban hành Nghị định số 08/2023/NĐ-CP ngày 5/3/2023 sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế.

Thêm giải pháp “hạ cánh mềm” cho trái phiếu bất động sản

Kinhtedothi - Bình luận Nghị định số 08/2023/NĐ-CP về trái phiếu doanh nghiệp (TPDN), ông Nguyễn Quang Thuân - Chủ tịch Công ty CP FiinGroup cho biết, quy định lùi xếp hạng tín nhiệm hơi đáng tiếc vì đây là yếu tố góp phần minh bạch thông tin cho thị trường và khôi phục niềm tin nhà đầu tư.

Hóa giải áp lực trái phiếu

Kinhtedothi - Nghị định 08/2023/NĐ-CP về trái phiếu DN sẽ tạo ra hành lang pháp lý cần thiết xử lý một vài điểm nghẽn ngắn hạn trước mắt của kênh huy động trái phiếu DN, đặc biệt là hóa giải một phần áp lực đáo hạn trái phiếu sẽ tập trung vào năm 2023 và 2024.