Ngân hàng đẩy mạnh xử lý, thu hồi nợ xấu

Ráo riết thu hồi nợ xấu

Cuối năm 2023, VietinBank rao bán gần 60 khách sạn, bất động sản khác nhau, phân khúc phổ biến là các khách sạn 3 - 4 sao, homestay và biệt thự với giá bán từ vài chục tới vài trăm tỷ đồng. Trong đó có hai khách sạn 4 sao với quy mô 98 - 104 phòng được VietinBank chào đồng giá 420 tỷ đồng/khách sạn.

Ngoài ra, VietinBank cũng siết nợ hàng loạt khách sạn 4 - 5 sao, homestay, biệt thự tại các thành phố du lịch khác như Đà Nẵng, Nha Trang... Chẳng hạn, tại Đà Nẵng có một khách sạn 5 sao xây dựng trên diện tích hơn 1.200 m2, quy mô 236 phòng, được VietinBank chào bán với giá 600 tỷ đồng.

MSB rao bán khoảng 20 tài sản đảm bảo là quyền sử dụng đất của khách hàng để thu hồi nợ. Ví dụ như 2 thửa đất có diện tích hơn 200m2 và tài sản gắn liền trên hai thửa đất này ở Quảng Nam của khách vay là Công ty TNHH phân phối Thái Dương được MSB đưa ra giá bán là 4,72 tỷ đồng.

Trong những tuần cuối năm, nhiều ngân hàng như LVBank, VPBank, VIB, MSB... ra hàng loạt thông báo thu giữ tài sản đảm bảo để thu hồi nợ. Không chỉ bán nợ tài sản đảm bảo là quyền sử dụng đất… mà các tài sản như ô tô, kho bồn chứa, cũng được các ngân hàng rao bán để thu hồi nợ.

VietinBank vừa thông báo bán 300 khoản nợ vay tiêu dùng của cá nhân có tổng số tiền gần 5,9 tỷ đồng. Trong số 300 khoản nợ này, có nhiều khoản đã được VietinBank rao bán vào cuối tháng 9.

Để cứu vớt các khoản nợ xấu, ngân hàng phải “ráo riết” công bố danh sách ngày càng nhiều các bất động sản là tài sản thế chấp cho các khoản vay của khách hàng cần xử lý để thu hồi nợ. Trong đó phần lớn là các dự án bất động sản nghỉ dưỡng, khách sạn 4 - 5 sao ở nhiều tỉnh, thành như Hà Nội, Đà Nẵng, Hải Dương, Quảng Nam, Khánh Hòa, Kiên Giang.

Trên trang web của nhiều ngân hàng, các thông báo bán nợ, đấu giá khoản nợ xuất hiện dày đặc. Không ít ngân hàng đang phải đối mặt với việc khó bán tài sản đảm bảo để thu hồi nợ, dù đã giảm giá rất thấp so giá trị khoản vay.

Các chuyên gia dự báo, trong thời gian tới, tỷ lệ nợ xấu sẽ có xu hướng tăng lên. Nguy cơ nợ xấu bất động sản “phình to” đã được các chuyên gia cảnh báo từ lâu khi mà năm 2023 - 2024 là thời kỳ đáo hạn một lượng rất lớn trái phiếu doanh nghiệp. Trong khi đó, thị trường bất động sản gặp khó, thanh khoản “tắc” đã khiến cho việc giải quyết bất động sản phát mãi để xử lý nợ xấu của các ngân hàng trong giai đoạn hiện nay cũng gặp nhiều áp lực.

“Tình hình nợ xấu của các ngân hàng là đáng lo. Đặc biệt, sau khi Thông tư 02/2023/TT-NHNN về cơ cấu nợ, giãn hoãn nợ hết hiệu lực vào tháng 6/2024 có thể khiến nợ xấu cao hơn hiện tại”- PGS-TS Nguyễn Hữu Huân, Trưởng Bộ môn Thị trường tài chính (Trường đại học Kinh tế TP Hồ Chí Minh) nhận định.

Nợ xấu dự báo tăng cao vào năm 2024

Thực tế, những rủi ro khiến nợ xấu xấu phình to trong năm sau có thể đến từ Thông tư 02 hết hiệu lực vào tháng 06/2024, các khoản nợ tái cơ cấu trước đây sẽ về đúng nhóm phân loại nợ...

Nợ xấu phân loại dựa trên tiêu chí về thời gian quá hạn trả nợ. Nợ nhóm 3 (nợ dưới tiêu chuẩn) là nợ quá hạn 91 đến 180 ngày. Nếu thời gian quá hạn 181 ngày đến 360 ngày, khoản nợ này được phân vào nhóm 4 (nợ nghi ngờ) và quá 361 ngày là nợ nhóm 5 (nợ có khả năng mất vốn). Nợ quá hạn càng lâu, khả năng thu hồi càng thấp. Đơn cử như so với quý II, sang quý III, nợ nhóm 3 của Vietcombank giảm gần 8%, nhưng nợ nhóm 4 hơn gấp đôi, còn nợ nhóm 5 tăng hơn 30%. Diễn biến tương tự với VietinBank và BIDV. Nợ nhóm 3 của VietinBank tại cuối quý III chỉ bằng một nửa so với 3 tháng trước đó, nhưng nợ nhóm 4 cao hơn gấp đôi, nợ nhóm 5 tăng hơn 25%. Tại Techcombank, quy mô nợ nhóm 3-5 đến cuối quý III đều tăng so với cuối quý I và II. Tổng nợ xấu của nhà băng tại ngày 30/9 là gần 6.500 tỷ đồng, tăng gần 30% so với ba tháng trước đó.

Báo cáo của NHNN trình Quốc hội mới đây cho biết áp lực nợ xấu lên hệ thống các tổ chức tín dụng đang tiếp tục gia tăng trong thời gian qua, khi diễn biến tình hình kinh tế vĩ mô trong và ngoài nước có nhiều điểm bất lợi, gây ảnh hưởng tới hoạt động sản xuất, kinh doanh, khả năng trả nợ của khách hàng.

Theo Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội Ngân hàng Nguyễn Quốc Hùng, để ứng phó với nợ xấu, ngân hàng thương mại phải gia tăng áp lực trích lập dự phòng rủi ro, hình thành thị trường mua bán nợ xấu của Việt Nam một cách minh bạch…

Vị chuyên gia cho rằng, cần cho hành lang pháp lý đối với câu chuyện mua bán nợ xấu, tạo động lực cho thị trường phát triển. Thêm nữa, dịch vụ đòi nợ thuê cần minh bạch và được kiểm soát. Các dịch vụ mua bán nợ, đòi nợ thuê cần được phát triển một cách chuyên nghiệp dựa theo các hành lang pháp lý của Chính phủ để hỗ trợ các ngân hàng thương mại trong xử lý nợ xấu.

Để giảm bớt áp lực cho các ngân hàng, NHNN sẽ xem xét đánh giá nghiên cứu đề xuất gia hạn Thông tư 02. Thực tế, thông tư này có ưu điểm là hỗ trợ thiết thực các ngân hàng, doanh nghiệp, song cũng có nhược điểm là phần nào “che” bớt bức tranh nợ xấu thật của hệ thống ngân hàng.

Cũng trong chỉ đạo mới đây, Thủ tướng Chính phủ yêu cầu NHNN khẩn trương rà soát, sửa đổi, bổ sung, kéo dài thời gian thực hiện đối với Thông tư 02/2023; rà soát lại một số thông tư khác như Thông tư 03/2023, Thông tư 06/2023 và Thông tư 10/2023 để phù hợp với tình hình thực tế, ổn định thị trường tiền tệ, an toàn hệ thống các tổ chức tín dụng.

Ngân hàng “đánh vật” với nợ xấu

Kinhtedothi - Gần đây, trên trang web của nhiều ngân hàng, các thông báo bán nợ, đấu giá khoản nợ xuất hiện dày đặc. Không ít ngân hàng đang phải đối mặt với việc khó bán tài sản đảm bảo để thu hồi nợ, dù đã giảm giá rất thấp so giá trị khoản vay.

Làm sao để xử lý vướng mắc các khoản nợ xấu là bất động sản?

Kinhtedothi – Quá trình xử lý những khoản nợ xấu có tài sản đảm bảo là quyền sử dụng đất, tài sản gắn liền với đất, tài sản gắn liền với đất hình thành trong tương lai vẫn còn nhiều vướng mắc, chưa được luật hóa đầy đủ trong Luật Kinh doanh BĐS (sửa đổi).

Cơ cấu lại tổ chức tín dụng và xử lý nợ xấu còn chậm

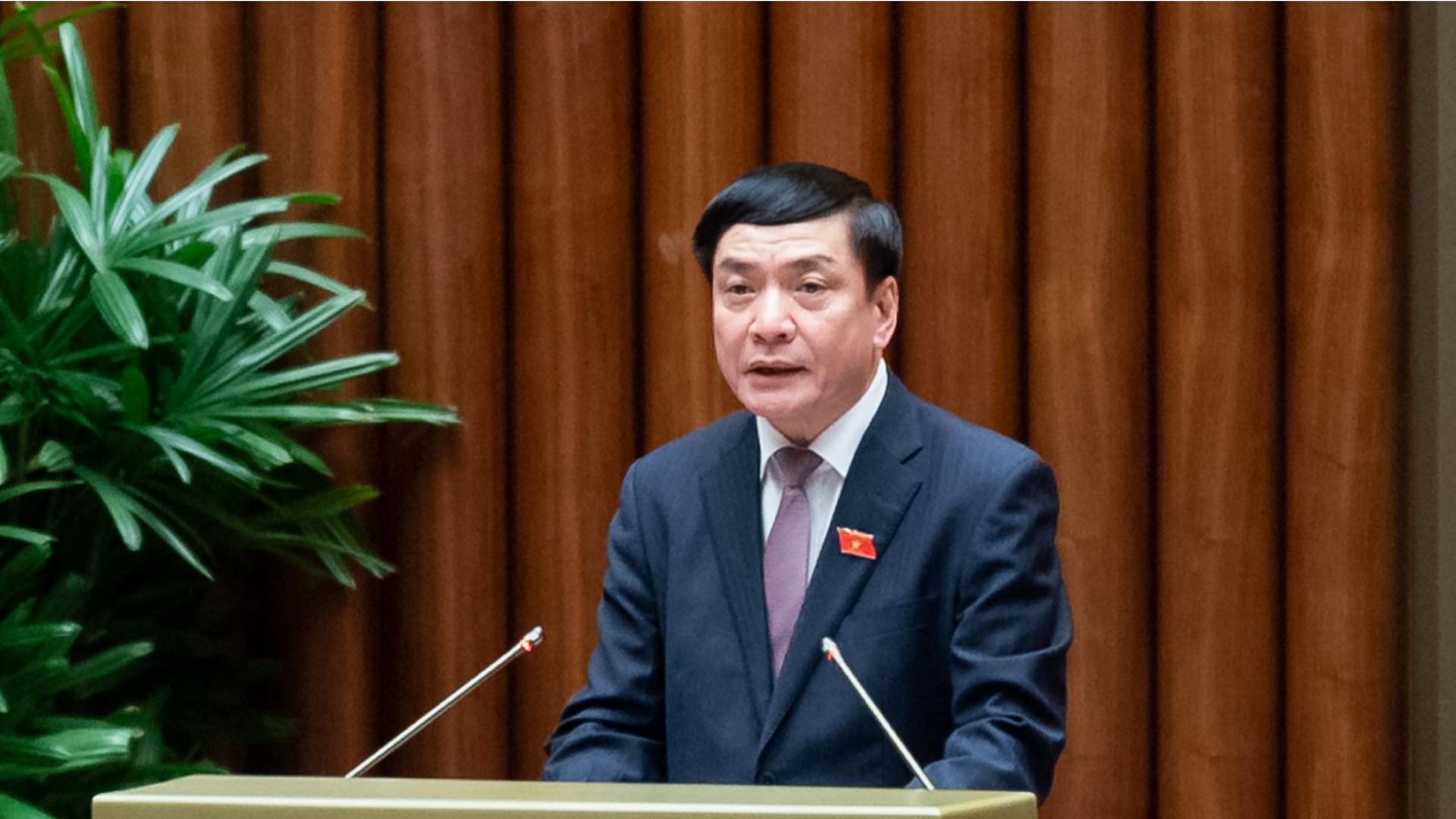

Kinhtedothi - Theo Tổng Thư ký Quốc hội - Chủ nhiệm Văn phòng Quốc hội Bùi Văn Cường, trong lĩnh vực ngân hàng, các chính sách tiền tệ được thực hiện chủ động, linh hoạt; việc xử lý sở hữu chéo, đầu tư chéo khá hiệu quả...