Ngân hàng mạnh tay giảm lãi suất, kích cầu tín dụng

Đã đến lúc hạ lãi suất thực

Các ngân hàng cho biết việc giảm lãi suất này đã được thống nhất tại cuộc họp mới đây giữa NHNN và các ngân hàng. Cụ thể, các ngân hàng trong nhóm Big4 gồm Agribank, BIDV, Vietinbank và Vietcombank sẽ giảm lãi suất huy động thêm 0,2%/năm so với mức lãi suất niêm yết tại thời điểm 27/2 với các kỳ hạn từ 6 - 12 tháng.

Trong khi đó, các ngân hàng thương mại cổ phần giảm lãi suất huy động thêm 0,5%/năm so với mức lãi suất niêm yết tại thời điểm 27/2, cũng với các kỳ hạn từ 6 - 12 tháng.

Điều này đồng nghĩa sẽ có một làn sóng giảm lãi suất rất mạnh trong những ngày tới và diễn ra trên diện rộng. Từ đó, lãi suất cho vay sẽ có điều kiện hạ nhiệt, tạo điều kiện cho người dân DN tiếp cận tín dụng với lãi suất thấp hơn.

Như vậy, đây là lần thứ 2, các ngân hàng đồng thuận giảm lãi suất. Trước đó, hồi cuối năm ngoái, các ngân hàng đã từng đồng thuận để kéo lãi suất huy động về tối đa 9,5%/năm bao gồm cả khuyến mại, ưu đãi.

Tại Hội nghị đối thoại ngân hàng - DN của TP Hồ Chí Minh mới đây, nhiều DN cho biết đang phải vay vốn với lãi suất hơn 10%. Theo các DN, lãi suất trung hạn trên 10% hiện đang được áp dụng gây khó khăn, áp lực lớn lên các hoạt động sản xuất kinh doanh của họ. Do đó, nhiều DN mong muốn các ngân hàng chia sẻ, đồng hành cùng DN trong giai đoạn khó khăn hiện nay và kỳ vọng lãi suất sẽ giảm trong thời gian tới.

Tháng 2/2023, chỉ số sản xuất của nhiều ngành công nghiệp chủ lực giảm hoặc tăng thấp, trong khi tăng trưởng tín dụng ở mức thấp cho thấy khó khăn trong hấp thụ vốn của nền kinh tế. Tăng trưởng tín dụng đến ngày 24/2 chỉ đạt 0,77% so với cuối năm trước, cho thấy khó khăn trong khả năng hấp thụ vốn của DN, nền kinh tế. Số DN đăng ký thành lập mới và quay trở lại hoạt động 2 tháng giảm 11,2% so với cùng kỳ, trong khi số DN rút lui khỏi thị trường tăng 14,5%.

Trong báo cáo phân tích mới đây, Công ty chứng khoán Mirae Asset cho biết, tiền gửi của khách hàng tại 27 ngân hàng niêm yết đã tăng đáng kể trong quý IV/2022, nhờ vào mức lãi suất huy động tăng cao trong giai đoạn này.

Sang 2 tháng đầu năm 2023, cuộc đua lãi suất huy động có phần chững lại, do NHNN đã kiềm chế động thái tăng lãi suất, đặc biệt là các ngân hàng vừa và nhỏ, để ổn định hoạt động của hệ thống ngân hàng. Ngoài ra, nhu cầu vốn cho sự tăng trưởng tín dụng giai đoạn cuối năm không quá lớn, đi kèm với sự dồi dào thanh khoản nên lãi suất huy động đã giảm đáng kể.

Rộng cửa cho vay hơn

Về việc các DN phản hồi ý kiến khó tiếp cận vốn tín dụng từ ngân hàng do lãi suất cao, dẫn đến khó khăn trong đầu tư sản xuất, Tổng Thư ký Hiệp hội Ngân hàng (VNBA) cho rằng: Khi lãi suất huy động giảm, chắc chắn lãi suất cho vay cũng sẽ giảm theo và ở mức tương ứng với điểm phần trăm lãi suất huy động.

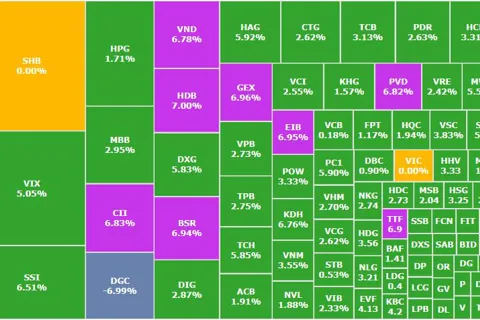

Thực tế, từ tuần qua, một số các ngân hàng đã giảm lãi suất huy động. PGBank, OCB đồng loạt hạ 0,5% lãi suất huy động ở tất cả các kỳ hạn từ 6 -12 tháng. Saigonbank cũng công bố biểu lãi suất huy động mới. Trong đó, lãi suất các kỳ hạn từ 6 - 9 tháng giảm đồng loạt từ mức 9,2 - 9,3%/năm xuống 8,9%/năm; kỳ hạn 12 tháng giảm từ 9,4%/năm xuống 9%/năm.

Lãi suất huy động đã đảo chiều và giảm cả kênh online lẫn tại quầy. Cụ thể, Techcombank giảm 0,8%/năm ở các kỳ hạn từ 6 tháng - 3 năm, Sacombank giảm từ 0,3 - 0,5%/năm ở các kỳ hạn từ 1 tháng - 3 năm, MSB giảm từ 9,5% xuống còn 9%/năm, dành cho các kỳ hạn từ 12 tháng trở lên theo hình thức trực tuyến…

Mục tiêu tăng trưởng tín dụng năm nay là 14-15% tương đương mức tăng đương năm 2022. NHNN đã phân bổ chỉ tiêu tăng trưởng tín dụng đợt 1 cho một số ngân hàng, trong đó phần lớn thấp hơn từ 0,2 - 6% so với chỉ tiêu được giao đầu năm ngoái. Phổ biến trong khoảng từ 9-11% và sẽ điều chỉnh phù hợp với diễn biến thực tế. Được cấp room tín dụng, các ngân hàng chủ động hơn trong huy động và rộng cửa cho vay hơn.

Tuy nhiên, khi room tín dụng dồi dào, song nhu cầu vay vốn của các DN sản xuất, kinh doanh đang chậm lại. Khi van tín dụng đã được xả, tiếp cận vốn không còn là vấn đề, thì mối quan tâm lớn nhất của DN, của người đi vay lúc này, là lãi suất. Lãi suất quá cao sẽ làm tăng chi phí đầu vào, DN gặp khó trong triển khai mở rộng sản xuất, kinh doanh. Do đó, bên cạnh việc thận trọng, bơm tiền có kiểm soát của NHNN thì hạ dần lãi suất, tạo tiền đề cho tăng trưởng mà không gây áp lực lên lạm phát, ổn định tỷ giá cũng là ưu tiên của ngành ngân hàng.

"Chúng tôi kỳ vọng xu hướng giảm lãi suất huy động có thể tiếp tục trong vài tháng tới" - đại diện VnDirect nhận định.

“Về việc các DN kêu khó vì lãi suất cao hoặc khó tiếp cận vốn vay từ ngân hàng, với các dự án nào đầy đủ thủ tục pháp lý, được đánh giá là an toàn thì sẽ không gặp khó khăn trong việc tiếp cận vốn vay của ngân hàng và mức lãi suất cho vay cũng vẫn thấp” - một chuyên gia kinh tế giải thích.

Sáng 3/3, tại phiên họp Chính phủ thường kỳ tháng 2, Thủ tướng Phạm Minh Chính đã yêu cầu NHNN nghiên cứu, tổ chức thực hiện để giảm mặt bằng lãi suất, tăng khả năng tiếp cận vốn, tăng trưởng tín dụng hướng vào các động lực tăng trưởng (tiêu dùng, đầu tư, xuất khẩu) và các lĩnh vực ưu tiên đã xác định. Nghiên cứu, điều hành lãi suất hợp lý, hiệu quả, phù hợp với kiểm soát lạm phát.

Giảm lãi suất, tiếp tục tháo gỡ khó khăn cho thị trường bất động sản

Kinhtedothi - Thủ tướng Chính phủ Phạm Minh Chính yêu cầu giảm mặt bằng lãi suất, tăng khả năng tiếp cận vốn, tăng trưởng tín dụng hướng vào các động lực tăng trưởng như tiêu dùng, xuất khẩu, đầu tư.

Giảm mặt bằng lãi suất, điều hành lãi suất phù hợp với kiểm soát lạm phát

Kinhtedothi - Tình hình kinh tế - xã hội trong tháng 2 và 2 tháng đầu năm 2023 tiếp tục xu hướng phục hồi, đạt kết quả khả quan trên nhiều lĩnh vực.

Podcast 22/2: Lãi suất liên ngân hàng tăng trở lại

Kinhtedothi - Hải quan bắt giữ lô xe mô tô phân khối lớn trị giá 3 tỷ đồng; Bộ Quốc phòng Việt Nam tặng Thổ Nhĩ Kỳ 25 tấn hàng hỗ trợ khắc phục hậu quả động đất; ChatGPT sập diện rộng do hoạt động hết công suất;...