Friday, 18:20 10/12/2021

Nhà đầu tư nên làm gì khi thị trường trái phiếu doanh nghiệp nhiều rủi ro?

Kinhtedothi - Thị trường trái phiếu doanh nghiệp (TPDN) cuối năm đang khá sôi động. Mặc dù giá trị phát hành lũy kế từ đầu năm giảm nhẹ, nhưng một số ngành lại đang tăng “nóng”, cho thấy tiềm ẩn nhiều rủi ro, nên nhà đầu tư cần thận trọng.

Từ lãi suất cao hấp dẫn…

Trong bối cảnh dịch bệnh Covid-19 bùng phát, thị trường sơ cấp TPDN Việt Nam kém sôi động. Cụ thể, tổng giá trị TPDN phát hành trong quý 3 đạt mức 111.744 tỷ đồng, giảm 25% so với quý trước, giảm 2,2% so với cùng kỳ năm ngoái. Giá trị TPDN phát hành lũy kế tính từ đầu năm đạt 301.139 tỷ đồng, giảm nhẹ 3,3% so với cùng kỳ năm trước.

Trong quý 3 đã có 88 DN phát hành tổng cộng 107.944 tỷ đồng trái phiếu riêng lẻ, giảm 20,8% so với quý trước, tỷ lệ phát hành thành công đạt 63,4%. Các DN có giá trị phát hành (GTPH) trái phiếu riêng lẻ lớn nhất trong quý là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam với 11.488 tỷ đồng, Ngân hàng TMCP Á Châu với 8.000 tỷ đồng và Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va với 6.885 tỷ đồng.

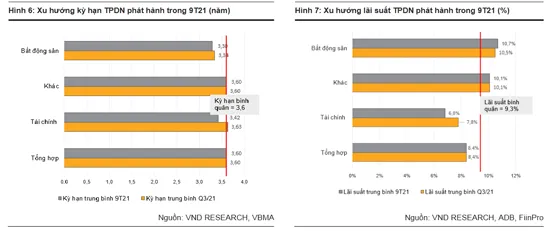

Trong quý 3, có 3.800 tỷ đồng TPDN được phát hành ra công chúng, giảm 70,1% so với quý trước. Tuy nhiên, các DN trong nhóm ngành BĐS chiếm tỷ trọng lớn nhất, chiếm 46,8% tổng giá trị phát hành, tương đương 52.287 tỷ đồng, tăng 60,2% so với quý trước. Các doanh nghiệp BĐS phát hành giá trị lớn nhất là Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va với 6.885 tỷ đồng; Công ty Cổ phần Osaka Garden với giá trị 6.800 tỷ đồng. Lãi suất TPDN ở nhóm ngành BĐS khá cao so với lãi suất tiền gửi, dao động trong khoảng từ 7,4% đến 13%/năm.

Đứng sau là các DN thuộc nhóm ngành tài chính - ngân hàng có giá trị phát hành TPDN chiếm tỷ lệ 40,7% tổng giá trị phát hành trong quý 3, tương đương 45.507 tỷ đồng, nhưng giảm 34% so với quý trước. Lãi suất của các đơn vị trong tài chính - ngân hàng tuy thấp hơn nhóm ngành BĐS nhưng cũng khá cao, dao động trong khoảng từ 4% - 12,5%/năm.

Trong khi đó, dù mấy ngày gần đây các ngân hàng thương mại đã tăng lãi suất tiền gửi, nhưng hầu hết thấp hơn 50% lãi suất của TPDN.

Cụ thể, tại các ngân hàng Vietcombank, BIDV, VietinBank, Techcombank đang có lãi suất huy động cao nhất tại các đơn vị này bằng đồng Việt Nam dao động trong khoảng 5,5 - 5,6%/năm, với kỳ hạn dài từ 1 - 3 năm.

Chỉ có một số ngân hàng cổ phần nhỏ và vừa huy động ở mức cao hơn như Ngân hàng Quốc Dân, VietBank có mức lãi suất huy động quanh 6,7 - 7%/năm; hay Ngân hàng SHB có mức lãi suất huy động cao nhất lên tới 8%/năm, với kỳ hạn từ 12 tháng trở lên. So sánh với lãi suất tiền gửi tại ngân hàng, cho thấy mức lãi suất của TPDN rất hấp dẫn trên thị trường huy động vốn.

… đến tránh rủi ro cho dòng tiền

Những ngày gần đây, Ủy ban Chứng khoán Nhà nước (UBCKNN), Bộ Tài chính đã tăng cường kiểm tra, xử phạt các đơn vị đã vi phạm các quy định về phát hành TPDN. Cụ thể, mới đây nhất Công ty Cổ phần Tập đoàn Apec Group đã chào bán 2 lô trái phiếu với trị giá trên 500 tỷ đồng kể từ năm 2020 đến tháng 8 năm nay. Theo UBCKNN, đơn vị này có hành vi vi phạm trong việc công bố thông tin khi chào bán trái phiếu đó là không nộp hồ sơ đăng ký với UBCKNN theo quy định tại khoản 1 Điều 13 Luật Chứng khoán năm 2006, khoản 1 Điều 16 Luật Chứng khoán năm 2019.

Ngoài những đơn vị xử phạt khi do phát hành chưa được sự chấp thuận của UBCKNN kể trên thì nhiều đơn vị đã phát hành vượt nhiều lần vốn chủ sở hữu.

Theo Bộ Tài chính, những tháng đầu năm 2021, TPDN phát hành riêng lẻ có tài sản đảm bảo (TSĐB) chỉ chiếm 50,9%; TPDN không có TSĐB chiếm 49,1%. Cùng với đó, chất lượng TSĐB cho các trái phiếu chủ yếu là các dự án, tài sản hình thành trong tương lai hoặc bằng cổ phiếu của doanh nghiệp. Giá trị của các tài sản này thường không định giá được chính xác hoặc có biến động mạnh theo diễn biến thị trường. Cụ thể, nếu thị trường BĐS hoặc thị trường chứng khoán có biến động theo chiều tiêu cực thì giá trị TSĐB có thể không đủ để thanh toán gốc và lãi cho trái phiếu. Đó là chưa kể, nhiều đơn vị BĐS niêm yết trên sàn chứng khoán đã có hệ số nợ vay trên vốn chủ hữu bình quân là 2,5 lần, tỷ lệ này của các đơn vị BĐS chưa niêm yết là 8,1 lần tính đến hết quý 2/2021.

Như vậy, chưa nói đến rủi ro tác động từ thị trường mà nhìn vào sự huy động vốn của các đơn vị đang cao hơn năng lực vốn hiện có, đã cho thấy rủi ro cao cho dòng vốn của nhà đầu tư (NĐT).

Là một đơn vị hoạt động tư vấn phát hành, chào bán TPDN, Công ty Chứng khoán VNDIRECT hoạt động độc lập không nằm trong bất kỳ hệ sinh thái nào liên quan đến các tổ chức phát hành trái phiếu BĐS và luôn đảm bảo tuân thủ đầy đủ quy định pháp luật. Theo VNDIRECT, TPDN nếu phát hành đúng quy định, vẫn luôn là kênh đầu tư có độ an toàn cao, mức lãi suất tốt, rất phù hợp cho NĐT có tiền nhàn rỗi muốn bảo toàn vốn với các kỳ hạn đa dạng.

Tuy nhiên, VNDIRECT cũng khuyến cáo NĐT cần hiểu rõ thông tin về tổ chức phát hành, tổ chức phân phối và hỗ trợ thanh khoản của TPDN để tránh các rủi ro. NĐT không mua TPDN từ các tổ chức không có giấy phép đối với hoạt động tư vấn phát hành trái phiếu, bao gồm cả việc mua TPDN trực tiếp từ tổ chức phát hành (trừ trường hợp tổ chức phát hành là tổ chức tín dụng; không mua TPDN từ các tổ chức không có đầy đủ hồ sơ phát hành hợp lệ bao gồm: Bản công bố thông tin, hợp đồng tư vấn phát hành trái phiếu, hợp đồng đại lý/bảo lãnh phát hành; không nên mua TPDN từ các đơn vị tư vấn, phân phối nhỏ, thiếu uy tín trên thị trường.

Trước những rủi ro kể trên, Bộ Tài chính đã đưa ra khuyến nghị đối với nhà đầu tư, rằng: Trước khi mua TPDN riêng lẻ, NĐT cần cân nhắc, nghiên cứu các quy định về điều kiện, tài liệu chứng minh và các quy định về xử phạt vi phạm đối với NĐT chứng khoán chuyên nghiệp.

Nhà đầu tư cần yêu cầu DN phát hành, tổ chức phân phối cung cấp thông tin đầy đủ, chính xác về tình hình tài chính của DN phát hành bao gồm cả tình hình huy động vốn trái phiếu, các chỉ tiêu đánh giá khả năng trả nợ của DN, hệ số nợ phải trả trên vốn chủ sở hữu, hệ số khả năng thanh toán các khoản nợ ngắn/dài hạn, hệ số luân chuyển hàng tồn kho…; mục đích phát hành trái phiếu; TSĐB của trái phiếu…

Sau khi mua trái phiếu, NĐT cần thường xuyên cập nhật về tình hình tài chính, khả năng trả nợ của DN phát hành và việc sử dụng vốn huy động từ trái phiếu có phù hợp với mục đích phát hành trái phiếu hay không.