Tăng trưởng tín dụng khó càng thêm khó

Như vậy, so với mức kế hoạch đặt ra vào đầu năm là 14%, thì tới thời điểm hiện tại, khi hơn 2/3 chặng đường đã qua, mức thực hiện chỉ đạt một nửa. Tín dụng tăng chậm là thực tế đã được ghi nhận ngay từ đầu năm 2023, có cải thiện đôi chút vào quý III/2023, nhưng lại chậm lại trong tháng đầu quý IV/2023.

Tăng trưởng tín dụng thấp

Từ đầu năm, NHNN đã đưa ra chỉ tiêu định hướng tăng trưởng tín dụng cả năm là 14%, đến giữa năm đã phân bổ và thông báo cho tất cả các tổ chức tín dụng (TCTD) trong toàn hệ thống với chỉ tiêu tăng trưởng tín dụng khoảng 14%; ban hành thông tư về cơ cấu lại thời hạn trả nợ; 4 lần giảm lãi suất điều hành… Tuy nhiên, tín dụng vẫn tăng chậm. Theo NHNN, nguyên nhân chủ yếu xuất phát từ các yếu tố như: cầu tín dụng thấp do DN bị ảnh hưởng bởi các yếu tố khách quan (cầu đầu tư, sản xuất kinh doanh, tiêu dùng giảm).

Các chuyên gia cũng nhận định, tăng trưởng tín dụng thấp cũng là hệ quả của việc tăng trưởng kinh tế chưa như kỳ vọng; đầu tư, tiêu dùng giảm sút; khả năng hấp thụ tín dụng của nền kinh tế. “Chẳng hạn như ngành dệt may, doanh thu của ngành này chịu tác động tiêu cực bởi sự sụt giảm mạnh về cầu ở các thị trường trọng điểm như Mỹ, châu Âu. Biên lợi nhuận trước thuế và lãi vay thu hẹp do chi phí đầu vào tăng, trong khi giá đầu ra giảm vì cầu yếu”- Chủ tịch HĐQT FiinGroup Nguyễn Quang Thuận đánh giá.

Chính phủ dù đã nỗ lực thúc đẩy đầu tư công nhưng kết quả đạt được chưa như kỳ vọng. Vì vậy chưa đủ lan tỏa, lôi kéo đầu tư khu vực tư nhân, nên rất khó tăng trưởng tín dụng. Những DN có nhu cầu vay vốn lại không đủ điều kiện cũng như khả năng tiếp cận vốn tín dụng ngân hàng. “Đó là chưa kể thị trường bất động sản (BĐS) “đóng băng”, trong khi đây luôn là kênh hấp thụ vốn rất lớn trong những năm qua. Những yếu tố này cũng ảnh hưởng tiêu cực lên hoạt động phát triển tín dụng”- TS Nguyễn Trí Hiếu nhận xét.

Tính đến 27/10, nhóm ngân hàng thương mại quốc doanh như Vietcombank, đến cuối quý III/2023 tăng trưởng tín dụng đạt 3,9%. Trong khi tính đến 30/9, cho vay khách hàng của VietinBank tăng 8,7% đạt hơn 1,38 triệu tỷ đồng. Ở khối ngân hàng thương mại tư nhân, tín dụng đến cuối tháng 9/2023 của ABBank tăng 4%; VietABank tăng 7%; BVBank, Saigonbank tăng 4,3%...

Thực tế, trong tháng 7 và 8, các ngân hàng đồng loạt giảm lãi suất huy động để kéo giảm mặt bằng lãi suất cho vay. Tuy nhiên, các giám đốc phụ trách cho vay khách hàng cá nhân và DN của một số ngân hàng đều chia sẻ, tình cảnh hiện nay kiếm khách hàng vay cũng đã "mờ mắt". Lãi suất cho vay giảm so với đầu năm từ 2%/năm nhưng vẫn khó tăng trưởng tín dụng.

Ngân hàng không hạ chuẩn

Chia sẻ về khó khăn của DN, bà Trần Thị Lan Anh, đại diện cho Công ty Xuất Khẩu Cà Phê Vĩnh Hiệp Gia Lai cho biết: "Chúng tôi đã có hơn 25 năm quan hệ tín dụng với ngân hàng, nhưng đến nay vẫn không thấy sự thay đổi của điều kiện cấp tín dụng, chỉ duy nhất một phương án có tài sản bảo đảm là BĐS bổ sung thì mới được tăng hạn mức cho vay. Điều này thật sự không phù hợp với đặc thù của DN sản xuất kinh doanh xuất khẩu và cũng làm giảm sức cạnh tranh của DN nội so với DN nước ngoài - bà Lan Anh phản ánh.

“Chủ trương của ngân hàng là không siết cho vay BĐS nhưng trong điều kiện vay vốn lại bổ sung thêm một số thủ tục, giấy tờ yêu cầu bị cho là không cần thiết, chẳng hạn như thẩm định thiết kế xây dựng sau thiết kế cơ sở… Đồng thời việc giảm giá trị thẩm định giá, nhất là đối với những tài sản là BĐS cũng khiến DN dù có tiếp cận được vốn ngân hàng cũng không đủ nhu cầu”- Chủ tịch Hiệp hội BĐS TP Hồ Chí Minh (HoREA) Lê Hoàng Châu chia sẻ.

Cũng theo ông Lê Hoàng Châu, việc tái cơ cấu nợ nhằm hỗ trợ khách hàng gặp khó khăn theo Thông tư 02/2023/TT-NHNN dù đã được triển khai nhưng còn chậm. Đáng lưu ý là nhiều khoản vay được tái cơ cấu nhưng khách hàng không thể tiếp cận tín dụng mới vì ngân hàng lo ngại rủi ro, trái với mục tiêu của chính sách tái cơ cấu nợ là giúp DN đang khó khăn vẫn còn cửa để tiếp cận tín dụng.

Trong khi về phía ngân hàng, Vụ trưởng Vụ Tín dụng các ngành kinh tế (NHNN) Hà Thu Giang cho biết, sau thời gian kinh tế gặp khó khăn, mức độ rủi ro của DN bị đánh giá cao hơn, khi hoạt động của DN khó chứng minh hiệu quả; TCTD rất khó khăn trong quyết định cho vay do không hạ được chuẩn tín dụng để bảo đảm an toàn hệ thống, ngăn ngừa nợ xấu tăng trở lại. Tổng Giám đốc OCB Nguyễn Đình Tùng thừa nhận, dù ngân hàng rất muốn cho vay, thúc đẩy tín dụng, nhưng đối với khách hàng trong tình trạng tài chính không vững vàng như chưa trả nợ cũ đang phải cơ cấu nợ, triển vọng đơn hàng không có... Vậy ngân hàng làm sao cho vay đối với những khách hàng không đáp ứng đủ điều kiện cho vay?

Theo ghi nhận, tổng nợ xấu của các ngân hàng đến cuối quý III/2023 tăng 52% so với đầu năm lên hơn 210.000 tỷ đồng. Đáng chú ý, nợ dưới tiêu chuẩn tăng mạnh nhất. Kết quả này đẩy tỷ lệ nợ xấu trên dư nợ vay tăng từ 2,56% lên 2,61%...

Cần có gói tín dụng riêng phù hợp với đặc thù từng ngành

Chỉ còn hơn 2 tháng nữa là kết thúc năm 2023, nhưng tăng trưởng tín dụng vẫn chậm các chuyên gia đánh giá, khó có thể đạt mục tiêu đề ra cả năm khoảng 14 - 15%. “Thời điểm hiện tại, dòng tiền vẫn đang đổ vào gửi ngân hàng, vì có vẻ đây là kênh an toàn nhất với người có tiền. Trong khi đó, phía ngân hàng vẫn phải ôm tiền mà không cho vay được ra nền kinh tế phục vụ sản xuất. Đây là nút thắt, là vấn đề cần giải quyết ở hiện tại”- TS Nguyễn Trí Hiếu bình luận.

Đại diện cho Công ty Xuất Khẩu Cà Phê Vĩnh Hiệp Gia Lai đề nghị, các ngân hàng thương mại cần có chính sách cấp tín dụng phù hợp theo ngành nghề, đặc biệt là ngành nông sản xuất khẩu trong đó có cà phê. NHNN xem xét bổ sung gói tín dụng cho ngành cà phê với lãi suất ưu đãi trong thời gian dài, đồng thời có chính sách tài sản bảo đảm (hàng hóa). Chủ tịch Hiệp hội Logistics Hà Nội Trần Đức Nghĩa đề nghị xem xét triển khai áp dụng các sản phẩm vay vốn, dựa vào phương án sản xuất kinh doanh gồm hợp đồng, quyền phải thu, dòng tiền, hàng hóa, để DN được tiếp cận nguồn vốn vay tín chấp. Đề nghị xem xét cho vay dựa trên uy tín của DN, uy tín người mua và bảo hiểm tiền phải thu.

TS Nguyễn Trí Hiếu cho hay, kinh nghiệm cho thấy, các DN kẹt vốn thường có thể đàm phán ngân hàng hỗ trợ, hoặc tìm đối tác đầu tư để lập nên công ty liên doanh, các bên cùng tham gia, cùng cấp vốn cho chủ đầu tư để hoàn thành dự án. Điều kiện là nhà đầu tư đầu tiên đã có hợp đồng tín dụng thì khi tìm nhà đầu tư mới lập liên doanh phải có sự đồng ý của ngân hàng. Đặc biệt, cần sử dụng quỹ bảo lãnh tín dụng. “Đây là vấn đề Chính phủ phải quan tâm đến ở hiện tại”- TS Nguyễn Trí Hiếu nêu ý kiến.

Phó Tổng thư ký, Trưởng ban Pháp chế (Liên đoàn Thương mại và Công nghiệp Việt Nam – VCCI) Đậu Anh Tuấn chia sẻ, các DN kiến nghị thúc đẩy các giải pháp từ phía các cơ quan, bộ ngành khác, chẳng hạn như nhanh chóng tháo gỡ những vướng mắc liên quan đến vấn đề hoàn thuế cho DN; đẩy mạnh các hoạt động xúc tiến thương mại, cải thiện về điều kiện tiếp cận tín dụng thông qua bảo lãnh cho các DN nhỏ và vừa, kịp thời giải quyết những vấn đề pháp lý liên quan đến thị trường BĐS...

Ông Đậu Anh Tuấn cũng nhấn mạnh, tốc độ của quyết định hành chính quá chậm so với quyết định kinh doanh. Do đó, cần sự đồng bộ chính sách của nhiều ngành để đẩy nhanh tốc độ của quyết định hành chính.

Hiện nay, Chính phủ, các bộ, các ngành đang thực hiện đồng bộ các giải pháp. Đó là xúc tiến thương mại để tăng đơn hàng xuất khẩu và tăng cường khai thác cầu nội địa để DN có đầu ra, có dự án khả thi sẽ tiếp cận được tín dụng. NHNN cũng đã có kiến nghị là phải tăng cường các giải pháp như bảo lãnh, vay vốn đặc biệt là những DN nhỏ và vừa. Có như vậy, mới có thể đồng hành và thúc đẩy tăng trưởng tín dụng.

Thống đốc NHNN Nguyễn Thị Hồng

Chính phủ cần có giải pháp để bơm vốn vào quỹ hỗ trợ DNNVV. Nếu được Quốc hội cho phép thì Chính phủ phải mở rộng bảo lãnh tín dụng, bảo lãnh cho ngân hàng, giảm điều kiện cho vay đối với DN và đặc biệt lãi suất cần tiếp tục hạ để cắt giảm chi phí cho DN.

Chủ tịch Hiệp hội DNNVV Việt Nam Nguyễn Văn Thân

Dư nợ cấp tín dụng dự án BOT, BT giao thông là hơn 92.300 tỷ đồng

Kinhtedothi – Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết tổng dư nợ thực hiện cấp tín dụng đối với các dự án BOT, BT giao thông là hơn 92.300 tỷ đồng, tuy nhiên nợ xấu chiếm 3,83%, nợ nhóm 2 chiếm 26,52%.

Tín dụng đen đang có dấu hiệu hoạt động mạnh trở lại

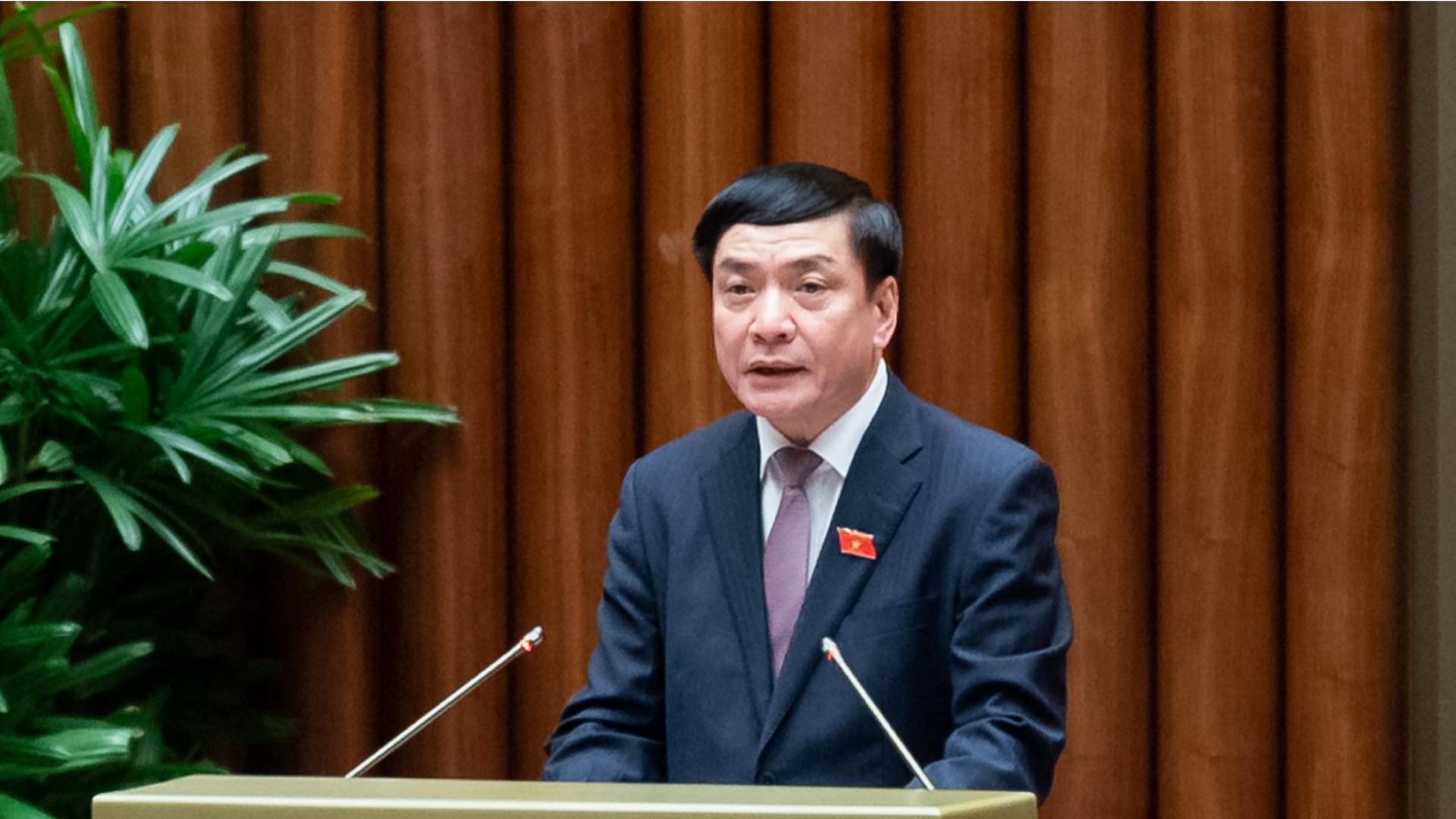

Kinhtedothi - Sáng 6/11, chất vấn đề nhóm vấn đề kinh tế tổng hợp-vĩ mô, đại biểu Quốc hội bày tỏ quan tâm tới quản lý các tổ chức tín dụng, giải pháp để đạt chỉ tiêu tín dụng hàng năm.

Cơ cấu lại tổ chức tín dụng và xử lý nợ xấu còn chậm

Kinhtedothi - Theo Tổng Thư ký Quốc hội - Chủ nhiệm Văn phòng Quốc hội Bùi Văn Cường, trong lĩnh vực ngân hàng, các chính sách tiền tệ được thực hiện chủ động, linh hoạt; việc xử lý sở hữu chéo, đầu tư chéo khá hiệu quả...