Tranh chấp trái phiếu doanh nghiệp: Cần tìm tiếng nói chung

Theo số liệu của Ủy ban Chứng khoán Nhà nước (UBCKNN), trong tháng 9/2022, tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn là 28.833 tỷ đồng, tăng 199% so với cùng kỳ năm trước.

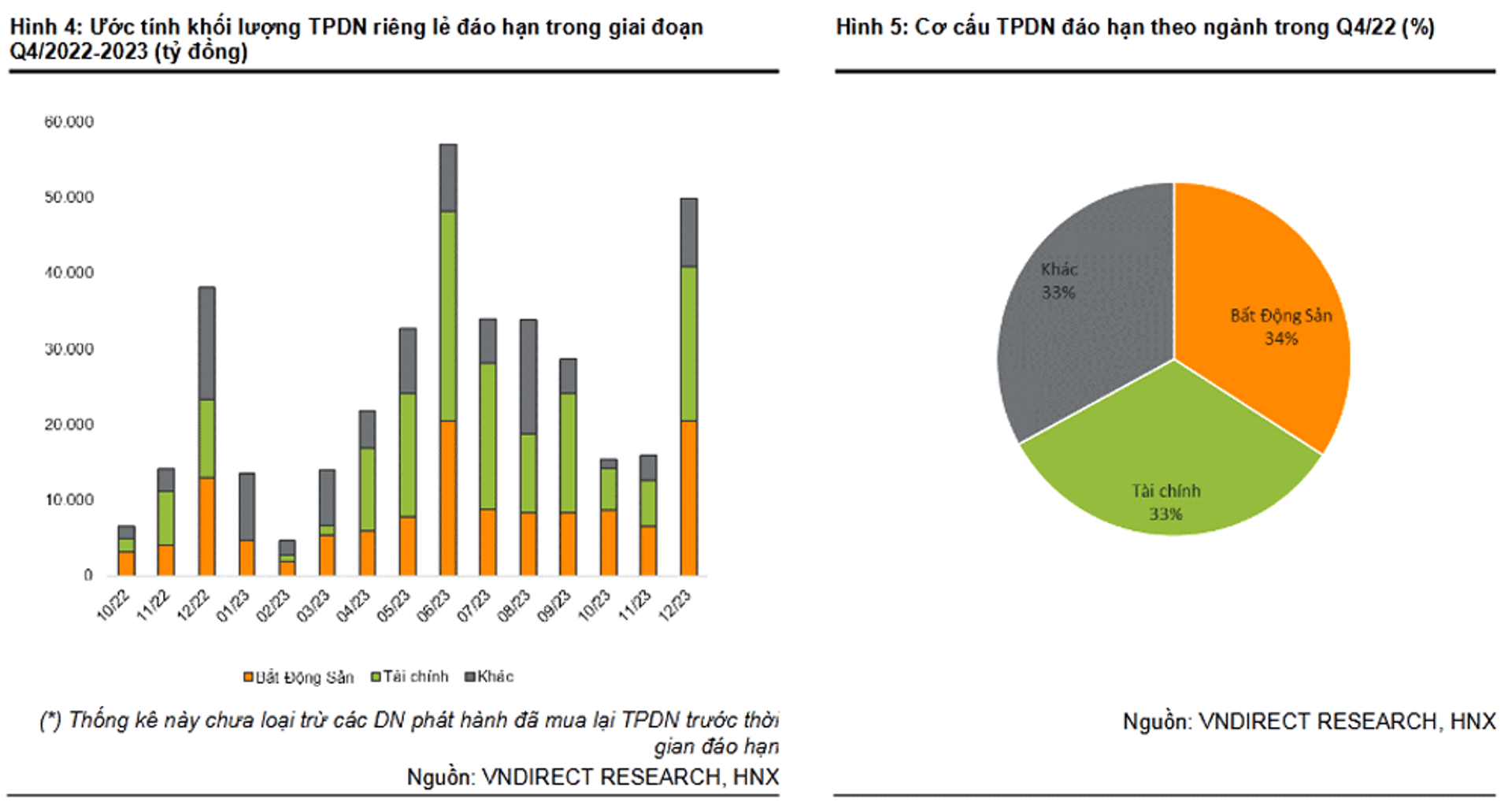

Còn theo Bộ Tài chính, trong năm 2022, khối lượng trái phiếu đáo hạn khoảng 144.500 tỷ đồng. Con số trái phiếu doanh nghiệp đáo hạn của năm 2023 và năm 2024 lần lượt ở mức 271.400 tỷ đồng và 329.500 tỷ đồng. Theo đó, tổng khối lượng trái phiếu doanh nghiệp đến hạn trả nợ trong vòng từ năm 2023 đến năm 2025 lên tới khoảng 750.000 tỷ đồng.

Phóng viên báo Kinh tế & Đô thị đã có cuộc trao đổi với ông Nguyễn Sơn Tùng - Luật sư điều hành Công ty Luật Legal United Law, kiêm Chủ tịch Trung tâm Trọng tài Thương mại Sài Gòn (SCOA).

Một dạng tranh chấp kinh doanh thương mại

Thưa luật sư, tranh chấp về mua lại trái phiếu doanh nghiệp trước hạn, được xác định là loại tranh chấp gì, cơ quan nào có thẩm quyền giải quyết và trình tự giải quyết như thế nào?

Luật sư Nguyễn Sơn Tùng: Mua lại trái phiếu doanh nghiệp trước hạn là một phạm vi hoạt động thuộc mua bán trái phiếu doanh nghiệp (mua bán cổ phiếu, trái phiếu và giấy tờ có giá trị khác - PV). Tranh chấp trong hoạt động này (nếu có phát sinh), thuộc dạng tranh chấp kinh doanh thương mại. Những mâu thuẫn, xung đột, tranh chấp chủ yếu về quyền và nghĩa vụ liên quan đến lợi ích kinh tế, mục tiêu lợi nhuận phát sinh giữa các thương nhân, cá nhân hay tổ chức có đăng ký kinh doanh trong hoạt động kinh doanh, thương mại.

Theo Điều 30, Bộ Luật Tố tụng Dân sự năm 2015, những tranh chấp dạng này thuộc thẩm quyền giải quyết đương nhiên của tòa án, và trước hết sẽ được giải quyết theo thủ tục sơ thẩm tại TAND cấp quận/ huyện.

Ngoài ra, vì đây là hoạt động tranh chấp liên quan đến hoạt động kinh doanh, thương mại, nên nếu như các bên có thỏa thuận và lựa chọn việc giải quyết tranh chấp qua chế định trọng tài thương mại, thì căn cứ Điều 2, Luật Trọng tài Thương mại năm 2010, các tổ chức trọng tài thương mại cũng có thẩm quyền giải quyết dạng này.

Theo ông, đâu là những chủ thể có khả năng sẽ tham gia vào các tranh chấp?

Luật sư Nguyễn Sơn Tùng: Hoạt động mua bán trái phiếu doanh nghiệp liên quan đến khá nhiều chủ thể khác nhau. Bởi vì, tham gia vào hoạt động này không chỉ có bên phát hành và bên sở hữu trái phiếu, mà còn liên quan đến các bên thứ ba.

Có thể kể ra các tổ chức cung cấp dịch vụ và các cơ quan quản lý Nhà nước như sau: Tổ chức tư vấn về hồ sơ chào bán; tổ chức tham gia đấu thầu, bảo lãnh, đại lý phát hành; tổ chức đăng ký, lưu ký trái phiếu hay công bố thông tin; tổ chức tham gia định giá tài sản đảm bảo, trung gian môi giới... Ngay cả với các cơ quan quản lý nhà nước như UBCKNN, Sở Giao dịch Chứng khoán hay cao hơn là Ngân hàng Nhà nước, Bộ Tài chính... đều là những chủ thể có thể được xem là bên có quyền lợi, nghĩa vụ liên quan khi tranh chấp phát sinh...

Tuy nhiên, xét ở phạm vi hẹp của hoạt động mua lại trước hạn trái phiếu doanh nghiệp đã phát hành, tôi cho rằng, tranh chấp sẽ phát sinh chính và chủ yếu giữa các chủ thể là doanh nghiệp phát hành và tổ chức, cá nhân sở hữu trái phiếu.

Theo ông, nguyên nhân chính phát sinh tranh chấp trong hoạt động mua lại trái phiếu doanh nghiệp trước hạn sẽ là gì?

Luật sư Nguyễn Sơn Tùng: Mua lại trái phiếu trước hạn là hoạt động đã được luật định, cụ thể là trong Nghị định 153/2020/NĐ-CP năm 2020 hay Nghị định 65/2022/NĐ-CP năm 2022 của Chính phủ.

Trong thực tế, các bên liên quan như đơn vị phát hành, đơn vị tư vấn chào bán hay kể cả tổ chức, cá nhân sở hữu trái phiếu thường là đã có tính toán trước phương án mua lại khi bắt tay tham gia vào hoạt động phát hành hay mua bán.

Có nhiều nguyên nhân phát sinh tranh chấp. Tuy nhiên, theo quan điểm của cá nhân tôi thì nhóm nguyên nhân chủ yếu là: Do người sở hữu trái phiếu muốn tất toán khoản nợ trái phiếu kèm theo cổ tức trước hạn; khi khoản nợ trái phiếu đã đến hạn nhưng bên phát hành không trả được nợ gốc (số lượng theo mệnh giá cổ phiếu) và cổ tức kèm theo; khi khoản nợ trái phiếu dù chưa đến hạn trả nợ gốc nhưng bên phát hành không trả được cổ tức cam kết khi đã đến hay quá hạn trả...

Ngoài ra, cũng có thể có nguyên nhân phát sinh từ những thông tin tiêu cực, sự biến động xấu của thị trường trái phiếu cùng với tâm lý lo ngại về các tình huống bất lợi, khả năng tài chính, tài sản đảm bảo bị tranh chấp... khiến các tổ chức, cá nhân nắm giữ trái phiếu lo ngại và họ chủ động yêu cầu bên phát hành mua lại trái phiếu trước hạn.

Tranh chấp trái phiếu doanh nghiệp sẽ tăng mạnh

Ông đánh giá như thế nào về số lượng tranh chấp sẽ phát sinh liên quan đến trái phiếu doanh nghiệp?

Luật sư Nguyễn Sơn Tùng: Trái phiếu doanh nghiệp phát triển nhanh và mạnh bắt đầu từ giữa năm 2017 đến nay, dần trở thành kênh huy động vốn quan trọng cho các doanh nghiệp, nhà đầu tư.

Về nguyên tắc, thị trường càng phát triển nóng thì càng kéo theo các tranh chấp có liên quan - điều tất yếu của quy luật thị trường. Trong đó, có quy luật về phát sinh tranh chấp.

Trong gian đoạn 2011 đến 2020, theo số liệu tôi thu thập được, dù là không đầy đủ thì đã có đến 45 vụ tranh chấp liên quan đến phát hành và mua bán trái phiếu doanh nghiệp riêng lẻ trong phạm vi cả nước. Trong đó, có gần 1/3 những vụ tranh chấp dạng này đã được các bên hòa giải thành công. Quy mô tranh chấp không lớn.

Tuy nhiên, tôi cho rằng, các tranh chấp liên quan đến trái phiếu doanh nghiệp sẽ phát sinh mạnh từ năm 2022 đến hết giai đoạn năm 2025. Theo số liệu tôi tự theo dõi và biết được, thì chỉ riêng trong năm 2022 đã có 37 vụ tranh chấp liên quan đến trái phiếu doanh nghiệp. Con số này có khả năng tiếp tục tăng lên. Trong giai đoạn từ năm 2022 đến năm 2025, theo dự đoán của cá nhân tôi, số lượng các vụ tranh chấp có thể tăng hơn gấp 10 lần so với giai đoạn 2011 - 2020.

Ông có lời khuyên nào dành cho người sở hữu trái phiếu doanh nghiệp trong bối cảnh thị trường có biến động?

Luật sư Nguyễn Sơn Tùng: Bản chất trái phiếu là công cụ tài chính trung, dài hạn cho một khoản vay nợ có liên quan giữa nhà phát hành, trái chủ và người sở hữu trái phiếu. Các bên tham gia vào giao dịch cần ý thức rõ về tính dài hạn, tính giao dịch tự nguyện có thời hạn và phải thông qua thủ tục đăng ký này.

Do đó, nếu người sở hữu trái phiếu (dù chưa đến hạn trả và doanh nghiệp phát hành không có vi phạm gì đáng kể), nhất quyết đòi bên phát hành trái phiếu phải mua lại trái phiếu trước hạn là điều không nên. Và đây cũng là việc làm không đúng như các cam kết khi xác lập giao dịch giữa các bên vào thời điểm mua bán.

Nhà đầu tư sở hữu trái phiếu cũng cần có ý thức để biết đâu là trách nhiệm của mình, pháp luật cũng đã quy định rõ về trách nhiệm họ. Theo đó, họ phải tự mình tiếp cận đầy đủ nội dung công bố thông tin của doanh nghiệp phát hành; hiểu rõ điều kiện, điều khoản trái phiếu và các cam kết khác của doanh nghiệp phát hành; tự đánh giá, tự chịu trách nhiệm về quyết định đầu tư của mình và tự chịu các rủi ro phát sinh trong việc đầu tư và giao dịch trái phiếu.

Đồng thời, nhà đầu tư phải hiểu được nguyên tắc là Nhà nước không đảm bảo việc doanh nghiệp phát hành trái phiếu sẽ thanh toán đầy đủ, đúng hạn lãi, gốc trái phiếu khi đến hạn và các quyền khác cho nhà đầu tư mua trái phiếu. Không phải khi sự việc không như ý xảy ra, họ đổ lỗi là không biết và đẩy phần lỗi về doanh nghiệp phát hành.

Vì vậy, theo tôi, với người sở hữu trái phiếu, tốt nhất khi thị trường có biến động lớn thì nên bình tĩnh, tự mình đưa ra các đánh giá độc lập về sự việc và nhất là xem xét, đánh giá cẩn trọng hệ số an toàn của khoản trái phiếu mình sở hữu. Với các trái phiếu có bảo đảm, được phát hành bởi doanh nghiệp uy tín hay bởi tổ chức tín dụng, người sở hữu trái phiếu không nên lo lắng nhiều.

Theo ông, làm sao tìm được tiếng nói chung giữa các bên khi tranh chấp xảy ra?

Luật sư Nguyễn Sơn Tùng: Một khi tranh chấp xảy ra, việc tìm tiếng nói chung thật sự không hề dễ dàng cho các bên, nhưng đây không phải là điều không thể. Người sở hữu trái phiếu như là chủ của khoản nợ, nên việc mua lại trái phiếu trước hạn thực chất là hình thức thanh toán nợ, giảm nợ và cơ cấu lại khoản nợ trái phiếu.

Pháp luật cho phép bên phát hành và bên sở hữu trái phiếu có thể dùng biện pháp hoán đổi các loại trái phiếu khác hay cổ phiếu, tài sản có giá trị khác theo thỏa thuận của các bên thay vì phải dùng tiền để thanh toán cho trái phiếu. Đây là một biện pháp hay! Tôi cho rằng, khi doanh nghiệp phát hành chưa chuẩn bị đủ tài chính để tất toán khoản nợ trái phiếu, với sự đồng thuận chọn biện pháp hoán đổi này từ người sở hữu trái phiếu, cả hai bên có thể linh hoạt áp dụng và tìm kiếm tiếng nói chung giữa các bên, miễn làm sao các bên có thể cùng đạt được được mục tiêu là trả nợ và thu nợ của mình...

- Xin cám ơn luật sư!

Thị trường trái phiếu doanh nghiệp sẽ tiếp tục trầm lắng

Kinhtedothi - Theo báo cáo của Công ty Chứng khoán VNDIRECT Research, quý 3/2022 tổng giá trị trái phiếu doanh nghiệp (TPDN) phát hành giảm mạnh trên 50% so với cùng kỳ và dự báo còn "ảm đạm" trong nhiều quý tới.

Điểm danh loạt “tay chơi” trái phiếu doanh nghiệp top đầu trong tháng 9

Kinhtedothi - VietinBank, VPBank, OCB, Masan, Thành Thành Công, HomeCredit… là những cái tên trong top 10 “tay chơi” trái phiếu hàng đầu với khối lượng phát hành hơn 13.000 tỷ đồng - áp đảo trên tổng khối lượng 15.363 tỷ đồng trái phiếu doanh nghiệp toàn thị trường tháng 9/2022.