Ngân hàng cấp tập tăng vốn nghìn tỷ đồng

Thứ hạng các ngân hàng sẽ thay đổi

Theo tài liệu họp cổ đông thường niên năm 2022, ban lãnh đạo VPBank có kế hoạch tăng vốn thêm 2 đợt trong năm nay. Ở đợt 1, ngân hàng sẽ phát hành gần 2,24 tỷ cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu (tỷ lệ 50%). Sau phát hành, vốn điều lệ của VPBank sẽ tăng từ 45.057 tỷ lên 67.434 tỷ đồng. Ở đợt 2, ngân hàng sẽ phát hành riêng lẻ cho nhà đầu tư nước ngoài tối đa 15% vốn điều lệ, nâng vốn điều lệ lên mức 79.334 tỷ đồng, trở thành ngân hàng có mức vốn điều lệ cao nhất hệ thống nếu hoàn tất 2 đợt phát hành trên.

Ngoài ra, nhiều ngân hàng đã chốt kế hoạch họp đại hội đồng cổ đông thường niên 2022. Nội dung họp chủ đạo trong năm nay là vấn đề tăng vốn, thu hút thêm nguồn vốn ngoại. Ngày 23/4 tới, Techcombank sẽ tổ chức đại hội cổ đông. Techcombank có kế hoạch phát hành hơn 6,3 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP). Sau phát hành, vốn điều lệ của Techcombank dự kiến tăng thêm hơn 63 tỷ đồng, đạt trên 35.172 tỷ đồng.

Trong khi đó VIB dự kiến trả cổ tức, thưởng cổ phiếu tỷ lệ 35%, đồng thời, phát hành 0,7% vốn cho cán bộ - công nhân viên từ nguồn vốn chủ sở hữu. Qua đó, nhà băng này sẽ nâng vốn điều lệ lên 21.000 tỷ đồng.

Tại OCB, ngân hàng dự kiến tăng vốn điều lệ thêm hơn 4.186 tỷ đồng lên 17.885 tỷ đồng thông qua phát hành 5 triệu cổ phiếu theo chương trình ESOP, và 0,88 triệu cổ phiếu riêng lẻ cho cổ đông chiến lược Ngân hàng Aozora. Nam A Bank trình đại hội cổ đông phương án tăng vốn điều lệ của năm 2022 thêm 4.000 tỷ đồng, từ hơn 6.564 tỷ đồng lên hơn 10.564 tỷ đồng.

Tại đại hội đồng cổ đông ngày 25/4/2022, Hội đồng quản trị MB sẽ trình kế hoạch tăng vốn điều lệ từ 37.783 tỷ đồng lên 46.882 tỷ đồng. Theo đó, MB sẽ phát hành gần 755,7 triệu cổ phiếu để trả cổ tức, tỷ lệ 20%, thực hiện trong năm 2022.

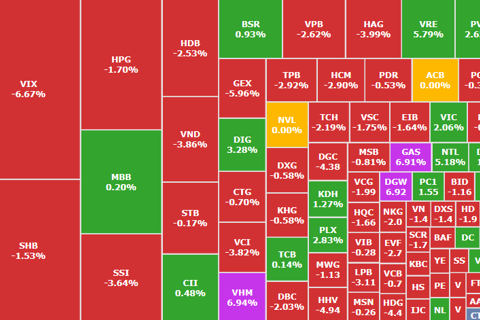

Trước đó, trong năm 2021, các ngân hàng đã tăng vốn hơn 23% với tổng cộng hơn 92.000 tỷ đồng. Đây là năm có tốc độ tăng vốn mạnh mẽ nhất và vượt qua cả năm 2018. Trong đó, ngân hàng SHB tăng 52%, TPBank tăng 48%, VIB tăng 40%, MBBank tăng 35%. Top đầu vốn điều lệ đã xuất hiện các gương mặt mới như VPBank, MB và Techcombank.

Với nhóm ngân hàng quốc doanh, tại quyết định số 422/QĐ- NHNN ban hành kế hoạch hành động của ngành ngân hàng thực hiện Nghị quyết số 11/NQ-CP ngày 30/01/2022 của Chính phủ, một trong những nhiệm vụ trọng tâm là tăng vốn điều lệ cho các ngân hàng thương mại cổ phần do Nhà nước nắm giữ trên 50%, gồm Vietcombank, VietinBank, BIDV và Agribank.

Nguồn lực để thực hiện tăng vốn được lấy từ lợi nhuận sau thuế, sau trích lập các quỹ giai đoạn 2021 - 2023 cho ngân hàng thương mại cổ phần nhà nước và từ nguồn ngân sách nhà nước đối với Agribank.

Năm 2021, Chính phủ và NHNN đã cho phép nhóm ngân hàng thương mại này tăng vốn điều lệ. Agribank được cấp bổ sung 3.500 tỷ đồng vốn điều lệ; còn VietinBank, Vietcombank, BIDV được phép chia cổ tức bằng cổ phiếu. Tính đến thời điểm hiện tại, vốn điều lệ của BIDV là 50.585 tỷ đồng; VietinBank 48.058 tỷ đồng; Vietcombank 47.325 tỷ đồng; Agribank 34.233 tỷ đồng.

Tuy nhiên theo lãnh đạo các ngân hàng, áp lực tăng vốn vẫn hiện hữu, nhất là khi ngân hàng đang thực hiện theo chuẩn Basel II nâng cao, Basel III và đặc biệt trong giai đoạn tới 2022 - 2023, khi Chính phủ thực hiện chương trình phục hồi kinh tế, đòi hỏi duy trì mức tăng trưởng tín dụng cao.

Tăng bộ đệm tiềm lực tài chính cho ngân hàng

Theo báo cáo triển vọng ngành ngân hàng 2022 của Công ty Chứng khoán MBS, ước tính có khoảng 75% hoạt động tăng vốn đến từ chia tách cổ phiếu, 22% thông qua hoạt động phát hành riêng lẻ và phát hành quyền chọn mua cổ phiếu, và khoảng 3% đến từ phát hành ESOP. Dự kiến năm 2022, các ngân hàng sẽ tiếp tục đẩy mạnh tăng vốn dưới áp lực của Basel II (thời hạn thực hiện dự kiến chậm nhất đến ngày 1/1/2023).

Theo VietinBank, vốn điều lệ tăng đã tạo tiền đề để ngân hàng nâng cao năng lực tài chính, tiếp tục mở rộng hoạt động kinh doanh thông qua việc tăng giới hạn cấp tín dụng, giới hạn đầu tư…; từ đó tăng cường khả năng cung ứng vốn cho nền kinh tế, đặc biệt là những doanh nghiệp, người dân sau thời gian bị ảnh hưởng bởi đại dịch Covid-19. Chủ tịch Hội đồng thành viên Agribank Phạm Đức Ấn cho biết, tăng vốn cũng giúp các ngân hàng có thêm nguồn lực để hỗ trợ nền kinh tế hồi phục.

Đồng tình quan điểm này, ông Phan Đức Tú - Chủ tịch HĐQT BIDV cho rằng, tăng năng lực tài chính là điều kiện tiên quyết đối với các tổ chức tín dụng để đáp ứng được những chỉ số an toàn và phát triển tín dụng phục vụ đất nước. Vì vậy, áp lực tăng vốn khi tiếp tục thực hiện Basel II nâng cao, Basel III và đặc biệt giai đoạn tới 2022 - 2023, khi Chính phủ thực hiện chương trình phục hồi kinh tế, đòi hỏi duy trì mức tăng trưởng tín dụng cao.

Phó Thống đốc NHNN Phạm Thanh Hà cho biết, dư nợ tín dụng nền kinh tế hiện ở mức 10,1 triệu tỷ đồng, trong đó tổng lượng vốn tự có của tổ chức tín dụng là hơn 1,3 triệu tỷ đồng. Nếu tăng 1 đồng vốn cho tổ chức tín dụng thì có thể tăng 8 lần dư nợ cho nền kinh tế.

Theo TS Trần Du Lịch, tốc độ tăng trưởng tín dụng gia tăng thì tốc độ tăng trưởng vốn chủ sở hữu cũng phải tăng tương ứng. Ngoài ra, nợ xấu gia tăng là một rủi ro khác trong trung hạn. Nếu tính thêm các khoản cho vay được cơ cấu lại vẫn giữ nguyên nhóm nợ, tỷ lệ nợ xấu tiềm năng của Việt Nam ước tính là 8,2% tổng dư nợ.

Vốn điều lệ cao sẽ là “bộ đệm” giúp cho các ngân hàng có thêm nguồn lực để chống chọi với những khó khăn, thách thức, đồng thời hỗ trợ DN nói riêng và nền kinh tế nói chung phục hồi hoạt động sản xuất - kinh doanh.

Chuyên gia kinh tế trưởng của VinaCapital, ông Michael Kokalari nhận định năm 2022, lợi nhuận ngân hàng có thể tăng khoảng 30% nhờ tăng trưởng tín dụng dự kiến đạt 14% và sẽ ít bị ảnh hưởng bởi Covid-19 hơn. Nhìn chung, mức tăng trưởng tín dụng trung bình của ngành ngân hàng có thể đạt 14% trong năm nay. Một số yếu tố đặc trưng có thể ảnh hưởng đến lợi nhuận và giá cổ phiếu ngân hàng, như giao dịch bancassurance độc quyền với các công ty bảo hiểm nước ngoài, tài trợ quay vòng, tái cơ cấu nợ…

Ngăn rủi ro cho ngân hàng từ vòng xoáy trái phiếu bất động sản

Kinhtedothi - Những góc khuất của thị trường trái phiếu doanh nghiệp không chỉ là vấn đề của thị trường trái phiếu mà còn ảnh hưởng tới chất lượng tín dụng, nợ xấu của ngân hàng.

Tín dụng bán lẻ tăng trưởng giúp ngân hàng vững vàng vượt qua đại dịch Covid-19

Kinhtedothi - Theo đánh giá của CTCK SSI trong Báo cáo cập nhật triển vọng ngành Ngân hàng, tăng trưởng lợi nhuận quý I/2022 bình quân của một số ngân hàng tương đối thấp, chỉ tăng 9-11% so với cùng kỳ năm ngoái.

Chính phủ đồng ý chủ trương kéo dài thời gian thí điểm xử lý nợ xấu

Kinhtedothi - Ngày 25/3/2022, Chính phủ đã ban hành Nghị quyết 45/NQ-CP về việc thông qua đề nghị xây dựng Nghị quyết của Quốc hội kéo dài thời hạn áp dụng Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng.