Phập phồng lo lãi suất tăng

Lãi suất huy động thiết lập mặt bằng mới

Lãi suất huy động tại nhiều ngân hàng đã nhích lên từ 0,2 - 0,7%/năm trong những ngày đầu tháng 5, với việc tăng ở nhiều kỳ hạn cả tiền gửi tại quầy lẫn tiền gửi online. Thống kê hiện 30 ngân hàng đã điều chỉnh lãi suất tiết kiệm với mức tăng cao nhất lên đến 0,7%/năm. Xét về mức lãi suất huy động cao nhất, không ít ngân hàng đã vượt qua 7%/năm, thậm chí tiến gần tới 8%/năm.

Các ngân hàng Á Châu (ACB), Hàng hải (MSB) và Bản Việt (VietCapital) hiện có mức lãi suất cao nhất từ 7-7,1%/năm. Ngân hàng Nam Á cao nhất là 7,4%/năm, Ngân hàng Sài Gòn (SCB) cao nhất là 7,6%/năm và Ngân hàng Kỹ thương (Techcombank) dẫn đầu với lãi suất cao nhất là 7,8%/năm.

Theo phân tích của Công ty chứng khoán VnDirect, lãi suất huy động tăng do nhu cầu huy động vốn cao hơn khi tín dụng tăng tốc. Đồng thời, áp lực lạm phát ở Việt Nam sẽ gia tăng trong năm nay và sự cạnh tranh gay gắt hơn với các kênh đầu tư khác như bất động sản, chứng khoán để thu hút dòng vốn.

Nếu thanh khoản vẫn eo hẹp và sức ép lạm phát tiếp tục tăng, chắc chắn lãi suất huy động sẽ còn được đẩy lên. Đặc biệt, với những ngân hàng thương mại quy mô nhỏ, thanh khoản yếu, dễ đẩy lãi suất huy động trên thị trường dân cư tăng và thúc đẩy cuộc đua lãi suất. VNDirect dự báo lãi suất huy động sẽ tăng nhẹ từ 30 - 50 điểm cơ bản vào năm nay. Trong đó, lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên mức 5,9 - 6,1%/năm vào cuối năm 2022, vẫn thấp hơn so với mức trước đại dịch là 7%/năm.

Doanh nghiệp lo vốn vay

Hiện nay chưa đến kỳ điều chỉnh lãi suất theo hợp đồng nhưng nhiều DN lo ngại về dấu hiệu tăng lãi suất đầu vào. Theo các DN, hiện các ngân hàng đều đưa ra quy định lãi suất vay đối với DN được điều chỉnh theo công thức gồm lãi suất tiền gửi kỳ hạn 12 tháng cộng thêm biên độ từ 3 - 3,5%. Như vậy nếu lãi suất kỳ hạn 12 tháng của các ngân hàng lên trên 7%/năm thì DN sẽ phải trả lãi dao động vào khoảng 10 - 10,5%/năm.

Tại hội thảo ngân hàng - DN tổ chức tại tỉnh Thanh Hóa mới đây, Thống đốc NHNN Nguyễn Thị Hồng cũng thừa nhận nguy cơ rủi ro lạm phát do nhiều yếu tố khách quan và chủ quan, trong nước và ngoài nước. Thống đốc chỉ đạo các tổ chức tín dụng tập trung vốn cho các lĩnh vực ưu tiên, tiếp tục triển khai các giải pháp hỗ trợ người dân, DN, cắt giảm chi phí hoạt động, giảm chỉ tiêu lợi nhuận, để phấn đấu tiếp tục giảm lãi suất cho vay.

Đối với một số khoản vay của hộ kinh doanh cao nhất có mức lãi suất cho vay là 8,4%/năm, cao hơn mức lãi suất áp dụng trong 3 tháng đầu năm (hợp đồng vay tính từ năm 2021 khi đại dịch lần thứ 4 xảy ra). Nhiều DN đang tính toán để có thể giảm bớt số tiền vay trong kỳ đáo hạn tới nhằm giảm chi phí trong điều kiện dù đại dịch Covid-19 đã được kiểm soát nhưng họ vẫn chưa thể phục hồi.

Giám đốc Công ty TNHH An Sơn (Hà Nội) Nguyễn Hoàng Sơn cho biết, lãi suất huy động của nhiều ngân hàng kỳ hạn 12 tháng đã tiệm cận mức 7%/năm. Với lãi suất này, cộng thêm biên độ từ 3,5 - 4%/năm nữa thì lãi suất vay kỳ hạn 12 tháng hiện ở mức từ 10,5 - 11%/năm. Nếu lãi suất huy động tiếp tục tăng thì lãi suất cho vay sẽ khó tránh khỏi tăng cao hơn.

Anh Nguyễn Công Quyết, chủ DN tư nhân tại Thường Tín (Hà Nội), chuyên sản xuất thiết bị điện, than thở, DN có hợp đồng vay vốn ngân hàng, kỳ hạn 6 tháng, từ cuối tháng 10/2021. 3 tháng đầu lãi suất là 7,9%/năm, sau đó điều chỉnh lên 8,4%/năm. Hợp đồng này sắp đến hạn tất toán. Anh Quyết có ý định sẽ tiếp tục vay vốn ngân hàng nhưng mới đây nhân viên tín dụng nói từ tháng 6 tới lãi suất cho vay sẽ tăng, không còn như mức trước đây nữa.

Tương tự, một số DN cho hay, dù không thông báo rộng rãi nhưng lãi vay ở một số ngân hàng cũng có dấu hiệu tăng. Hiện các hợp đồng vay của các DN đều có mức lãi suất trên 9%/năm, có hợp đồng đang gánh lãi suất cao nhất từ 9,5 - 9,7%/năm, trong khi thời điểm dịch Covid-19 nhiều hợp đồng vay của các DN chỉ xoay quanh mức lãi suất 8%/năm.

Khảo sát mới đây của nhiều tổ chức cho thấy, DN mới chỉ vừa phục hồi sau đại dịch và đang đối diện với nhiều khó khăn như chi phí xăng dầu, hàng hóa đều tăng cao. Không ít DN chưa có dấu hiệu tăng trưởng trở lại như kỳ vọng. Nếu lãi suất huy động tăng, sẽ kéo theo lãi suất cho vay tăng, sức khỏe của hầu hết DN vẫn còn rất yếu, nếu chi phí tăng cao sẽ dẫn đến thu hẹp hoạt động, không dám nghĩ đến mở rộng đầu tư, tăng sản xuất.

Chủ tịch HĐQT Tổng Công ty Tiên Sơn kiêm Chủ tịch Hiệp hội Dệt may Thanh Hóa Trịnh Xuân Lâm kiến nghị, cơ quan quản lý tiếp tục có chính sách duy trì mặt bằng lãi suất ổn định.

Thế khó của ngân hàng

Liên quan đến vấn đề này, TS Cấn Văn Lực - Chuyên gia Kinh tế trưởng BIDV, cho rằng, trong bối cảnh giá cả, lạm phát tăng nhanh, ngân hàng trung ương các nước đang ở thế cực kỳ khó xử bởi tăng lãi suất sẽ giảm đà phục hồi vốn dĩ đã cực kỳ mong manh, gập ghềnh.

Lãi suất cho vay tăng sẽ đẩy chi phí đầu vào của DN tăng, trong khi giá nhiều nguyên vật liệu đầu vào đã tăng cao. DN không chịu nổi sẽ phải tăng giá bán, dẫn tới tổng cầu có thể bị tác động xấu và bắt đầu trì trệ, thậm chí sụt giảm. Nếu không tăng giá bán, sẽ đẩy nhiều DN vào khó khăn và có thể phải đóng cửa. Cùng với đó, lãi suất cho vay tăng, có thể khiến gói kích thích kinh tế vừa được Chính phủ ban hành mất tác dụng. Cho dù DN có được hỗ trợ 2% lãi suất vay thì cũng không còn hiệu quả. Khi đó, sự hồi phục kinh tế sau dịch Covid-19 sẽ bị giáng một đòn mạnh.

Theo chuyên gia kinh tế - TS Đinh Thế Hiển, lãi suất cho vay hiện được các ngân hàng thương mại (NHTM) áp dụng theo cung - cầu thị trường và có sự cạnh tranh rất lớn giữa NHTM trong nước và NH nước ngoài đang hoạt động, kinh doanh tại Việt Nam. Vì vậy, đang có sự phân hóa rất lớn về lãi suất cho vay giữa các NHTM đối với DN. Đơn vị nào có dự án tốt, tài chính tốt sẽ có mức lãi suất vay thấp và ngược lại. Do đó, với các DN, lúc này bên cạnh việc ổn định lãi suất thì cần tái cấu trúc, có phương thức đầu tư, kinh doanh và quản lý tài chính phù hợp trong giai đoạn phục hồi sau dịch.

TS Cấn Văn Lực cho rằng, nhiệm vụ trọng tâm của Việt Nam năm 2022 là hỗ trợ phục hồi nền kinh tế, các chính sách phải hướng đến nhiệm vụ này. NIM (tỷ lệ thu nhập lãi cận biên) của hệ thống ngân hàng năm nay không được cao như hai năm vừa qua. Lợi nhuận từ tín dụng của ngân hàng cũng sẽ không tốt như trước. Vì thế ngân hàng sẽ phải thu lợi nhuận từ các kênh khác như kênh dịch vụ, kênh chuyển đổi số hay tiết kiệm chi phí,…

Lãi suất cho vay đã chạm đáy thời gian qua và khó giảm thêm trong bối cảnh áp lực lạm phát gia tăng, lãi suất đầu vào đi lên và bài toán về nợ xấu tiềm ẩn của hệ thống ngân hàng… Vì vậy, vấn đề quan trọng lúc này là NHNN phải kiểm soát để dòng vốn tín dụng đổ đúng vào các lĩnh vực ưu tiên, sản xuất - kinh doanh thay vì chảy vào những lĩnh vực rủi ro như bất động sản. Nếu giảm lãi suất cho vay mà DN sản xuất - kinh doanh không tiếp cận được, không được hưởng lợi mà chảy sang bất động sản sẽ không có nhiều ý nghĩa".

TS Đinh Thế Hiển

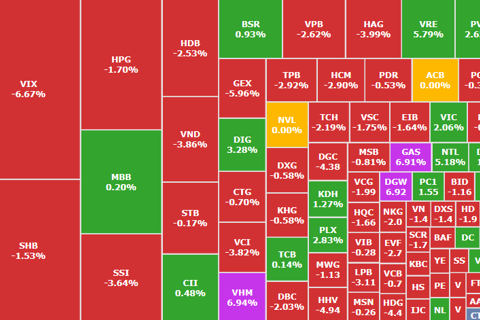

Doanh nghiệp thêm lo khi lãi suất tiết kiệm liên tục tăng

Kinhtedothi - Việc khó tìm vốn ở kênh chứng khoán, dẫn đến việc nhiều DN tìm đến kênh ngân hàng, làm nhu cầu vay vốn tăng khiến cho thanh khoản hệ thống ngân hàng có phần căng thẳng hơn, trong khi lãi suất cho vay có thể tăng do lãi suất huy động đang lên.

Ngân hàng trung ương Ấn Độ tăng mạnh lãi suất

Kinhtedothi - Ngân hàng trung ương Ấn Độ ngày 4/5 thông báo tăng lãi suất 0,4% nhằm nỗ lực kiềm chế lạm phát đang tăng nhanh.

FED tăng lãi suất: Vàng, chứng khoán biến động, tiền đồng gặp thách thức

Kinhtedothi - Với vai trò là ngân hàng trung ương lớn nhất thế giới và đồng USD đang là đồng tiền thanh toán rộng rãi trên toàn cầu, quyết định tăng lãi suất đồng USD của FED có tác động đến sự tăng trưởng của các nền kinh tế, chứng khoán và các thị trường tiền tệ biến động theo.