Tháng 9/2022 thị trường chứng khoán giảm, lãi suất tăng

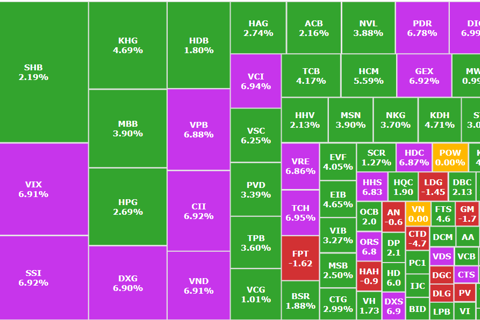

Theo đó, trong 9 tháng năm 2022, giá trị giao dịch trên thị trường cổ phiếu, bình quân đạt 22.743 tỷ đồng/phiên, giảm 14,5% so với bình quân năm 2021. Thị trường trái phiếu, giá trị giao dịch bình quân đạt 9.326 tỷ đồng/phiên, giảm 18,2% so với cùng kỳ năm trước.

Ngược lại, thị trường chứng khoán phái sinh, khối lượng giao dịch đạt 30,4 triệu chứng quyền/phiên, tăng 43% so với bình quân năm 2021, nhưng giá trị giao dịch cũng giảm 63% so với cùng kỳ và chỉ đạt 26,28 tỷ đồng/phiên.

Ngược lại với thị trường cổ phiếu, giá vàng và USD lại tăng so với cùng kỳ. Cụ thể, chỉ số giá vàng tháng 9/2022 giảm 1,71% so với tháng 8, nhưng tăng 1,34% so với cuối năm 2021, tăng 4,06% so với cùng kỳ năm trước. Bình quân 9 tháng qua, chỉ số giá vàng đã tăng 6,22% so với cùng kỳ năm trước.

Chỉ số giá đô la Mỹ tháng 9/2022 cũng tăng 0,53% so với tháng 8, tăng 2,87% so với cuối năm 2021 và tăng 3,45% so với cùng kỳ năm ngoài. Bình quân 9 tháng, chỉ số giá đô la Mỹ tăng 0,7% so với cùng kỳ.

Trong tháng 9, theo Ngân hàng Nhà nước tăng lãi suất điều hành lên 1%, sau gần 11 năm kể từ lần tăng gần nhất. Đáng chú ý là việc tăng 100 điểm cơ bản cho một số lãi suất như lãi suất chiết khấu, tái cấp vốn và trần lãi suất huy động dưới 6 tháng.

Với mức điều chỉnh kể trên, lãi suất điều hành đã về lại mức tương đương tháng 3/2020, và thấp hơn 50 điểm cơ bản so với thời điểm trước Covid-19 (ngoại trừ trần lãi suất huy động dưới 6 tháng).

Động thái này diễn ra ngay sau khi Fed nâng lãi suất điều hành trong kỳ họp tháng 9/2022, và tương đồng với xu hướng của các ngân hàng trung ương khác trên thế giới.

Tuy việc tăng lãi suất này không gây quá nhiều bất ngờ cho thị trường, mức tăng 100 điểm cơ bản trong 1 lần được đánh giá là tương đối lớn so với các quyết định trước đó của Ngân hàng Nhà nước và so với những quốc gia trong khu vực. Việc tăng lãi suất nghiêng nhiều về hướng duy trì môi trường ổn định tỷ giá, hơn là kiểm soát lạm phát khi chỉ số CPI vẫn ở trong tầm kiểm soát.

Sau khi Ngân hàng Nhà nước áp dụng lãi suất điều hành mới vào ngày 23/9, ngoại trừ ngân hàng thương mại nhà nước, các ngân hàng thương mại cổ phần đều có động thái điều chỉnh mặt bằng lãi suất huy động ở hầu hết kỳ hạn. Trong đó, mức tăng kịch trần ở kỳ hạn 6 tháng tại ACB, SHB, MBB và các ngân hàng thương mại nhỏ khác, và tăng khoảng 0,2% - 0,5% ở kỳ hạn trên 12 tháng.

Chứng khoán hôm nay 4/8: Thị trường cổ phiếu tháng 8 hứa hẹn tích cực

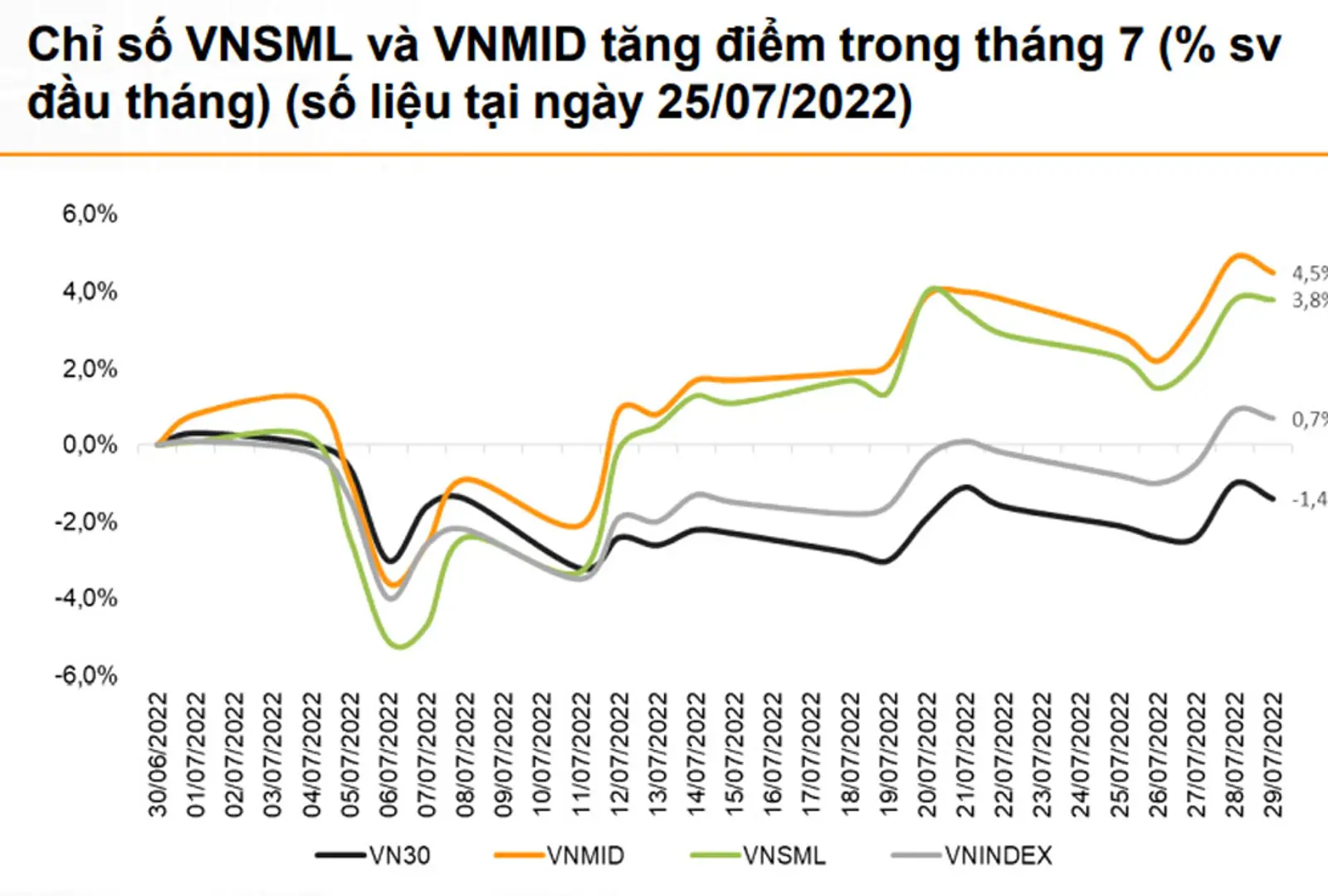

Kinhtedothi – Những phiên giao dịch đầu tháng 8, thị trường chứng khoán Việt Nam đã có dấu hiệu tích cực cả về điểm số và thanh khoản. Chuyên gia nhận định, thị trường đã có bước qua thời điểm khó khăn nhất và sẽ chờ đợi sự “bùng nổ” khi số lượng tài khoản tiếp tục tăng mạnh.

Chứng khoán hôm nay 22/7: Thách thức và cơ hội nửa cuối năm 2022

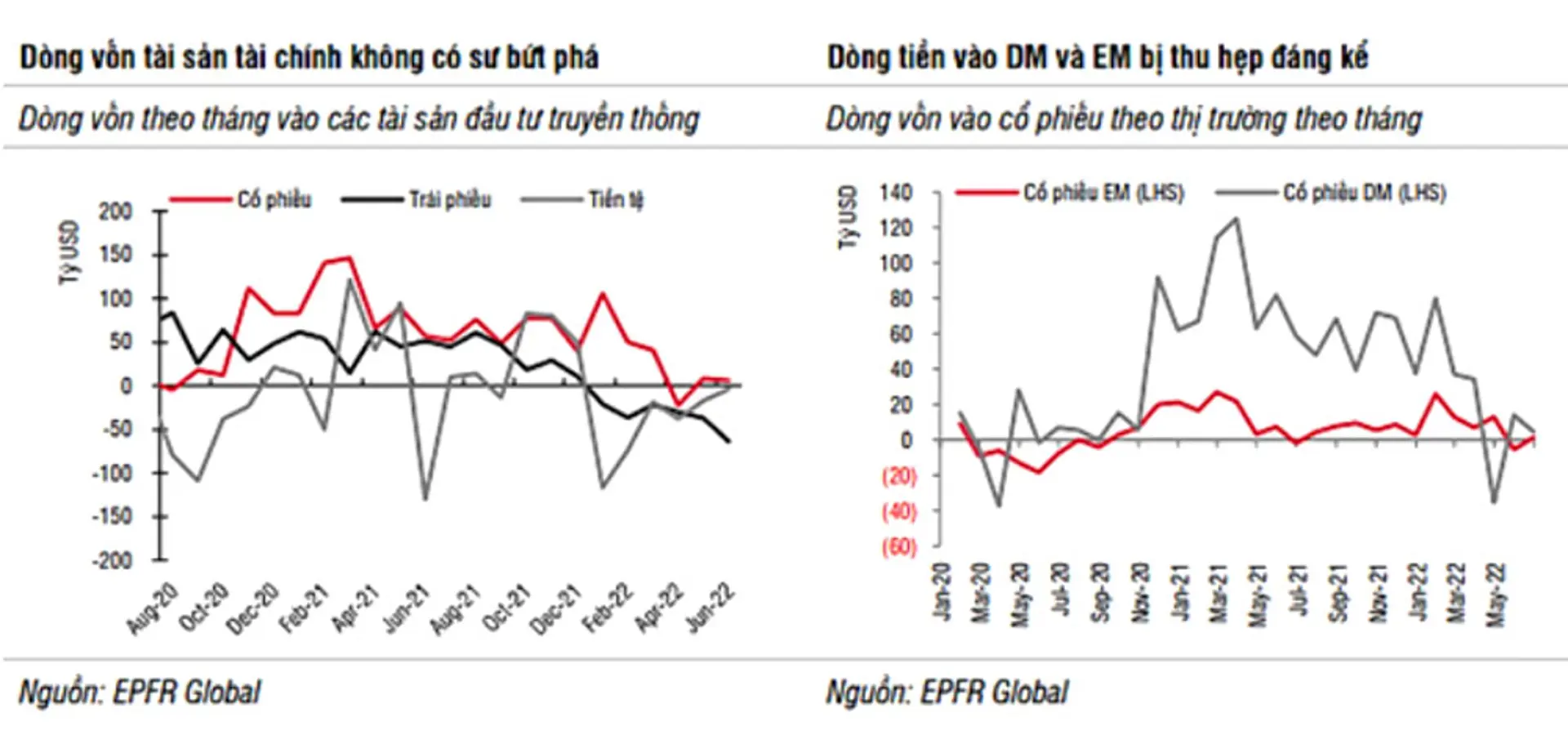

Kinhtedothi - Thị trường chứng khoán toàn cầu, trong đó có Việt Nam trải qua 2 tháng cuối quý 2/2022 với đà giảm mạnh. Hiện thị trường đã đón nhận những tín hiệu tích cực, tuy nhiên, vẫn còn khá nhiều thách thức nửa cuối năm.

Chứng khoán hôm nay 3/7: Hai kịch bản cho thị trường, kế hoạch giải ngân

Kinhtedothi – Thị trường chứng khoán đã có phiên hồi phục. Tuy nhiên, thanh khoản vẫn ở mức thấp, việc lựa chọn cổ phiếu và kế hoạch giải ngân khi thị trường “con gấu” thế nào cho hiệu quả, đó là nỗi băn khoăn của không ít nhà đầu tư lúc này.