Thị trường chứng khoán: Tháng 8 tăng điểm mạnh và thách thức thị trường tháng 9

Các yếu tố cơ bản đang cải thiện

Kết thúc phiên giao dịch cuối cùng trong tháng 8 (ngày 31/8), chỉ số VN-Index đã đóng cửa ở mức 1.280,51 điểm, tăng gần 6,3% so với đầu tháng, nhưng vẫn còn giảm gần 14,4% so với đầu năm 2022. Tuy nhiên, thị trường đã có nhiều cải thiện.

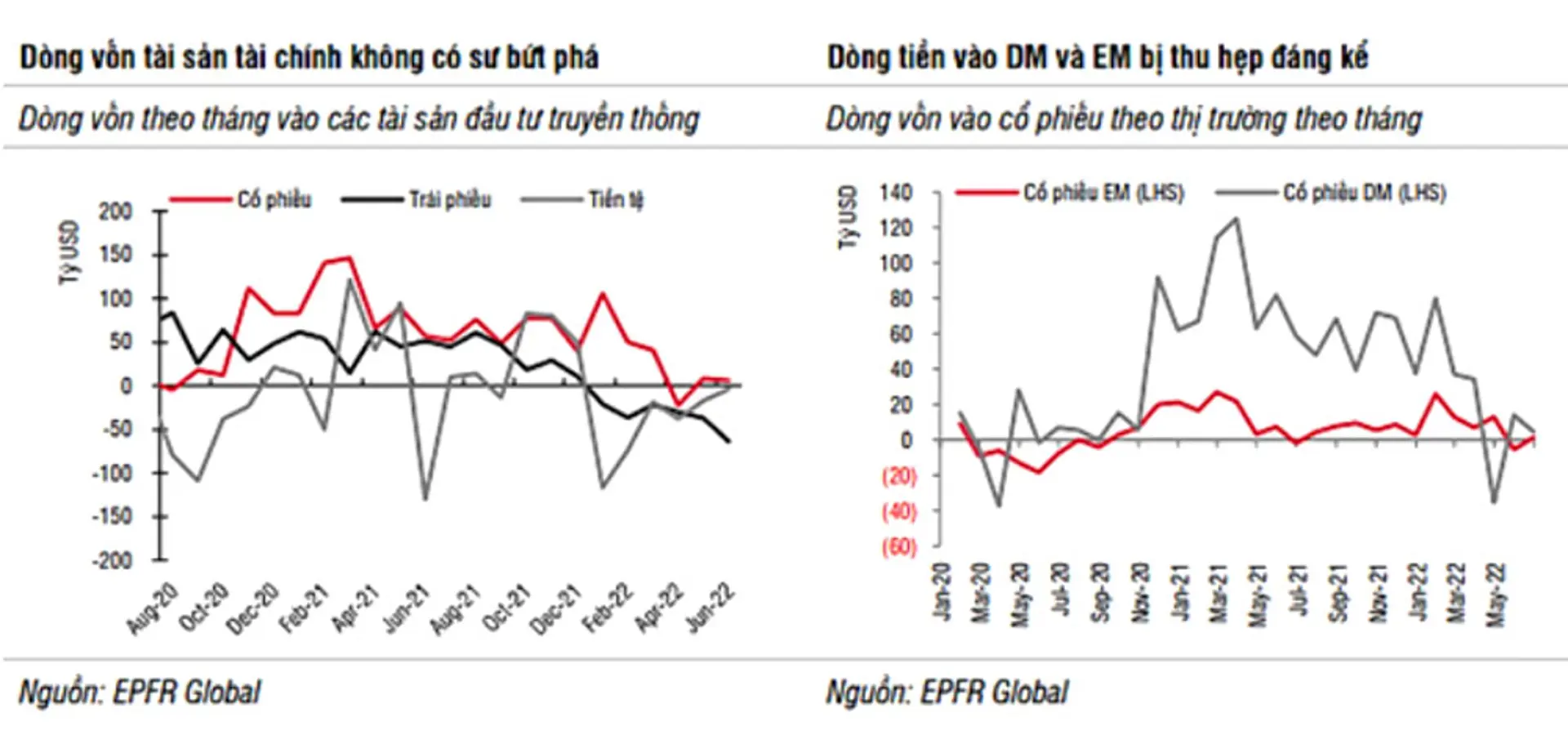

Theo đánh giá của chuyên gia chứng khoán tại Công ty Chứng khoán VNDIRECT (VNDIRECT RESEARCH): Sự phục hồi mạnh mẽ của VN-Index trong tháng 8 được thúc đẩy bởi lạm phát có xu hướng hạ nhiệt ở cả Mỹ và Việt Nam; tâm lý thị trường được cải thiện với kỳ vọng Cục dự trữ Liên bang Mỹ (Fed) giảm cường độ tăng lãi suất; dòng tiền đầu cơ quay trở lại.

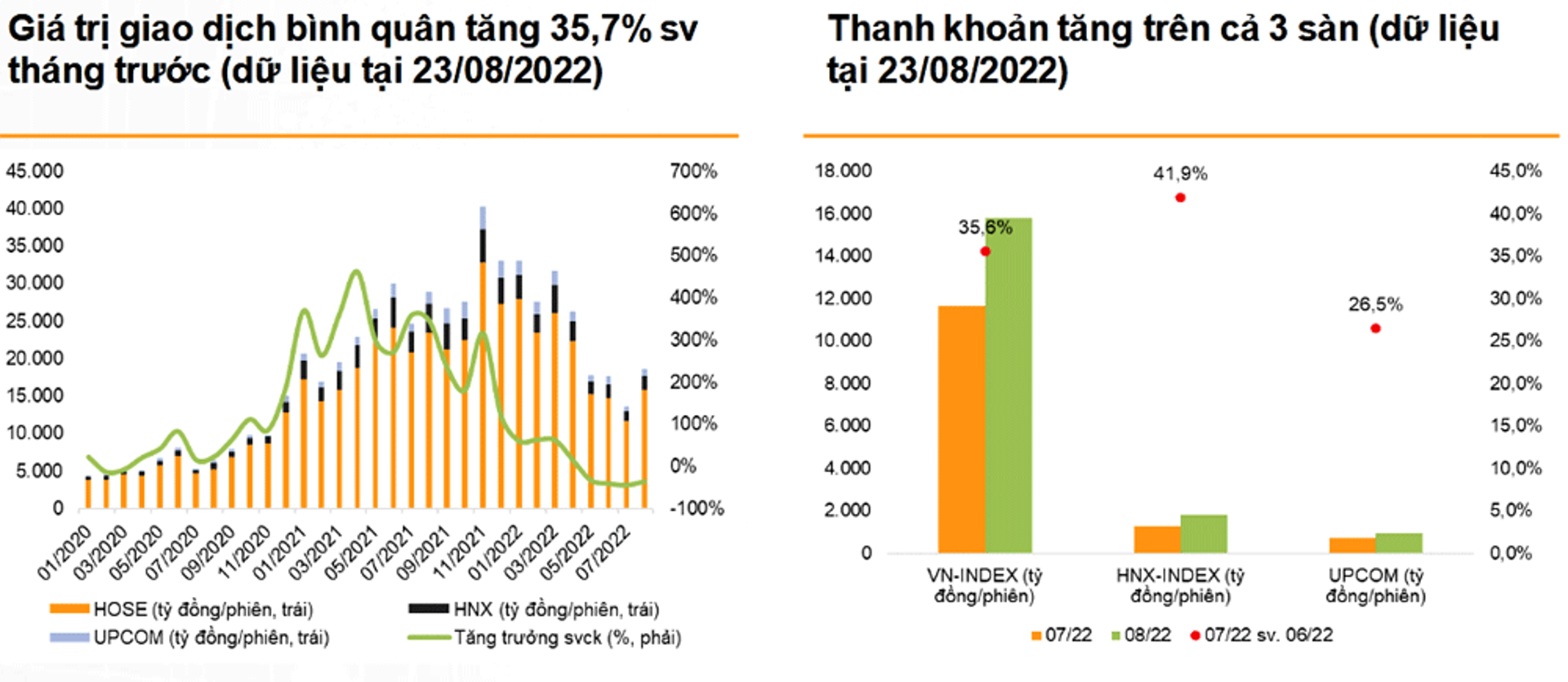

Giá trị giao dịch bình quân của ba sàn tăng 35,7% so với tháng trước, nhưng vẫn giảm 36,1% so với cùng kỳ năm trước, đạt 18.560 tỷ đồng/phiên. Trong đó, trên HOSE đạt 15.795 tỷ đồng/phiên, tăng 35,6% so với tháng trước; trên HNX đạt 1.826 tỷ đồng/phiên, tăng 41,9% so với tháng trước; UPCOM đạt 939 tỷ đồng/phiên, tăng 26,5% so với tháng.

Điểm đáng chú ý trên thị trường đó là khối ngoại chuyển vị thế từ bán ròng sang mua ròng, với giá trị mua ròng đạt 1.661 tỷ đồng trong tháng 8. Trong tháng 8, khối tự doanh đã đẩy mạnh mua ròng 1.024 tỷ đồng trên HOSE, tăng 38,2% so với tháng trước.

Các cổ phiếu được mua ròng nhiều nhất của khối tự doanh là VPB, với 417,6 tỷ đồng, HPG với 194,3 tỷ đồng và VND với 130,1 tỷ đồng. Khối tự doanh bán ròng mạnh nhất ở 3 mã là FPT với giá trị 226,6 tỷ đồng, TCB là 206,8 tỷ đồng và MWG bán ra 196,6 tỷ đồng. Đặc biệt, MWG là mã bị bán ròng nhiều nhất trong hai tháng liên tiếp.

Các lĩnh vực bán lẻ có diễn biến kém tích cực nhất trong tháng 7 thì trong tháng 8 xu hướng đã được đảo ngược. Cổ phiếu ngành bán lẻ trở thành lĩnh vực có hiệu suất cao nhất trong tháng 8, tăng 16,6% so với đầu tháng nhờ vào niềm tin người tiêu dùng cải thiện khi lạm phát hạ nhiệt và kỳ vọng tăng trưởng thu nhập mạnh mẽ trong quý 3/2022 khi so với mức nền thấp của cùng kỳ năm 2021.

Phục hồi ấn tượng trong tháng 7 còn có lĩnh vực chứng khoán tiếp tục tăng mạnh 12,4% so với đầu tháng và trở thành top 2 ngành tích cực trong tháng 8. Diễn biến này được đóng góp bởi sự phục hồi của thanh khoản thị trường và thông tin về việc chu kỳ giao dịch được giảm xuống T+2 từ cuối tháng 8/2022. Các lĩnh vực khác giảm sâu trong tháng 7 như dầu mỏ, nước & khí đốt, hóa chất đều chứng kiến sự phục hồi mạnh mẽ trong tháng 8. Ngược lại, chỉ có nhóm dịch vụ y tế điều chỉnh giảm trong tháng 8.

Trái ngược với tháng trước khi thanh khoản giảm ở hầu hết các ngành, tháng 8 trường chứng khoán (TTCK) đã chứng kiến thanh khoản tăng trở lại ở tất cả các nhóm ngành. Điều này cho thấy, dòng tiền đã bắt đầu quay trở lại thị trường nhờ sự cải thiện của các yếu tố cơ bản.

Trong đó, ngành thép có thanh khoản tăng ấn tượng nhất, với mức tăng 79% so với tháng trước, bởi đây là một trong những ngành có mức giảm sâu nhất tính từ đầu năm đến nay. Do đó, thu hút dòng tiền bắt đáy từ các nhà đầu tư trong tháng 8.

Các ngành khác có thanh khoản tăng mạnh bao gồm vật liệu xây dựng tăng 42% so với tháng 7, vận tải tăng 41%, chứng khoán tăng 36% so với tháng trước. Nhóm cung cấp khí đốt và hóa chất cải thiện thanh khoản thấp nhất trong tháng 8, chỉ tăng lần lượt 8% và 4% so với tháng trước.

Triển vọng và thách thức thị trường tháng 9

Các yếu tố cơ bản của TTCK đang cải thiện. Yếu tố xúc tác bên ngoài đang chuyển biến tích cực hơn với lạm phát ở Mỹ hạ nhiệt và kỳ vọng của thị trường về việc Fed tăng lãi suất đã qua đỉnh điểm. Trong nước, Việt Nam có thể ghi nhận tăng trưởng GDP rất cao trong quý 3/2022 so với mức thấp của cùng kỳ 2021.

Bên cạnh đó, Ngân hàng Nhà nước (NHNN) chuẩn bị nâng trần tăng trưởng tín dụng cho một số ngân hàng thương mại (NHTM) vào cuối quý 3 này và giao dịch T+2 đã chính thức được triển khai vào ngày 29/8/2022. VN-Index đang giao dịch ở mức P/E là 13,5 lần, giảm 22% so với mức đỉnh trong năm nay và giảm 17% so với mức P/E trung bình 5 năm.

Định giá thị trường thấp, hấp dẫn nhà đầu tư. Ảnh nguồn VNDIRECT RESEARCH.

Định giá thị trường thấp, hấp dẫn nhà đầu tư. Ảnh nguồn VNDIRECT RESEARCH.Dự báo mức P/E cho 2023 là 10,4 lần, thấp hơn nhiều so với P/E trung bình 5 năm gần đây là 16,4 lần. Mức định giá thị trường là rất hấp dẫn đối với các nhà đầu tư dài hạn, những người tìm kiếm các doanh nghiệp được quản trị tốt với mức tăng trưởng lợi nhuận cao. Các yếu tố trên sẽ hỗ trợ cho triển vọng TTCK Việt Nam trong tháng 9/2022.

Theo VNDIRECT RESEARCH, TTCK Việt Nam có thể phải đối mặt với một đợt điều chỉnh ngắn hạn trong tháng 9 khi chỉ số VN-Index đang tiến tới vùng kháng cự mạnh 1.300-1.330 điểm.

Tuy nhiên, các yếu tố cơ bản của thị trường đang được cải thiện, VNDIRECT cho rằng, sự điều chỉnh này tạo ra “cơ hội giải ngân tốt” cho các nhà đầu tư để xây dựng danh mục cho quý 4/2022 và năm 2023. VNDIRECT kỳ vọng mức điểm của VN-Index sẽ lên vùng 1.240-1.260 điểm, hỗ trợ cho VN-Index trong tháng 9.

Các nhóm ngành chuyên gia chứng khoán tại VNDIRECT RESEARCH khuyến nghị nhà đầu tư (NĐT) nên xem xét cơ cấu vào danh mục đầu tư đó là: Nhóm du lịch và giải trí, công nghiệp, ô tô, bán lẻ, thực phẩm và đồ uống, ngân hàng. Bởi các lĩnh vực này đã giảm mạnh do giãn cách xã hội trước đó. Dự báo, các ngành kể trên sẽ tăng trưởng trở lại mạnh mẽ trong quý 3/2022 khi nền kinh tế bước vào "trạng thái bình thường mới".

Ngoài ra, kỳ vọng NHNN sẽ nâng trần tăng trưởng tín dụng cho một số NHTM từ cuối quý 3/2022 sẽ hỗ trợ cho thị trường cũng như nhóm cổ phiếu ngân hàng.

Tuy nhiên, VNDIRECT RESEARCH cũng đưa ra cảnh báo, TTCK vẫn còn những rủi ro giảm giá cổ phiếu, đó là: Rủi ro từ nền kinh tế Trung Quốc tăng trưởng chậm lại, hạn hán, cắt điện và khoanh vùng dập dịch, thị trường bất động sản trầm lắng; lạm phát trong nước cao hơn dự kiến do giá lương thực tăng; đồng USD tiếp tục mạnh lên gây thêm áp lực lên tỷ giá, lãi suất và đầu tư nước ngoài vào Việt Nam.

Kinh tế Trung Quốc giảm tốc sẽ ảnh hưởng đến thị trường xuất khẩu của các doanh nghiệp Việt Nam sang thị trường này. Việc đóng cửa các nhà máy tại Trung Quốc do chính sách Zero-COVID, cắt điện có thể tác động tiêu cực đến hoạt động sản xuất của Việt Nam do nhiều ngành sản xuất của nước ta vẫn đang có tỷ trọng nguyên liệu đầu vào lớn từ Trung Quốc, như dệt may, luyện kim, hóa chất, điện tử.

Đồng Nhân dân tệ (CNY) giảm mạnh so với đồng USD trong những tháng gần đây do Trung Quốc nới lỏng chính sách tiền tệ cũng gây áp lực mạnh lên đồng VNDcũng như hoạt động xuất nhập khẩu của Việt Nam. Do đó, các nhà đầu tư thường xuyên cập nhật thông tin thị trường để có quyết định đầu tư, hay bán cổ phiếu kịp thời.

Chứng khoán hôm nay 4/8: Thị trường cổ phiếu tháng 8 hứa hẹn tích cực

Kinhtedothi – Những phiên giao dịch đầu tháng 8, thị trường chứng khoán Việt Nam đã có dấu hiệu tích cực cả về điểm số và thanh khoản. Chuyên gia nhận định, thị trường đã có bước qua thời điểm khó khăn nhất và sẽ chờ đợi sự “bùng nổ” khi số lượng tài khoản tiếp tục tăng mạnh.

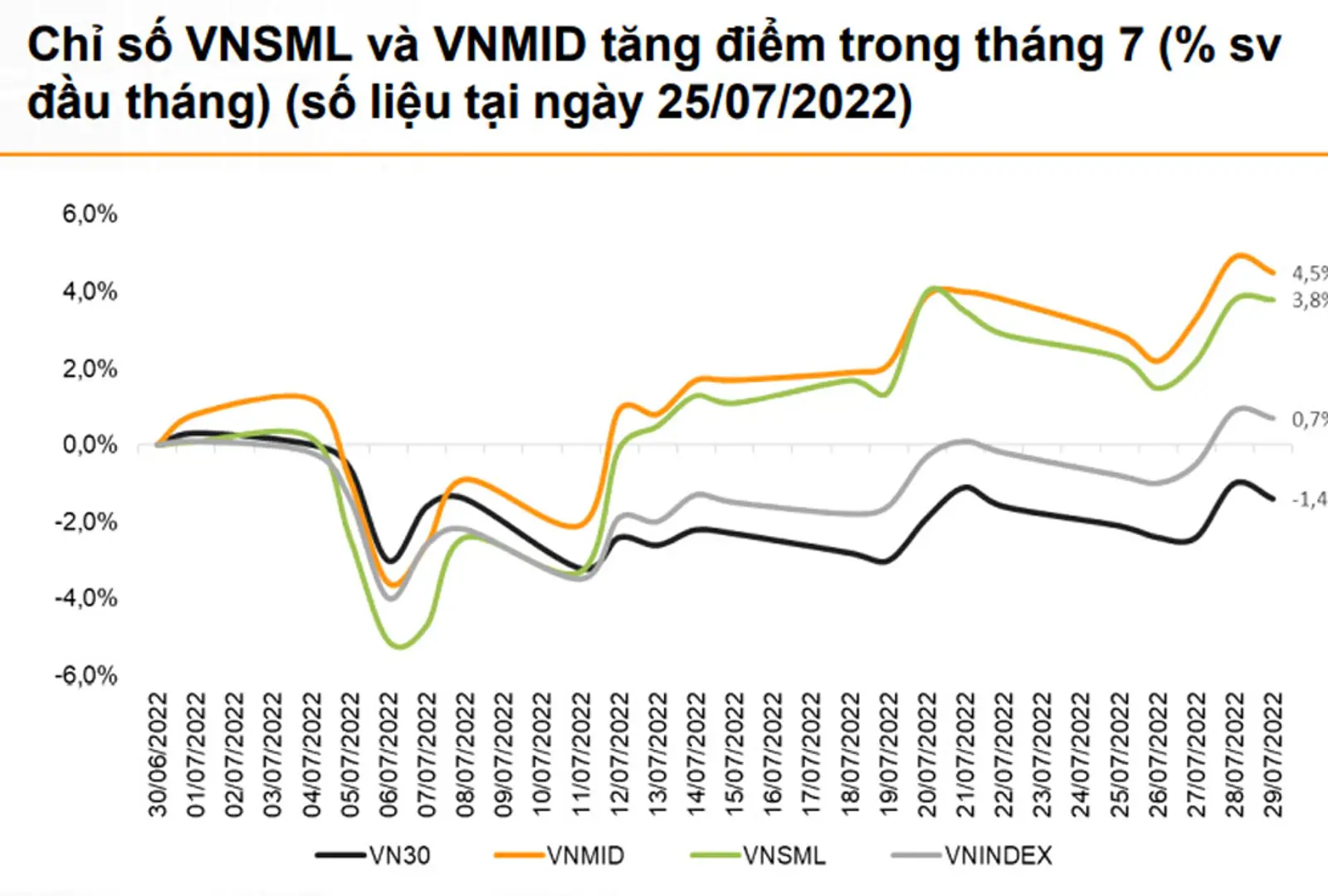

Chứng khoán hôm nay 22/7: Thách thức và cơ hội nửa cuối năm 2022

Kinhtedothi - Thị trường chứng khoán toàn cầu, trong đó có Việt Nam trải qua 2 tháng cuối quý 2/2022 với đà giảm mạnh. Hiện thị trường đã đón nhận những tín hiệu tích cực, tuy nhiên, vẫn còn khá nhiều thách thức nửa cuối năm.

Chứng khoán hôm nay 3/7: Hai kịch bản cho thị trường, kế hoạch giải ngân

Kinhtedothi – Thị trường chứng khoán đã có phiên hồi phục. Tuy nhiên, thanh khoản vẫn ở mức thấp, việc lựa chọn cổ phiếu và kế hoạch giải ngân khi thị trường “con gấu” thế nào cho hiệu quả, đó là nỗi băn khoăn của không ít nhà đầu tư lúc này.