Tỷ giá và túi tiền doanh nghiệp

Cục Dự trữ Liên bang Mỹ (Fed) ngày 26/7 đã bắt đầu cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC), dự kiến kéo dài hai ngày, thảo luận các vấn đề chính sách, trong đó đặt trọng tâm tìm giải pháp ứng phó cho tình trạng lạm phát leo thang. Kết quả, Fed tiếp tục nâng lãi suất lên 0.75%.

Đồng USD là một đồng tiền chiếm tới hơn 40% thương mại toàn cầu nên khả năng cao sẽ gây thiếu hụt USD cho nền kinh tế và gây áp lực lên tỷ giá của các quốc gia. Việt Nam cũng không phải ngoại lệ và tỷ giá USD/VND có xu hướng tăng trong thời gian qua.

Căng thẳng tỷ giá đang ảnh hưởng trực tiếp đến túi tiền của các DN. Chỉ số USD (DXY) tăng mạnh nhưng so với 6 đồng tiền chủ chốt khác, không so với VND, nên các nước khác xuất khẩu vào Mỹ thời điểm này có lợi vì đồng USD tăng giá. Nhưng Việt Nam xuất khẩu sang Mỹ không có lợi nhiều vì đồng USD chỉ tăng giá so với VND khoảng 2% trong 6 tháng qua, trong khi đồng USD tăng giá so với các đồng tiền khác tới 9 - 10%.

Mặt khác, theo các chuyên gia, nếu VND tiếp tục giảm giá so với USD không hẳn có lợi cho xuất khẩu, mà còn có nguy cơ tạo ra nhập khẩu lạm phát, vì phần lớn hàng xuất khẩu của Việt Nam có hàm lượng giá trị nhập khẩu lớn. Chưa kể nhiều mặt hàng sản xuất để tiêu thụ trong nước cũng phải nhập khẩu nguyên vật liệu từ nước ngoài.

Có thể thấy, trong giai đoạn ngắn hạn, VND đang có xu hướng mất giá so với USD nhưng lại mạnh hơn tương đối so với những đồng tiền khác như yên Nhật hay euro… Với những DN vay nợ bằng đồng USD nhiều, sẽ bị ảnh hưởng trong ngắn hạn do lỗ chênh lệch tỷ giá.

Với những doanh nghiệp có thị trường xuất khẩu ở EU hay Nhật, đây lại là điều bất lợi bởi họ xuất khẩu sản phẩm nhưng thu về euro hoặc yên (những đồng tiền đang bị mất giá mạnh). Và ngược lại với những DN nhập khẩu từ 2 thị trường này. Một số DN dệt may của Việt Nam có thị trường xuất khẩu lớn ở EU và Nhật có thể chịu tác động tiêu cực.

Hiện, Việt Nam đang cố gắng ổn định tỷ giá hối đoái, chủ yếu là để ổn định lạm phát. Ngân hàng Nhà nước sau một thời gian ngắn đã buộc phải dùng dự trữ ngoại tệ bán ra để ổn định tỷ giá hối đoái và cân bằng cung cầu của nhập khẩu. Cơ quan này cũng có động thái hút ròng VND thông qua kênh tín phiếu.

Để đối phó với căng thẳng tỷ giá, các các DN cần chú ý đến tỷ giá hối đoái giữa VND và các đồng tiền thanh toán ngoại thương, để lựa chọn thị trường xuất khẩu, nhập khẩu và lựa chọn đồng tiền thanh toán có lợi. Nên đa dạng hóa các đồng tiền thanh toán quốc tế, tránh việc chỉ sử dụng đồng USD.

Đáng chú ý, lạm phát, chiến sự Nga - Ukraine, dịch bệnh… đều tác động đến một số thị trường trọng điểm của Việt Nam, nên việc xây dựng chiến lược thương mại trung hạn dựa trên những dữ liệu mới về thị trường là cần thiết nếu tình trạng kể trên kéo dài.

Ngoài ra, các DN kinh doanh xuất nhập khẩu lớn, thường xuyên nên lựa chọn những ngân hàng có khả năng tài trợ thương mại tốt, cung cấp các dịch vụ phòng ngừa rủi ro hối đoái đơn giản, thuận lợi. Các DN có thể sử dụng các hợp đồng hoán đổi (SWAP), hợp đồng mua bán kỳ hạn nhằm đảm bảo cho các hoạt động xuất, nhập khẩu được kế hoạch hóa một cách khoa học, dài hạn.

Tỷ giá USD hôm nay 29/7: Thị trường tự do chưa ngừng lao dốc

Kinhtedothi - Tỷ giá USD sáng nay 29/7, thị trường tự do tiếp tục lao dốc, còn ngân hàng giảm trong biên độ hẹp so với phiên trước. Tỷ giá trung tâm được Ngân hàng Nhà nước công bố giảm mạnh 25 đồng so với mức công bố trước.

Doanh nghiệp lo rủi ro lãi suất, tỷ giá tăng

Kinhtedothi - Lạm phát tăng cùng với tín dụng cao và tác động từ lộ trình tăng mạnh lãi suất USD của Cục Dự trữ liên bang Mỹ (FED) khiến dư địa để Ngân hàng Nhà nước (NHNN) duy trì chính sách tiền tệ nới lỏng ngày một thu hẹp dần.

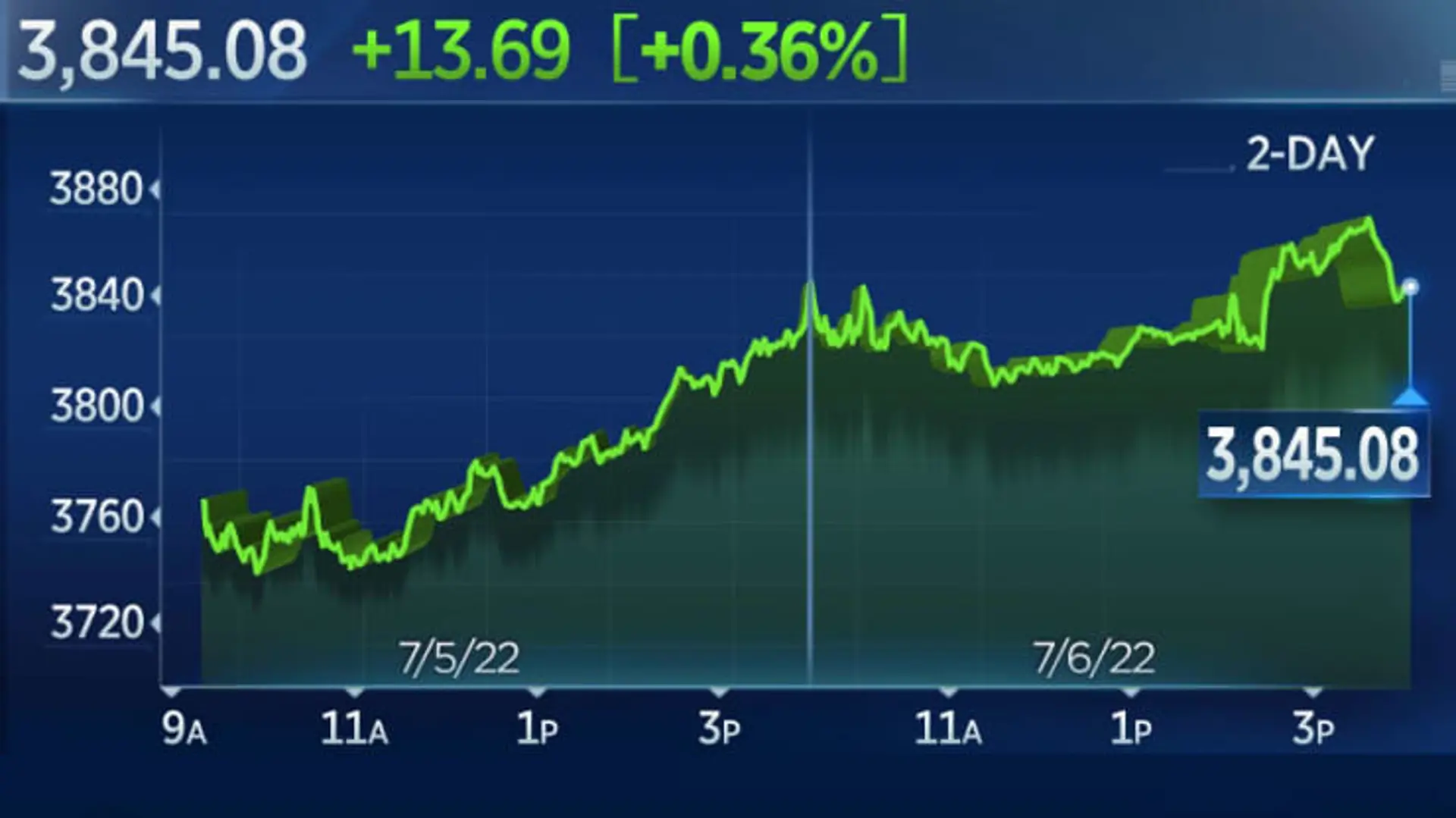

Chứng khoán Mỹ: Đặt niềm tin vào FED, S&P 500 tăng một mạch 3 phiên

Kinhte dothi - Các chỉ số chính của chứng khoán Mỹ tiếp tục khởi sắc sau khi FED công bố biên bản cuộc họp tháng 6, cho thấy ngân hàng trung ương đã cam kết làm giảm lạm phát.

-1743673415.jpg?w=480&h=320&q=80)