Khôi phục niềm tin trên thị trường trái phiếu doanh nghiệp

Bên cạnh các quy định mang tính siết đầu tư TPDN của các ngân hàng về dài hạn, cơ quan điều hành đã đề xuất một số quy định nhằm hỗ trợ thị trường trái phiếu năm nay. Theo đó, dự thảo cho phép tổ chức tín dụng (TCTD) được phép mua lại TPDN chưa niêm yết hoặc chưa đăng ký giao dịch trên UpCOM mà TCTD trước đó đã bán ra, không cần đợi 12 tháng. Theo Thông tư 16 trước đó, ngân hàng không được mua lại trái phiếu không niêm yết đã bán trong vòng 12 tháng.

Việc này rất có ý nghĩa bởi lẽ, ngân hàng sẽ phải mua lại lượng TPDN phát hành nếu có cam kết với nhà đầu tư - khi nhiều TPDN được phát hành qua các ngân hàng.

Trong thời gian qua, niềm tin của nhà đầu tư trên thị trường giảm sút. Các ngân hàng, công ty chứng khoán nhận thực hiện bảo lãnh phát hành các lô TPDN, sau đó giao cho các nhân viên đi mời chào mua trái phiếu khiến nhiều khách hàng hiểu nhầm trái phiếu do ngân hàng phát hành nên yên tâm đầu tư. Nhiều văn bản kiến nghị, các ngân hàng thương mại có trách nhiệm mua lại trái phiếu đã trung gian chào bán cho các nhà đầu tư.

Nếu ngân hàng thương mại không mua lại được chính những TPDN mà họ từng bán ra cho nhà đầu tư cá nhân dù họ có cam kết mua lại, thị trường trái phiếu sẽ tắc thanh khoản dù nhu cầu bán lại trái phiếu của người dân đang lớn. Trường hợp dự thảo được thông qua, ngân hàng có thể mua lại trái phiếu khi nhà đầu tư yêu cầu tất toán trước hạn.

Hay như việc cho phép mua TPDN trong đó có mục đích bổ sung vốn lưu động khi quản lý được nguồn thu từ hoạt động kinh doanh… Điều này sẽ góp phần tạo thuận lợi cho TCTD đầu tư trái phiếu của các DN nhằm bổ sung vốn lưu động, thay vì phải gắn với phương án phát hành cụ thể, thường chỉ được xác định được cho các chương trình, dự án đầu tư tài sản cố định.

Ngoài hướng mở, dự thảo lần này hướng đến phù hợp với thực tiễn, tình hình hoạt động của các TCTD, góp phần bảo đảm an toàn với hoạt động ngân hàng. Theo đó, một số quy định bổ sung hoặc sửa đổi mang tính chặt chẽ hơn, như: quy định TCTD chỉ có thể mua TPDN khi hệ số Nợ/ Vốn chủ sở hữu (bao gồm cả khối lượng TPDN dự kiến phát hành) không vượt quá 5 lần dựa trên báo cáo tài chính gần nhất đã được kiểm toán. Điều này có nghĩa là, các DN có mức đòn bẩy cao hơn mức 5x sẽ không thuộc đối tượng được TCTD mua trái phiếu nữa.

Ngân hàng cũng không được mua trái phiếu DN phát hành trong đó có mục đích để góp vốn, mua cổ phần tại DN khác. Ngân hàng không được bán trái phiếu DN cho công ty con của chính TCTD đó.

Các quy định khác quan trọng đối với từng TCTD vẫn được giữ, theo nguyên tắc: phải có nợ xấu dưới 3%; kiểm soát được mục đích sử dụng vốn; có phương án khả thi trong việc đảm bảo thanh toán gốc và lãi đúng hạn và DN không có nợ xấu (từ Nhóm 3 - dưới chuẩn) trong vòng 12 tháng gần nhất trên Trung tâm Thông tin Tín dụng quốc gia.

Nhiều chuyên gia cho rằng, sự thận trọng của NHNN là có cơ sở trong bối cảnh nợ xấu trái phiếu tăng, rủi ro hệ thống ngân hàng toàn cầu tăng cao.

Thị trường TPDN những tuần gần đây đã bắt đầu khởi sắc, tuy nhiên vẫn chưa lấy lại được đà tăng trưởng, là kênh dẫn vốn trung dài hạn đối với DN. NHNN đã có những quy định mở đảm bảo quy định kịp thời từ nhiều phía để hỗ trợ, góp phần tháo gỡ khó khăn cho các thị trường này, qua đó góp phần ổn định kinh tế vĩ mô.

Đồng thời thể hiện quan điểm của nhà điều hành là sẽ tiếp tục tăng cường giám sát hoạt động đầu tư TPDN, việc cung ứng các dịch vụ liên quan TPDN để có các biện pháp ngăn ngừa, phát hiện kịp thời các rủi ro, vi phạm phát sinh, xây dựng thị trường trái phiếu lành mạnh. Về phía DN, lâu dài, quan trọng nhất vẫn là xếp hạng tín nhiệm DN phát hành trái phiếu để lấy lại niềm tin của nhà đầu tư trên thị trường.

“Cửa sáng” kỳ vọng khơi thông thị trường trái phiếu doanh nghiệp

Kinhtedothi - Các chuyên gia cho rằng, Nghị định 08 sẽ tác động tích cực đến thị trường trái phiếu doanh nghiệp nhưng chỉ trong ngắn hạn. Để thị trường phục hồi cần thêm nhiều giải pháp đồng bộ khác, đặc biệt là sự nỗ lực của các doanh nghiệp, cũng như sự thấu hiểu của nhà đầu tư.

Nghị định mới: Trái phiếu doanh nghiệp đến hạn được thanh toán bằng tài sản khác

Kinhtedothi - Chính phủ vừa ban hành Nghị định số 08/2023/NĐ-CP ngày 5/3/2023 sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế.

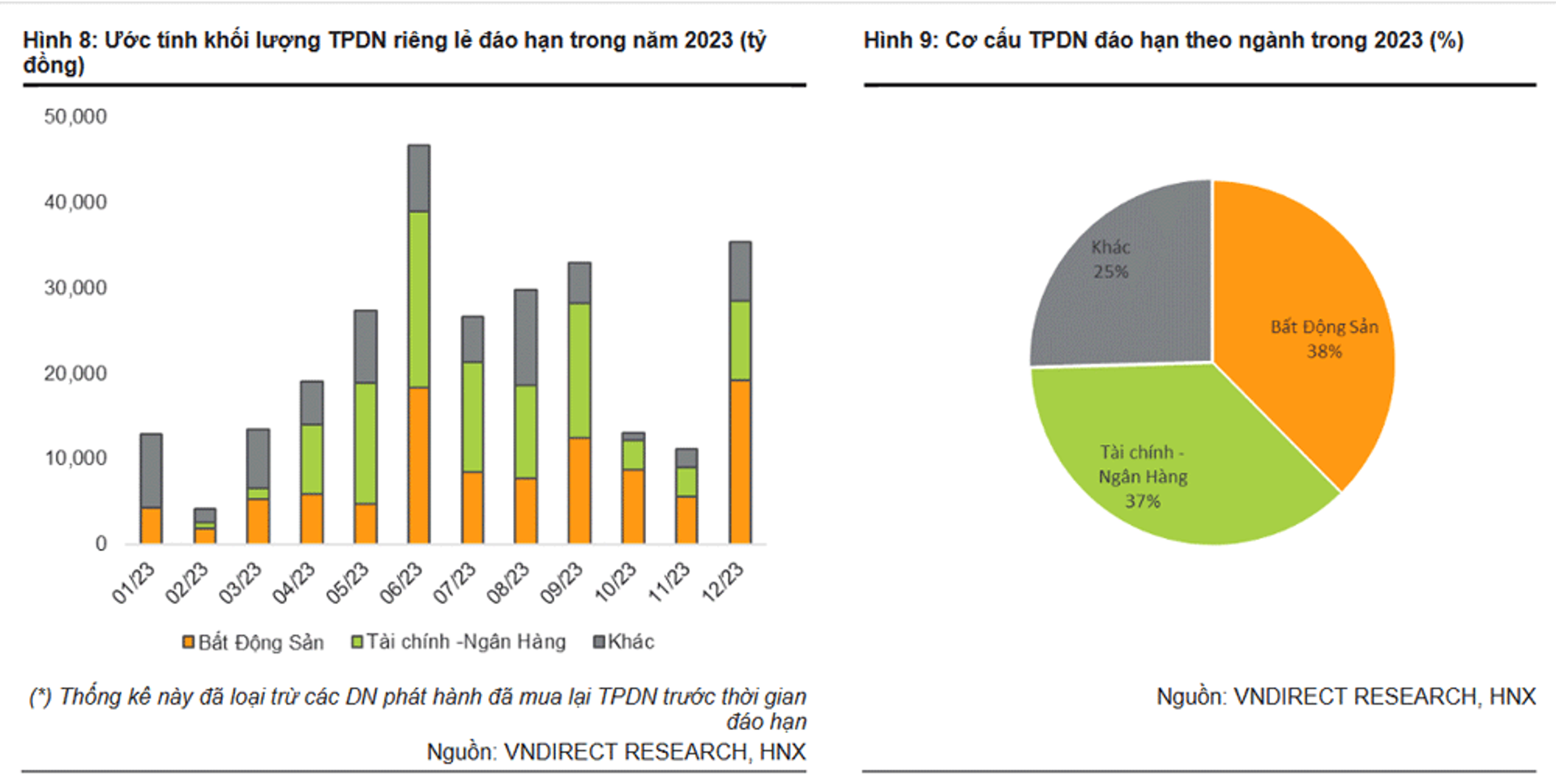

Bao giờ thị trường trái phiếu doanh nghiệp “ấm” lên?

Kinhtedothi - Tổng giá trị trái phiếu doanh nghiệp phát hành quý 4/2022 đã giảm mạnh đến 98,8% so với cùng kỳ. Có 2 nguyên nhân chính đã được các chuyên gia chỉ ra đó là niềm tin của nhà đầu tư sụt giảm và đặc biệt Nghị định 65/2022/NĐ-CP đã thắt chặt cả phía cung và phía cầu.