Ngân hàng tiếp sức cho doanh nghiệp sau bão

Chính phủ, Ngân hàng Nhà nước (NHNN) yêu cầu các ngân hàng chủ động xử lý cho khách hàng, tránh tâm lý xin - cho.

Hỗ trợ phải công khai, minh bạch

Thống kê sơ bộ đến thời điểm hiện tại, toàn ngành ngân hàng có khoảng 83.400 khách hàng chịu thiệt hại do bão số 3 với 116.000 tỷ đồng dư nợ bị ảnh hưởng. Theo Thống đốc NHNN Nguyễn Thị Hồng, con số này có thể chưa dừng lại. Dự kiến, số lượng khách hàng và dư nợ bị ảnh hưởng sẽ còn gia tăng trong những ngày tới do các tổ chức tín dụng (TCTD) và NHNN chi nhánh đang tiếp tục thống kê và cập nhật số liệu.

Các địa phương có dư nợ thiệt hại lớn bao gồm: Yên Bái, chiếm 18,55% tổng dư nợ trên địa bàn, Hải Phòng chiếm 10,65%, Quảng Ninh chiếm 7%, Hải Dương chiếm 8,64%... Các địa phương đều kiến nghị cần có chính sách khoanh nợ, giãn nợ cho các hộ dân trồng rừng, nuôi trồng thủy sản bị mất trắng sau bão với thủ tục, hướng dẫn cụ thể. Còn với các hộ vay mới, hiện không còn tài sản thế chấp, ngân hàng cần hướng dẫn thủ tục, phương án cho vay cụ thể.

Đến nay, đã có 32/40 ngân hàng đăng ký gói tín dụng mới theo chỉ đạo của Thủ tướng với tổng số 405.000 tỷ đồng có mức lãi suất cho vay thấp hơn từ 0,5 - 2%.

“Có ngân hàng giảm đến 50% lãi hiện tại tùy theo mức độ thiệt hại, chủ động giảm không chờ khách đề nghị. Thời gian hỗ trợ kéo dài đến hết năm, có đơn vị sang cả đầu năm sau" - Thống đốc Nguyễn Thị Hồng đánh giá.

Ngành ngân hàng phải chia sẻ tích cực bằng chính nguồn lực của các ngân hàng thương mại (NHTM). Lãnh đạo NHNN nhấn mạnh quan điểm: "Trong lúc khó khăn, các ngân hàng càng phải thể hiện tinh thần trách nhiệm, nói thật làm thật, công khai, minh bạch, tránh tình trạng vay ưu đãi chỉ thấy trên tivi”. Tại Hội nghị Thường trực Chính phủ làm việc với 13 ngân hàng thương mại cổ phần tư nhân chiều 21/9, Thủ tướng Phạm Minh Chính cũng đề nghị các ngân hàng có giải pháp hợp lý về tín dụng, lãi suất với tinh thần "cùng làm, cùng hưởng, không ai bị bỏ lại phía sau".

Yêu cầu các tổ chức tín dụng tăng khả năng tiếp cận, hấp thụ tín dụng, đặc biệt với doanh nghiệp vừa và nhỏ, các động lực tăng trưởng. Ngành ngân hàng phải tăng công khai, minh bạch về lãi suất huy động, cho vay và chống tín dụng đen. Mặt khác, cũng phải giảm lãi suất cho vay ở mức hợp lý, giảm chi phí giao dịch, thủ tục hành chính, "sân sau" và nợ xấu.

Thủ tướng Chính phủ

Phạm Minh Chính

Nhiều ngân hàng chủ động giảm lãi vay

Phó Tổng Giám đốc Vietcombank Lê Quang Vinh cho biết, ngân hàng đã giảm lãi suất cho vay lên tới 2% cho các khoản vay hiện hữu và khoản vay mới đến hết năm 2024 với mức giảm dựa trên mức độ thiệt hại. “Chúng tôi giảm ngay lãi suất những khoản vay hiện hữu mà không cần khách hàng đề nghị. Với những khách hàng có mức độ thiệt hại rất nặng, chúng tôi đang xây dựng chính sách hỗ trợ riêng phù hợp”, ông Lê Quang Vinh nói.

Tương tự, Agribank cũng chủ động giảm lãi suất cho 100% khách hàng chịu ảnh hưởng, không thu lãi. Ông Phạm Toàn Vượng - Tổng Giám đốc Agribank dự kiến, dư nợ hiện hữu được giảm lãi suất khoảng 40.000 tỷ đồng, đối với các dư nợ phát sinh cũng được giảm lãi suất từ 0,5 - 2%, áp dụng đến hết ngày 31/12/2024.

Đến ngày 20/9, BIDV xác định được hơn 1.000 khách hàng cá nhân và tổ chức chịu ảnh hưởng của cơn bão số 3 với dư nợ trên 40.000 tỷ đồng và giảm lãi suất 2% đối với những khách hàng này. BIDV cũng triển khai thêm gói tín dụng mới quy mô 60.000 tỷ đồng với lãi suất ưu đãi dành cho những khách hàng bị ảnh hưởng bởi bão số 3 nhưng chưa có quan hệ tín dụng với BIDV. Các chương trình tương tự cũng được nhiều ngân hàng khác triển khai như TPBBank, MSB, VPBank ACB, Eximbank, NamABank…

Ông Cao Tường Huy - Chủ tịch UBND tỉnh Quảng Ninh cho biết, tỉnh đã đề nghị các ngân hàng tiếp tục có giải pháp đồng bộ, chính sách ưu đãi cho khách hàng vay vốn. Được biết, ngoài được điều chỉnh giảm lãi suất, miễn giảm lãi quá hạn, DN tại Quảng Ninh còn có cơ hội tiếp cận gói tín dụng 200.000 tỷ đồng hỗ trợ cho khách hàng cá nhân vay vốn để phục hồi hoạt động sau ảnh hưởng của bão kể cả cho vay ngắn, trung, dài hạn...

Hiện tại, NHNN chi nhánh tỉnh Quảng Ninh tiếp tục cập nhật thiệt hại của khách hàng để báo cáo NHNN chỉ đạo các NHTM thực hiện giảm lãi suất cho vay đối với khách hàng chịu thiệt hại do bão số 3. Đồng thời, các ngân hàng sẽ có chương trình tín dụng cho vay mới với lãi suất hợp lý, trong đó cho vay không có tài sản bảo đảm đối với khách hàng hiện hữu bị thiệt hại do bão để có vốn khôi phục sản xuất, kinh doanh. Ông Nguyễn Đăng Bình, Chủ tịch UBND tỉnh Bắc Kạn cũng đề xuất, ngành ngân hàng tạo điều kiện bố trí nguồn vốn tài trợ an sinh xã hội, giúp địa phương phục hồi sau bão.

Kiến nghị có thêm hướng dẫn cơ cấu nợ

Các ngân hàng đã chủ động giảm lãi suất cho DN, hộ kinh doanh phục hồi sản xuất, kinh doanh sau bão số 3, nhưng hệ thống ngân hàng vẫn gặp khó liên quan tới nợ xấu, nợ tiềm ẩn trở thành nợ xấu. Đại diện các ngân hàng đề xuất Chính phủ có giải pháp để giảm áp lực vốn trung và dài hạn cho hệ thống ngân hàng. Điển hình, đại diện MB đề nghị có thêm giải pháp ổn định, khơi thông dòng vốn trên thị trường trái phiếu DN, đồng thời đề xuất Chính phủ chỉ đạo đẩy tiến độ duyệt điều chỉnh quy hoạch nhằm hỗ trợ các DN bất động sản.

Các ngân hàng cũng kiến nghị xem xét sửa đổi Nghị định 55/2015/NĐ-CP nhằm tạo cơ chế khoanh nợ cho khách hàng bị thiệt hại nặng và nhanh chóng ban hành chính sách mới về cơ cấu thời hạn trả nợ.

“Cơ quan Công an, Tòa án, cơ quan Thi hành án hỗ trợ thu hồi nợ, thu giữ và xử lý tài sản bảo đảm, ưu tiên giải quyết cho các TCTD để thu hồi, bảo đảm an toàn tín dụng cho ngân hàng, có dòng tiền để tái sản xuất, tài trợ cho hoạt động chung. Đặc biệt, cần xem xét gia hạn Thông tư 06/2024/TT-NHNN ngày 18/6/2024 đến 30/6/2025, đồng thời, có hướng dẫn thêm về việc TCTD phân bổ lãi phải thu, phải thoái..." - đại diện VPBank kiến nghị.

Theo nhiều lãnh đạo ngân hàng, NHNN báo cáo Chính phủ xem xét có cơ chế hỗ trợ các khách hàng hoạt động trong lĩnh vực sản xuất công nghiệp, du lịch, xây dựng, thương mại... bị thiệt hại bởi bão số 3, nhưng không thuộc các đối tượng được quy định tại Nghị định 55/2015/NĐ-CP cũng được hưởng chính sách hỗ trợ khoanh nợ trong trường hợp các đối tượng nông nghiệp nông thôn thuộc Nghị định 55/2015/NĐ-CP được khoanh nợ...

NHNN cho biết, sẽ nghiên cứu và sớm trình Chính phủ cơ chế trích lập dự phòng rủi ro, mức và phương pháp trích lập rủi ro để làm căn cứ xây dựng chính sách riêng cho giãn, hoãn nợ của các đối tượng chịu thiệt hại của bão số 3. Vì chính sách cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo Thông tư 02, Thông tư 06 có đối tượng và thời hạn khác, không thể sử dụng cho nhóm khách hàng chịu ảnh hưởng của bão, lũ. Bên cạnh đó, NHNN sẽ xây dựng chương trình hành động của ngành ngân hàng để hỗ trợ DN, người dân khắc phục hậu quả bão số 3.

Tôi đánh giá cao động thái chỉ đạo kịp thời của NHNN và các NHTM. DN và người dân là khách hàng của các tổ chức tín dụng bởi nếu DN không thể khôi phục sản xuất thì mất khả năng thanh toán, ngân hàng sẽ bị gia tăng nợ xấu.

Do đó, với tinh thần đồng hành đôi bên cùng có lợi, các NHTM cần chủ động kết nối với chính quyền địa phương, làm việc với các Hiệp hội bàn giải pháp hỗ trợ giảm thiệt hại, vực dậy sản xuất, kinh doanh.

Phó Chủ tịch Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) Hoàng Quang Phòng

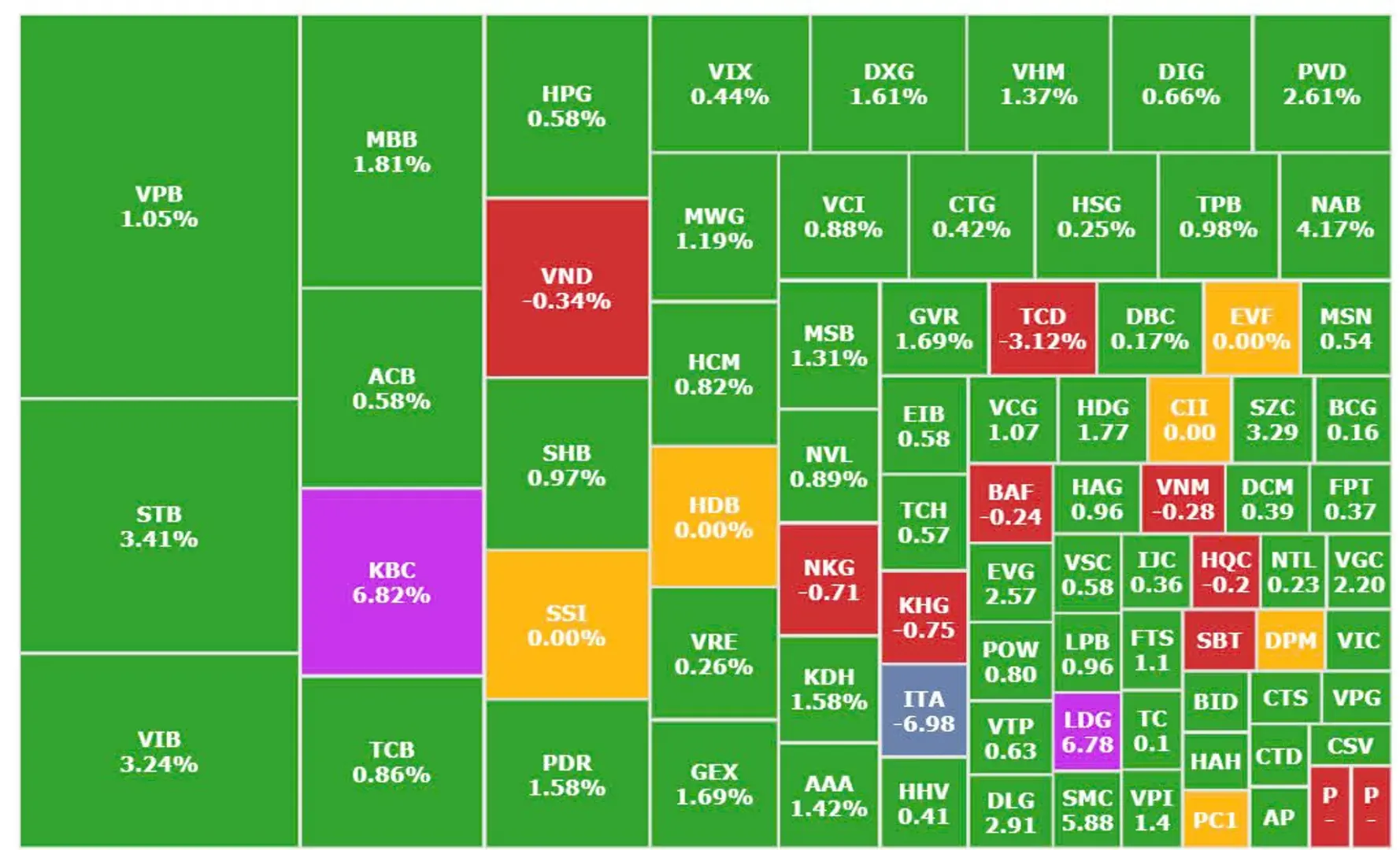

Cổ phiếu ngân hàng và bất động sản lên ngôi, thị trường bùng nổ cuối phiên

Kinhtedothi - Tâm lý thoải mái của nhà đầu tư đã khiến nhiều cổ phiếu tăng mạnh, trong đó, đặc biệt có cổ phiếu KBC của Kinh Bắc.

Tỷ giá USD hôm nay 24/9: ngân hàng tăng vọt

Kinhtedothi - Tỷ giá USD hôm nay (24/9), trên thị trường tự do và các ngân hàng thương mại cùng tăng mạnh giá mua – bán đồng USD so với phiên trước đó. Tỷ giá trung tâm giảm mạnh về mức 24.126 đồng.

Hệ thống ngân hàng cần thực hiện "6 tăng, 6 giảm, 6 tăng tốc, bứt phá"

Chiều 21/9, kết luận Hội nghị Thường trực Chính phủ với các ngân hàng thương mại cổ phần về các giải pháp góp phần phát triển kinh tế-xã hội đất nước, Thủ tướng Phạm Minh Chính yêu cầu hệ thống ngân hàng thực hiện "6 tăng, 6 giảm, 6 tăng tốc, bứt phá" để cùng đất nước phát triển...