Nhu cầu tăng - lợi tức giảmTheo thông tin từ Công ty CP Chứng khoán SSI, nhu cầu TPCP bất ngờ tăng mạnh trở lại vào tuần cuối cùng tháng 11, khi NHNN giảm lãi suất trên thị trường mở, phát đi tín hiệu rõ ràng hơn về chính sách nới lỏng tiền tệ.

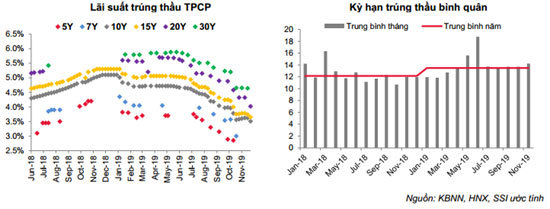

Toàn bộ 5.500 tỷ đồng TPCP gọi thầu các kỳ hạn 10, 15 và 20 năm đều được phát hành hết dù lãi suất trúng thầu giảm đồng loạt từ 9 - 30%, ghi nhận phiên đấu thầu thành công nhất trong tháng.

Lũy kế 11 tháng qua, KBNN đã phát hành 187.911 tỷ đồng TPCP, đạt 72,3% kế hoạch phát hành cả năm 2019. Kỳ hạn trúng thầu bình quân là 13,5 năm - cao hơn khá nhiều mức bình quân 12,15/năm của năm 2018.

Lãi suất trúng thầu các kỳ hạn 5, 7, 10, 15, 20, 30 năm hiện ở các mức lần lượt là 2,37%; 3%; 3,51%; 3,65%; 4,02% và 4,64%/năm. Đây là vùng lãi suất thấp nhất trong lịch sử.

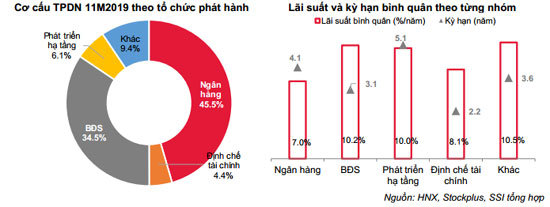

Tuy nhiên, căn cứ dữ liệu tổng hợp kết quả phát hành riêng lẻ lũy kế 10 tháng của Sở giao dịch Chứng khoán Hà Nội (HNX), ước tính lượng phát hành riêng lẻ 3 tháng đầu năm 2019 là khoảng 30.000 tỷ đồng. Như vậy, tổng lượng TPDN thực tế phát hành 11 tháng đầu năm là khoảng 237.000 tỷ đồng, cao hơn 5,8% so với tổng lượng phát hành trong cả năm 2018.Kỳ hạn và lãi suất bình quân toàn thị trường là 3,71 năm và 8,7%/năm. Trong đó nhóm có kỳ hạn dài nhất là nhóm phát triển hạ tầng với kỳ hạn 5,14 năm; nhóm bất động sản có lãi suất bình quân khá cao đạt 10,24%, cao hơn hẳn các nhóm ngân hàng, định chế tài chính, phát triển hạ tầng nhưng vẫn thấp hơn nhóm các doanh nghiệp khác 10,49%.

Lãi suất nhóm DN khác cao là do ảnh hưởng của lô phát hành 1.402 tỷ đồng kỳ hạn 5 năm, lãi suất 20%/năm của CTCP Đầu tư Thương mại Hồng Hoàng.Trong tháng 11, nhà đầu tư nước ngoài mua 100 tỷ đồng trái phiếu 12 tháng của công ty chứng khoán KIS Việt Nam và 456.7 tỷ đồng trái phiếu chuyển đổi kỳ hạn 4 năm của CTCP Nhựa Đồng Nai. Tổng lượng mua sơ cấp của NĐTNN trong 11 tháng đầu năm 2019 là gần 14.000 tỷ đồng - chiếm gần 7% khối lượng phát hành.

| Nhóm ngân hàng phát hàng trái phiếu DN chiếm 45,5% trong 11 tháng năm 2019. |

Riêng BIDV phát hành 8.618 tỷ đồng, trong đó có 2.800 tỷ đồng là trái phiếu phát hành ra công chúng, đây là đợt phát hành ra công chúng lần thứ 2 của ngân hàng này sau đợt phát hành 3.000 tỷ vào tháng 9/2019.

Từ đầu năm đến nay, BIDV đã phát hành tổng cộng 12.817 tỷ đồng trái phiếu có kỳ hạn từ 6 đến 10 năm và đủ tiêu chuẩn để tính vào vốn cấp 2 của ngân hàng này, toàn bộ đều có lãi suất thả nổi với biên độ cộng thêm từ 1,1 - 1,4%/năm so với lãi suất tiền gửi tiết kiệm 12 tháng.

Ngoài BIDV, trong tháng qua, MBB cũng phát hành thêm 80 tỷ đồng kỳ hạn 10 năm để tăng vốn cấp 2; các ngân hàng còn lại gồm VPB, VIB, LPB, SHB, HDB, Seabank chỉ phát hành các kỳ hạn 2-3 năm với lãi suất cố định 6,3 - 7%/năm.Các doanh nghiệp bất động sản phát hành 6.952 tỷ đồng trong tháng 11 và tổng cộng 71.312 tỷ đồng trong 11 tháng 2019 - chiếm 34,5% tổng lượng phát hành toàn thị trường. Lô phát hành lớn nhất trong tháng là 2.029 tỷ đồng của CTCP Tiếp vận và BĐS Tân Liên Phát Tân Cảng với kỳ hạn 12 tháng. Techcombank là tổ chức quản lý tài sản đảm bảo, tài khoản tiền trái phiếu, lãi suất các kỳ thả nổi của trái phiếu cũng được tham chiếu theo lãi suất cho vay ngắn hạn của Techcombank, tài sản đảm bảo là cổ phần của Vingroup - một đối tác lớn của Techcombank.

Các lô phát hành trái phiếu bất động sản lớn khác gồm: 1.500 tỷ đồng trái phiếu 5 năm của CTCP Du lịch Thung lũng Nữ Hoàng, 1.135 tỷ đồng trái phiếu 18 tháng của CTCP Veracity- chủ đầu tư dự án Summit Building (Hà Nội); 570 tỷ đồng trái phiếu 2 năm của Vinametric - chủ khách sạn Saigon Prince Hotel; 500 tỷ trái phiếu kèm chứng quyền của Tập đoàn Hà Đô; 500 tỷ đồng trái phiếu 3 năm của Hưng Thịnh Land;...