Lực cầu cuối phiên kéo chỉ số tăng 7 điểm

Chốt phiên, lực cầu gia tăng khiến VN-Index tăng 7,06 điểm (+0,56%), lên 1.276,85 điểm với tổng khối lượng giao dịch đạt 589,5 triệu đơn vị, giá trị 15.577,3 tỷ đồng, tăng hơn 11% cả về khối lượng và giá trị so với phiên hôm qua. Thanh khoản toàn thị trường đạt gần 18 nghìn tỷ đồng.

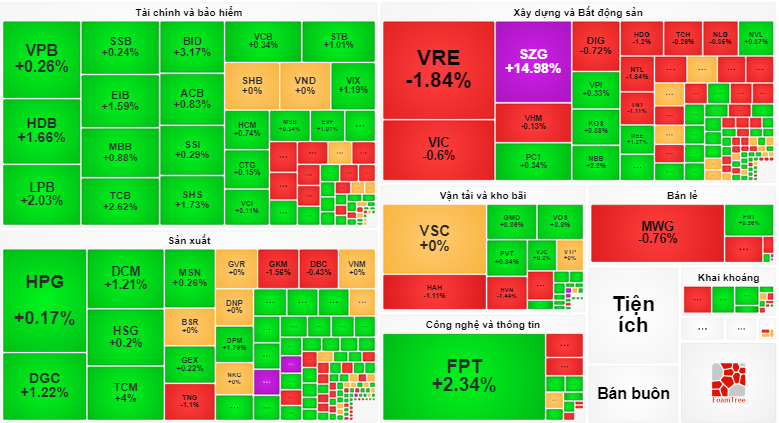

Trong khi nhóm ngân hàng trở lại mạnh mẽ, thì nhóm chứng khoán lại tăng yếu hơn dù số mã tăng nhiều hơn. Nhóm ngân hàng (tăng 1,02%) đóng góp cho VN-Index khoảng 5 điểm. Ngược lại, thị trường gặp áp lực bán đến từ các nhóm bất động sản (-0,29%), bán lẻ (-0,57%) và hàng không khi HVN (-1,44%).

Nhóm bất động sản cũng có nhiều mã đảo chiều tăng trở lại hoặc nới rộng đà tăng, trong đó tăng mạnh nhất là HAR tăng 6,31% lên 4.380 đồng, TEG tăng 4,84% lên 10.400 đồng, NVT tăng 3,48% lên 10.400 đồng, QCG tăng 3,45% lên 13.500 đồng…; trong khi mã giảm mạnh nhất chỉ giảm hơn 1%.

Nhóm thép lại gần như không có nhiều thay đổi so với phiên sáng, chỉ có điều biên độ tăng của mã tăng mạnh nhất là TLH bị thu hẹp chỉ còn 2,54% lên 8.080 đồng, trong khi mã giảm mạnh nhất là VCA lại mất tới 5,43% xuống 9.400 đồng.

Có thanh khoản tốt nhất sàn vẫn là VRE với 34 triệu đơn vị, đóng cửa giảm 1,84% xuống 21.300 đồng, lặp lại kịch bản của tuần trước khi sau 1 phiên tăng trần là 2 phiên giảm. Tiếp theo là VPB khớp 20,1 triệu đơn vị, POW khớp 18 triệu đơn vị, HPG khớp gần 17,3 triệu đơn vị.

Khối ngoại bán ròng 536,5 tỷ đồng trong phiên, trong đó bán ròng VRE (414,26 tỷ đồng), VHM (99 tỷ đồng), MWG (87 tỷ đồng)... Ở chiều mua, khối ngoại mua ròng BID (77 tỷ đồng), HDB(37 tỷ đồng), VPB (40 tỷ đồng)...

Loạt ngân hàng tăng vốn điều lệ, sắp chia cổ tức "khủng"

Nguyên nhân dòng tiền đổ vào ngân hàng những phiên gần đây được cho là do hàng loạt ngân hàng lớn như SeABank, SHB, Techcombank, Nam A Bank vừa được chấp thuận tăng vốn điều lệ hoặc công bố kế hoạch chia cổ tức để tăng vốn.

Cụ thể, SeABank dự kiến phát hành 329 triệu cổ phiểu để trả cổ tức năm 2023 và phát hành 10,3 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu tương đương tổng tỉ lệ gần 14%. Thời gian dự kiến triển khai vào quý III/2024. Ngân hàng cũng sẽ phát hành 45 triệu cổ phiếu ESOP năm 2024. Sau khi hoàn thành 2 đợt phát hành cổ phiếu trên, vốn điều lệ của SeABank sẽ tăng 3.843 tỷ đồng lên 28.800 tỷ đồng.

Cũng theo lộ trình đã được phê duyệt, SeABank dự kiến còn phát hành tối đa 120 triệu cổ phiếu theo hình thức riêng lẻ và/hoặc phát hành cổ phiếu để hoán đổi nợ nhằm tiếp tục tăng vốn điều lệ lên 30.000 tỷ đồng.

Ngoài ra, mới đây Ngân hàng Nam Á (Nam A Bank, mã chứng khoán NAB) cũng vừa công bố nghị quyết của HĐQT về chốt danh sách cổ đông phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu năm 2024.

Theo đó, Nam A Bank sẽ chốt danh sách cổ đông vào ngày 12/7, nhằm phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Tỉ lệ thực hiện quyền là 25% (cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 25 cổ phiếu). Số lượng cổ phiếu dự kiến phát hành là hơn 264 triệu cổ phiếu, tổng giá trị phát hành theo mệnh giá hơn 2.645 tỷ đồng.

Bên cạnh đó, HĐQT Ngân hàng Sài Gòn - Hà Nội (SHB) vừa quyết định ngày 19/7 tới là thời điểm chốt danh sách cổ đông để thực hiện chia cổ tức bằng tiền mặt với tỉ lệ 5%. Thời gian chi trả cổ tức là ngày 6/8.

Một ngân hàng cũng vừa tăng vốn điều lệ là Ngân hàng Kỹ thương Việt Nam (Techcombank, mã chứng khoán TCB). Tại văn bản chấp thuận của Ủy ban Chứng khoán Nhà nước, Techcombank đã tăng vốn điều lệ lên 70.450 tỷ đồng bằng hình thức phát hành cổ phiếu từ nguồn vốn chủ sở hữu (cổ phiếu thưởng).

Dự kiến tỉ lệ phát hành cổ phiếu là 100%, tức mỗi cổ đông sở hữu 1 cổ phiếu sẽ nhận thêm 1 cổ phiếu mới. Với kế hoạch này, sau khi hoàn thành, vốn điều lệ của Techcombank sẽ "nhảy vọt" lên chỉ sau VPBank với vốn điều lệ 79.339 tỷ đồng, đứng vị trí thứ 2 trong hệ thống ngân hàng.